В чем разница между брокером, трейдером, дилером, маклером, агентом?

Для человека начинающего свой путь на финансовых рынках следует разобраться в вопросах: в чем разница между брокером и дилером, и многое другое.

Для начала стоит разобраться: кто такой брокер, трейдер, дилер, маклер, и чем они занимаются на финансовых рынках.

- Трейдер

- Биржевой брокер

- Дилер (Дилинговый центр)

- Биржевой маклер

Трейдер

— лицо (физическое, либо юридическое), занимающееся торговой деятельностью на финансовых рынках со спекулятивной целью по собственной инициативе. Целью трейдера является получение прибыли от торговли на колебаниях цены торгового инструмента (актива).

Различают частных и профессиональных трейдеров.

Профессиональные трейдеры выступают от лица финансовых компаний, торгуя средствами компании с целью получения прибыли.

Для того, чтобы стать профессиональным трейдером необходимо иметь финансовое образование (для особенно при торговле на фондовой бирже), лицензию (аттестат) трейдера и значительный опыт торговли (минимум 6-12 месяцев успешной торговли) на финансовых рынках.

Такие трейдеры могут торговать как через интернет, при помощи торговых терминалов, так и находясь непосредственно на бирже, торгуя «в яме» (на полу) биржи.

Частные трейдеры занимаются торговой деятельностью собственными деньгами либо управляют средствами инвесторов. Как правило, частные трейдеры могут не иметь лицензии и финансового образования, и почти всегда пользуются посредническими услугами брокеров для выхода на рынок.

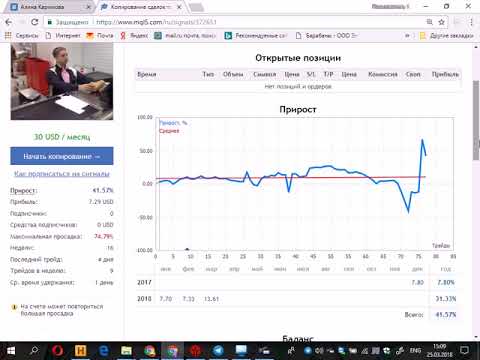

Управляющий трейдер может быть как профессиональным, так и частным трейдером, который принимает инвестиции для управления ими с целью получения прибыли. Более подробно о деятельности управляющих трейдеров можно почитать в статье посвященной ПАММ-счетам.

По стилю торговли трейдеры различаются на следующие группы:

- Дневные трейдеры — торгуют в течении одного рабочего дня (торговой сессии), закрывая торговые позиции без переноса на следующие сутки. Используют технический анализ рынка, а также часто торгуют на колебаниях рынка на фоне выхода экономических новостей.

- Скальперы — используют стратегию Скальпинг в торговле, подразумевающую совершение большого количества сделок малой продолжительности, чаще всего большим объемом средств.

- Краткосрочные трейдеры (позиционные) — держат открытые позиции в течение нескольких дней. Чаще используют технический анализ рынка.

- Среднесрочные трейдеры — сделки имеют продолжительность в несколько недель либо месяцев. Чаще всего используют фундаментальный анализ рынков.

- Долгосрочные трейдеры — могут находиться в открытых позициях в течении квартала, полугода и даже больше года. Чаще всего также используют фундаментальный анализ рынков.

В зависимости от ситуации на рынке трейдеров на сленге называют «Медведями» и «Быками».

Медведи — трейдеры, которые торгуют на понижение рынка на нисходящих трендах (открывают ордера на продажу актива, (Sell)). Название пошло от стиля удара лапой медведя (бьет лапой сверху вниз).

Быки — трейдеры, которые торгуют на повышение рынка на восходящих тредах (открывают ордера на покупку активов, (Buy)). Название произошло от стиля удара быка (бьет рогами снизу вверх).

Биржевой брокер

— компания, выполняющая посреднические услуги между трейдерами и биржами, обеспечивающая совершение торговых сделок на финансовых рынках.

Брокер принимает торговые заявки клиентов и размещает их на рынке, за что взимает определенную комиссию. Таким образом, брокер предоставляет прямой доступ к ликвидности для своих клиентов.

Брокерские компании обязательно имеют регистрацию, а также лицензии, дающие право на предоставление брокерских услуг.

Кроме того, брокеры контролируются и регулируются уполномоченными регулирующими органами, такими как, например FCA (UK), NFA (US), ASIC (Австралия), BaFIN (Германия), CySEC (Кипр) и многие другие.

Лучшие брокеры Европейского Союза в обязательном порядке обязаны придерживаться норм и стандартов принятой директивы ЕС —MiFID. В России, в связи с изменением законодательства о форекс, регулированием рынков занимаются саморегулирующиеся организации АФД и НАФД (бывший ЦРФИН).

Таким образом, отличие брокера от трейдера заключается в том, что брокеры предоставляют свои услуги посредника, а трейдеры занимаются непосредственно торговой деятельностью на финансовых рынках.

Дилер (Дилинговый центр)

— компания, выполняющая посреднические услуги от своего имени и собственными средствами. Котировки в данном случае формируются самим дилером на основании котировок от поставщиков ликвидности.

Принцип работы Дилингового Центра следующий: дилер принимает заявки от трейдеров, обязуясь их исполнить, но может не выводить их на межбанковский рынок, а производить расчет внутри компании. Такой принцип называется Dealing Desk (DD), который подразумевает вмешательство со стороны дилингового центра.

Для стабильной деятельности, дилер обязан иметь внушительный уставной и собственный капитал, установленный в законодательном порядке. Это позволяет брокеру покрывать все взятые на себя обязательства клиентов. Как и брокерские компании, ДЦ могут регулироваться уполномоченными органами.

Многие компании в СНГ, предоставляющие доступ к торговле на Форекс и CFD являются именно Дилинговыми Центрами, не смотря на то, что позиционируют себя как брокеры Форекс и брокеры CFD.

Главное отличие брокера от дилера в том, что брокер выводит сделки клиентов на рынок, а ДЦ сам покрывает все операции

Биржевой маклер чаще всего встречается на фондовой бирже, и его функции отчасти схожи с функциями брокера, но всё же существует отличие брокера от маклера.

Биржевой маклер

— лицо (физическое или юридическое), которое выполняет функции посредника при сделках на бирже. Трейдер предоставляет заявку маклеру, который и реализует торговую сделку от своего имени.

Маклер обладает информацией обо всех текущих котировках цены активов. Находясь непосредственно в здании биржи, маклер принимает и обрабатывает заявки трейдеров, находящихся «в яме» биржи.

На внебиржевых финансовых рынках биржевой маклер практически не встречается, так как в нем нет необходимости при торговле через интернет.

Таким образом, отличие брокера от маклера заключается в том, что брокер лишь выводит сделки клиентов на рынок, а маклер осуществляет их от своего имени. Кроме того брокеры могут быть как биржевом, та и на внебиржевом рынках, в отличие от маклеров, которые встречаются лишь на биржах.

Источник: https://nalivator.com/articles/v-chem-raznitsa-mezhdu-brokerom-treyderom-dilerom-maklerom

Профессия: Брокер, трейдер

- Кем стать?

- Где учиться?

- Как расти?

- Что пробовать?

ico 04.09.2018Читать: 7 мин.

Октябрь — один из самых опасных месяцев в году для игры на бирже.

Остальные опасные месяцы: июль, январь, сентябрь, апрель, ноябрь, май, март, июнь, декабрь, август и февраль.

Марк Твен

Как вы представляете себе торги на фондовой бирже? Это большой зал, с мониторами, толпой брокеров в белых рубашках, которые размахивают руками и кричат в телефонные трубки. На самом деле весь процесс торгов сегодня протекает перед монитором компьютера.

Почти все мировые сделки совершаются онлайн. С 2017 года самая крупная Нью-Йоркская товарно-сырьевая биржа (New York Merchantile Exchange — NYMEX) закрыла торги “на полу”, то есть в зале, и ушла в онлайн.

Буря эмоций, выкрики “продаю” и “покупаю”, разработанная система жестов остались только в кинофильмах и книгах.

Разберемся, кто такой брокер и чем он отличается от трейдера

Брокер — сотрудник брокерской компании, который заключает сделки купли-продажи на финансовом рынке от лица трейдера. Брокер не использует для торгов собственный капитал, он выполняет посреднические функции и зарабатывает за счет комиссий и вознаграждений от проведенных операций.

Трейдер — это чаще всего физическое лицо, которое использует собственный капитал для торговли и зарабатывает за счет разницы цен при купле и продаже активов. Поэтому трейдер (пер. с англ. торговец, тот, кто покупает и продает) — это не совсем профессия, а занятие, которым можно заниматься и в свободное от работы время. Так как частные лица (трейдеры) не имеют доступа к торгам и не могут сами совершать сделки, для торговли им требуется посредник — брокер, у которого есть брокерская лицензия, выданная Центральным Банком России. И брокер, в свою очередь, предоставляет доступ к сделкам расширенному кругу трейдеров. Сегодня это делается через онлайн-сервисы, где трейдер регистрируется и начинает торговать. Брокерские сервисы заинтересованы в большом количестве трейдеров, так как брокеры получают комиссию со сделок. Поэтому, кроме доступа к финансовому рынку, брокер предоставляет трейдерам полезную информацию — аналитику и новости рынка, проводит обучающие семинары, подает налоговые декларации за трейдеров и консультирует.

Какие бывают брокеры и что они делают

Брокеры могут выступать посредниками не только на бирже, но и в других финансовых операциях.

Кроме биржевых брокеров есть специальности: бизнес-брокер (посредник при продаже бизнеса), кредитный брокер (посредник между банком и заемщиком), страховой брокер (посредник от лица страховой компании или клиента), таможенный брокер (посредник между таможенной службой и владельцем груза), брокер по недвижимости (посредник в сделках по недвижимости).

Что делает брокер:

- ✔ Осуществляет мониторинг ситуации на рынке✔ Совершает торговые/страховые/кредитные и другие финансовые операции на рынке от имени клиента✔ Использует финансовые средства клиента с целью извлечения прибыли и в пользу клиента✔ Организует хранение денег, документов и ценных бумаг✔ Страхует риски и отвечает деньгами перед клиентом в случае финансовых потерь✔ Анализирует проведенные сделки✔ Составляет ежедневные отчеты по операциям✔ Консультирует и обучает трейдеров, клиентов, инвесторов

Какие универсальные компетенции нужны брокеру в работе

После закрытия игорного бизнеса в 2009 году, количество трейдеров выросло. Работа на фондовом рынке — для определенный категории людей — во многом похожа на азартные игры, она также непредсказуема и может одномоментно обогатить или принести убытки. Работа брокера относится к разряду нервных — он ежедневно рискует чужими деньгами.

Для тех, кто пробует себя в брокерской или трейдерской деятельности, необходимо трезво оценивать риски, ведь именно на новичках часто наживаются.

Чтобы стать брокером или трейдером необходимы:

- ✎ Системное мышление ✎ Аналитический склад ума ✎ Стратегическое планирование ✎ Умение анализировать большие объемы информации ✎ Наблюдательность ✎ Целеустремленность ✎ Самообучение ✎ Умение работать под давлением ✎ Внимание к деталям ✎ Упорство ✎ Стрессоустойчивость ✎ Коммуникабельность✎ Умение рисковать

Средняя заработная плата и востребованность

Брокер может получать фиксированный оклад и премии по результатам работы, если он работает в брокерской компании. Если брокер работает “на себя” как предприниматель, то его зарплата зависит от его профессионализма и трудоспособности. Поэтому диапазон зарплат брокеров может быть очень широким:

- ✔ 50 000 — 300 000 рублей

Где учиться На специальность брокера можно обучаться на факультетах финансово-экономической и математической направленности.

А брокером по недвижимости можно стать, окончив программу “Экспертиза и управление недвижимостью”.

Но, к сожалению, по-настоящему успешными брокерами становятся далеко не все и только после нескольких лет практики, когда сделают множество своих ошибок и несколько раз проиграются на рынке подчистую.

Что делать уже сейчас

Не советуем начинать трейдинг без знания основ экономики и финансовых рынков, которые преподают в вузе. Но уже в школе можно расширять круг знаний для того, чтобы в будущем стать трейдером или брокером.

- • Изучите федеральный закон “О рынке ценных бумаг”. • Посмотрите фильмы о бирже: “Уолл-стрит” (1987), “Игра на понижение” (2015), “Волк с Уолл-стрит” (2013). Неудивительно, что почти все фильмы об игре на бирже сняты в жанрах триллера, детектива, драмы. В них показано, какой яркой и динамичной может быть жизнь брокера и чем приходится жертвовать ради денег. • Играйте в стратегические игры (настольные или компьютерные): различные аналоги “Монополии”, моделирующие денежные отношения собственников, и игры, заставляющие вас генерировать идеи в условиях ограниченности ресурсов. • Читайте научно-популярные книги (например, Ниал Фергюсон “Восхождение денег”) и подписывайтесь на интересные интернет-ресурсы об экономике и финансах (например, ILoveEconomics.ru).• Посещайте профильные кружки и курсы при университетах: “Школа молодого экономиста-международника”, “Школа молодого предпринимателя”, “Экономико-математическая школа” (при МГУ им. М.В. Ломоносова), “Школа экономики” (НИУ ВШЭ).• Участвуйте в профильных олимпиадах: “Московская олимпиада школьников по экономике” (Минобрнауки), “Юный экономист” (НИУ ВШЭ), олимпиада “Ломоносов” по экономике (МГУ им. М.В. Ломоносова).• Чтобы попробовать различные профессии финансово-экономического профиля, приезжайте в наш профориентационный лагерь “Профессионалы будущего” на BizСмену.

Источник: https://proforientator.ru/publications/articles/professiya-broker-treyder.html

Каковы отличия брокера от трейдеров

В средствах массовой информации очень часто появляются безграмотные статьи и репортажи на финансовую тематику, авторы которых путают трейдеров, брокеров и маклеров. В рамках сегодняшнего обзора я постараюсь навести порядок в терминологии, ведь подобная путаница сильно мешает многим начинающим спекулянтам наладить конструктивный диалог с близкими людьми и коллегами.

Чтобы ответить на вопрос, чем отличается брокер от трейдера, нужно подробно рассмотреть каждый термин, имеющий отношение к биржевой культуре.

Трейдер — это лицо, заключающее сделки на бирже или Форекс в личных интересах и за свой счёт. Он преследует только одну цель — хочет получить прибыль от разницы между ценами покупки/продажи актива.

Фактически, все мы являемся частными трейдерами, так как нас интересует именно волатильность рынка в текущий момент времени, а все остальные характеристики актива в процессе принятия решений не играют существенной роли.

Если же человек покупает некий инструмент в расчёте на то, что сам факт владения им принесёт определённый доход через N лет (дивиденды по акциям, проценты по облигациям и т.д.) он переходит в категорию инвесторов.

По времени удержания позиций спекулянты подразделяются на следующие условные группы:

- Скальперы — совершают краткосрочные сделки с небольшими целями;

- Краткосрочники – удерживают позиции от 1 до 3 дней;

- Среднесрочники – торгуют тренды, сохраняющие актуальность неделями;

- Долгосрочники – могут удерживать операции несколько месяцев.

В тему: Скальпер: профессия или искусство?

Кроме этого, по своему характеру трейдеры делятся на быков и медведей, первые стремятся заработать на росте цены, а вторые делают ставки на её понижение. Разумеется, на современном рынке гораздо чаще встречается смешанный тип, так как цены активно двигаются в обоих направлениях.

Брокер — это компания, выступающая посредником между трейдерами и биржевыми площадками. Иначе говоря, он сводит покупателей и продавцов актива, поскольку частные спекулянты по закону не имеют права самостоятельно «выходить» на общий рынок.

В принципе, ответ на вопрос «чем отличается брокер от трейдера» очевиден даже начинающим спекулянтам, но я повторю — некоторые журналисты (да и простые люди, далёкие от финансов) упорно не замечают своих ошибок в трактовке этих терминов. Спрашивается — по какой причине возникла путаница?

На мой взгляд, в некоторой степени здесь виноваты популярные фильмы, показывающие, как западные брокеры делают состояние, продавая «мусорные» бумаги клиентам по завышенным ценам (яркий тому пример — картина «Волк с Уолл-Стрит»).

Внешне подобная деятельность действительно напоминает трейдинг (направлена на личное быстрое обогащение и связана с финансовым рынком), но у неё есть несколько характерных черт:

- Брокер-мошенник работает с внебиржевыми или неликвидными активами;

- Он тесно связан с компанией, на которую работает, и имеет доступ к контактным данным потенциальных клиентов.

Рассмотрим пример, как это работает. В США регистрируется фирма-однодневка, затем в неё устраивается лицензированный брокер, который покупает на реквизиты фирмы никому не нужные копеечнее акции.

Далее он обзванивает доверчивых людей и продаёт им бумаги по завышенной цене. Когда весь пул продан, компания закрывается, а брокер-мошенник получает часть этого аморального дохода.

Кроме откровенного мошенничества есть ещё и схема Pump and Dump, в рамках которой акции бесполезной компании целенаправленно «разгоняются» на свободном рынке манипуляциями, после чего брокеры начинают привлекать в эту бумагу неквалифицированных инвесторов.

В результате бенефициары схемы продают новичкам ранее купленные активы по высоким ценам, после чего котировки «раздутой» акции начинают падать.

Так чем отличается брокер от трейдера?

Во-первых, спекулянт не может манипулировать рынком, т.е. он просто покупает и продаёт различные инструменты, руководствуясь сигналами своей стратегии.

Во-вторых, трейдеру не нужны никакие разрешения со стороны государственных органов, т.е. торговать акциями, валютами и прочими активами может каждый желающий, если у него хватает на это денег. Брокер же обязан сдавать экзамены, после чего регулятор ему выдаёт лицензию.

В-третьих, спекулянт никак не контактирует с потенциальным контрагентом, т.е. он просто покупает/продаёт актив по рыночной цене, а с той стороны монитора может быть кто угодно — другой частный трейдер, фонд, банк, центробанк и т.д.

И последнее отличие от брокера-мошенника заключается в том, что спекулянт всегда рискует своими деньгами, в то время как «биржевые волки» заранее знают, кому и как «сольют» бесполезные бумаги.

Но это я немного увлёкся, на самом деле, мошенничество со стороны брокеров встречается крайне редко, и именно по этой причине становится немного обидно за то, что далёкие от рынков люди формируют своё мнение исходя из стереотипов и художественных фильмов, не понимая самого предмета.

И раз речь зашла о «светлой» стороне индустрии, кратко скажу, чем отличается брокер от трейдера в плане заработка. Как я уже отмечал, мы зарабатываем на разнице цен, т.е. покупаем дёшево и продаём дорого, а главной статьёй доходов посредника является комиссия со сделки (на Форекс она иногда включается в спред).

Надеюсь, я смог на пальцах объяснить, почему трейдер и брокер не одно и то же. Напоследок хочу заметить, что в СМИ ещё иногда употребляется термин маклер, но мне даже описывать его не хочется, так как он уже давно утратил актуальность (с момента появления интернет-торговли).

Источник: http://myoption.ru/Kakovy-otlichija-brokera-ot-trejderov

Институциональный брокер и его отличия от форекс компаний

Интернет изменил всех вместе и каждого в отдельности. Найти ответ на любой вопрос достаточно парой кликов мышью в поисковой строке любого браузера, а для того, чтобы позвать друзей на встречу, достаточно открыть один из нескольких десятков мессенджеров и одним сообщением собрать огромную компанию.

Более того, для того, чтобы получать деньги больше не нужно работать по специальности и тратить время на то, что совсем не приносит удовольствие — зарабатывать можно в сети.

К примеру, благодаря трейдингу или инвестированию, выбрав подходящую компанию на Форекс с высокой надежностью, которую обеспечивают институциональные брокеры.

О том, как их узнать из тысячи других компаний, расскажем ниже.

Ввиду того, что популярность работы через Интернет с годами только растет, появляется все больше возможностей для заработка. Причем в каждой сфере в отдельности. И если брать финансовый рынок, то здесь активность прослеживается особая. С завидной регулярностью появляются сотни новых брокеров, готовых оказывать услуги онлайн трейдинга своим клиентам.

При этом каждая компания уверяет, что только у нее самые качественнее, выгодные и привлекательные условия сотрудничества. Верить словесным обещаниям — неблагодарное дело, в особенности, если вспомнить скамы компаний, волной прокатившиеся по миру в последние годы.

Доверять можно только надежным организациям, к которым, в первую очередь, стоит отнести институциональных брокеров.

В чем особенности институциональных брокеров?

Существенным отличием данного типа организации от подобных вариантов заключается в высоком уровне надежности.

Такие компании имеют лицензии банков, дающие им право осуществлять валютные операции, а также непременно находяться под контролем авторитетных финансовых регуляторов — CFTC, FCA, CySEC, NFA и т.д.

Соответственно, и услуги такие брокеры предоставляют более качественные. Впрочем, стать клиентом крупной компании не так просто, как хотелось бы.

Минимальный депозит институциональных брокеров куда более высокий, чем у «рядовых» компаний. Начать торговлю со 100 долларов не получится, не говоря уже о наличие центовых счетов.

В первую очередь потому, что все сделки клиентов таких брокеров непременно выводятся на межбанк, а как мы знаем, сделки с центами ни один дилинговый центр выводить на рынок не станет — торговля ведется исключительно внутри компании.

Отсюда и рост недоверия к компаниям, которые иногда грешат исполнением сделок не по заявленной клиентом цене, а по стоимости, которая выгодна компании. Крупные брокеры себе такого позволить не могут.

Обычно минимальный депозит институциональных организаций стартует от 10 000 долларов и выше. Поэтому и клиентура здесь особенная.

Изначально их клиентами были рядовые компании, предоставляющие услуги онлайн-торговли, банки, дилинговые центры, хедж-фонды и иные участники финансового рынка. Сегодня же к их числу присоединились также институциональные инвесторы, обладающие крупными средствами для работы.

Операции, осуществляемые данными брокерами, составляют внушительную часть всего торгового оборота, оказывая тем самым влияние на ситуацию на рынке в целом.

Преимущества работы с институциональным брокером

Несмотря на внушительные вложения, необходимые для начала работы с данными брокерами, преимущества для клиентов имеются. Причем, довольно привлекательные.

Прежде всего, как мы успели отметить ранее, это надежность. Находясь под контролем финансовых регуляторов и обладая их лицензиями на право ведения деятельности на рынке онлайн-услуг, компании обязуются выполнять все нормы и положения контролирующих органов.

Котировки активов подлежат жесткому контролю со стороны регуляторов, поэтому ни о какой манипуляции со стороны брокеров не может быть и речи. Если взять, к примеру, зарубежных институциональных брокеров, то довольно редко можно встретить ситуации, в которых компании задерживают выплату прибыли, не выплачивают ее вовсе и уж тем более — бесследно исчезают.

Чем большими средствами обладает брокер, тем больший контроль на него возлагается и, соответственно, под большей защитой находятся трейдеры и инвесторы.

Вторым преимуществом работы с данной категорией брокеров является наличие широкого перечня торговых инструментов, которые отличаются высокой ликвидностью.

В-третьих, организация предлагает привлекательные торговые условия для своих клиентов. Как правило, рыночные спреды здесь минимальные. Аналогичная ситуация и с комиссиями — здесь они тоже максимально снижены. Более того, клиенту нет необходимости открывать несколько счетов для работы с разными активами.

На едином счету он может осуществлять трейдинг с валютными парами, фондовыми индексами, акциями крупных компаний, опционами, фьючерсами, контрактами на разницу, металлами. Как правило, отсутствуют какие-либо ограничения на использование торговых стратегий, что дает трейдерам полную свободу действий для получения прибыли.

При этом скорость исполнения ордеров всегда на высшем уровне и все сделки клиентов в обязательном порядке выводятся на межбанк.

Крупные брокеры предлагают своим клиентам полную и актуальную аналитическую базу. Это освобождает их от поиска информации на дополнительных сайтах. Стоит отметить, что рядовые брокеры предоставляют не всегда качественную аналитическую информацию, поэтому трейдер тратит немало времени на ее поиск и анализ. Подобной проблемы при работе с институциональными брокерами не возникает.

Кроме этого, поддержка клиентов у институциональных брокеров на высшем уровне. Помимо стандартных ответов на вопросы трейдеров и инвесторов, специалисты брокеров проводят консультирование клиентов по интересующим их темам, тем самым повышая их финансовую грамотность.

Потенциальные клиенты институциональных брокеров

Как мы успели отметить ранее, клиентами подобных организаций являются крупные компании, банки, фонды, а также индивидуальные инвесторы и трейдеры, обладающие крупными суммами средств.

Ввиду этого, граждане постсоциалистических стран отдают предпочтения мелким брокерам, с более простыми условиями, мелкими суммами для входа в сделку, а также тем, кто обладает лицензиями регуляторов низкого уровня (иногда этот пункт отсутствует вовсе).

Кроме того, далеко не все крупные брокеры имеют представительства в данных странах и ведут активную PR-компанию для популяризации своего бренда. А это означает, что они не заинтересованы в работе и не имеют лицензии на ведение деятельности в «нашем» регионе.

Поэтому, даже если потенциальный клиент будет обладать необходимой суммой для сотрудничества, сделать это будет крайне сложно.

Тем не менее, на российский рынок вышли некоторые институциональные брокеры, которые позволяют частным инвесторам работать с довольно привлекательными суммами и при этом иметь высокий уровень сервиса. Среди них такие известные компании как Ducascopy, Saxo Bank, Interactive Brokers, FxPro и многие другие, с которыми можно ознакомиться более подробно на нашем рейтинге форекс брокеров.

Источник: http://ethpost.ru/institycionalnyi-broker-i-ego-otlichiia-ot-foreks-kompanii.html

Брокер или трейдер: какую карьеру выбрать?

Вы не можете определиться с выбором карьеры брокера или трейдера? Оба работают с ценными бумагами, но работают по разному, и эти различия могут оказаться решающими для вашего выбора успешной карьеры. В этой статье мы рассмотрим особенности работы брокера и трейдера и требования, необходимые для работы по этим специальностям.

Хотя и брокеры и трейдеры продают и покупают ценные бумаги, брокеры также выполняют функции агентов по продажам (как от своего имени, так и от имени брокерской компании). Трейдеры же работают на большие инвестиционные компании, покупают и продают ценные бумаги на активы, которыми управляет их организация.

Брокеры, как правило, устанавливают прямой контакт с клиентами, как физическими, так и юридическими лицами, и получают от них инструкции по покупке и продаже ценных бумаг. Трейдеры заключают сделки на бирже по поручению портфельного менеджера (или менеджеров) инвестиционной компании.

Наконец, брокер, помимо основной своей деятельности, занимается формированием и расширением клиентской базы.

Бэкграунд брокеров и трейдеров

Брокеры и трейдеры, как правило, очень энергичные люди, они обладают хорошими коммуникативными навыками и умением вести переговоры. Многозадачность и устойчивость при работе в быстром темпе и с высокими нагрузками — важные личные качества для этих профессий.

Если вы только готовитесь стать брокером или трейдером, вам нужно узнать как можно больше о финансовых рынках. Лучше всего начать с чтения «The Wall Street Journal» или «The Financial Times» и просмотра финансовых новостей на канале CNBC.

Для того, чтобы попасть на фондовый рынок не требуется специального образования, но если вы уже учитесь в колледже, будет полезно пройти курсы по экономике или финансам, а также по бизнесу и продажам. Чаще всего среди брокеров и трейдеров встречаются выпускники экономических, финансовых и математических факультетов.

Многие из них окончили физические, биологические и инженерные факультеты. И даже среди гуманитариев, изучавших историю, лингвистику, политологию и философию, есть множество людей, сделавших успешную карьеру на фондовом рынке.

Однако, учтите, если у вас нет никакого образования в сфере бизнеса или финансов, дорога к успеху может затянуться.

Ещё одно важное замечание: вам пригодится опыт работы в других областях. Если вы собираетесь стать брокером, важно иметь опыт продаж, поскольку работа с клиентами — неотъемлемая часть вашей будущей работы.

Требования к брокерам и трейдерам

Чтобы попасть на фондовый рынок, вам нужна лицензия* Агентства по регулированию деятельности финансовых институтов (FINRA,ранее — NASD), дающая право на покупку и продажу ценных бумаг.

Лицензия FINRA выдается по результатам Общего экзамена для представителей по ценным бумагам (General Securities Registered Representative Examination) или Экзамена 7-й серии (Series 7 Exam).

На нем оцениваются базовые знания по инвестициям, а также знания правил Комиссии по ценным бумагам и биржам (SEC) — организации, которая управляет инвестиционным сектором экономики [в США]. После получения лицензии FINRA вы становитесь членом фондового рынка и получаете право покупать или продавать ценные бумаги.

Во многих штатах [США], в дополнение к Общему экзамену для представителей по ценным бумагам, необходимо пройти Единый экзамен штата для агентов по ценным бумагам (Uniform Securities Agents State Law Examination), который ещё называют Экзаменом 63-й серии. На нем тоже оцениваются знания по различным аспектам фондового рынка.

Многие брокерские и инвестиционные фирмы принимают кандидатов без лицензии, которые готовы пройти экзамены 7-й и других серий. Компании часто проводят тренинги или курсы, и оплачивают пошлины за прохождение экзамена, осуществляет т.н. «спонсирование», позволяющее кандидату занять свою должность.

Один день из жизни брокера или трейдера

Брокер проводит большую часть дня, оповещая клиентов о колебаниях цен на бирже.

Многие клиенты дают ему указания о покупке тех или иных акций, когда цена на них падает ниже определенного уровня, или о продаже бумаг, принадлежащих компании, если их цена достигает определенного значения.

В общем, брокер должен бдительно отслеживать эти колебания. Аналогичным образом, трейдер получает инструкции от портфельного менеджера инструкции по покупке и продаже акций при определенных условиях.

Брокеры и трейдеры также читают исследования аналитиков и на их основании дают клиентам или портфельным менеджерам рекомендации по сделкам. Брокеры помимо этого уделяют много времени расширению своей клиентской базы.

Обычно они делают холодные звонки потенциальным клиентам, рассказывают им о своем опыте и навыках. Брокеры также часто проводят семинары, по разным темам, связанным с инвестициями.

Брокеры рекламируют эти семинары в своем локальном окружении, надеясь собрать большую публику и таким образом привлечь потенциальных клиентов.

Заключение

Рабочий день и брокера и трейдера насыщен и разнообразен. Многим брокерам и трейдерам нравится их работа, и они зачастую посвящают ей всю жизнь.

Некоторые из них занимают разные позиции в секторе финансовых услуг, становятся аналитиками или портфельными менеджерами.

Если вам нравится насыщенная работа, вы с удовольствием читаете публикации по финансам и ищете карьеру на всю жизнь, тогда работа брокера или трейдера подходит вам лучше всего.

Примечание:

* Лицензии на осуществление брокерской деятельности в РФ выдаётся Федеральной службой по финансовым рынкам (ФСФР). — прим. пер.

Перевод FinExecutive.com

Историк: Investopedia.com

Источник: https://finexecutive.com/ru/news/broker_ili_treyder_kakuyu_karyeru_vybraty_3_4_2015

Чем отличается трейдер от брокера и чем они оба занимаются

Прежде, чем окунуться в удивительный мир финансового трейдинга бинарными опционами, новичок должен разобраться в понятиях и принципах этой новой для него сферы деятельности. Кто такой трейдер, чем занимается брокер — первый вопрос у человека, который решил связать себя с торговлей на бирже.

В этой статье рассмотрим базовые понятия и формулировки новых слов. Имея полный набор информации, начинающий трейдер сможет обойти все подводные камни, связанные с функциональной деятельностью частного трейдера на финансовых рынках Форекс или бинарных опционов. Эти рынки немного отличаются, но принципы деятельности всех участников схожи. Итак.

Трейдер бинарных опционов

Трейдер — это лицо, которое принимает участие в торговле на финансовом рынке и извлекает из этого процесса прибыль. Соответственно, опционный трейдер — это участник, который использует в качестве инструмента торговых операций бинарные опционы.

Стоит отметить, что трейдер осуществляет свою деятельность, как, впрочем, и все предприниматели, на свой страх и риск, учитывая собственные теоретические выкладки и формы анализа рыночной ситуации. При этом прибыльность торговли почти полностью зависит от его активности, уровня аналитических систем анализа и объемов торгового капитала, находящегося в оперативном управлении.

Говоря простым языком, главной задачей трейдера является проведение анализа обстановки на рынке и заключении контрактов бинарными опционами на его основе.

Брокер бинарных опционов

Брокер — это юридическое лицо, которое имеет возможность предоставления трейдеру легального доступа к мировым финансовым площадкам. В задачу опционного брокера входит обеспечение трейдера техническим онлайн сервисом для торговли бинарными опционами, так называемой торговой платформой, посредством которой трейдер будет вести свою профессиональную деятельность.

Чем отличается трейдер от брокера

Если коротко, то брокер — это посредник, а трейдер — это продавец.

Брокер предоставляет площадку и необходимые инструменты для деятельности трейдера. При этом их связывает взаимная финансовая выгода, которые оговорены в регламенте сотрудничества.

Условия сотрудничества

Отношения трейдера и брокера — договорные и ограничиваются рамками соглашения, которые подписываются при оформлении торгового счета у брокера.

В этом соглашении прописываются все условия совместной деятельности трейдера и брокера. Чтобы описать все условия такого договора понадобится немало времени. Отметим только главные моменты.

В основном трейдеров интересуют торговые условия, описанные в этом соглашении:

- объемы начального счета;

- минимальная стоимость контракта;

- доходность опционов;

- количество базовых активов;

- сроки и способы выплаты прибыли.

Например, компания Binomo (официальный сайт) в своем соглашении указывает такие параметры торговых условий:

- размер минимального торгового счета 10 USD;

- минимальная стоимость торгового контракта бинарным опционом от 1 USD;

- выплаты по опционам до 87%;

- вывод торговой прибыли до 24 часов с момента подачи заявки.

Но если проводить более глубокий анализ совместной деятельности трейдера и брокера бинарных опционов, то можно понять, что все сводится к банальному взаимному обогащению.

Трейдер старается получить максимум прибыли и качественных сервисов при низком уровне вложений, а брокер за счет торгового оборота участника рынка, старается получить свой доход. И здесь начинается самое интересное.

Дело в том, что любая сфера, связанная с большими финансами, привлекает мошенников, которые очень хорошо выдают себя за порядочных брокеров. Поэтому, выбирая партнера для торговли бинарными опционами, следует быть осторожным.

Сразу необходимо обратить внимание на наличие лицензии регулирующего органа вашего государства у компании брокера (в Российской Федерации таким органом является ЦРОФР). Уже одно это способно обезопасить вас от деятельности мошенников. Конечно, есть еще много рекомендаций по этому вопросу, но это тема другого материала.

Подведем итоги

Трейдер бинарных опционов и брокер — это действительно взаимовыгодный симбиоз деятельности на финансовом рынке. Брокер без трейдера потеряет львиную долю своих доходов, а трейдер и вовсе не сможет получить доступ к рынку.

Если вы пользуетесь услугами честной компании, например, лидера опционного рынка — Binomo, то можете быть уверены в безопасности ваших инвестиций и высоком качестве сервисов брокера. Так как целью брокера является не банальное завладение вашими финансами путем дешевой мошеннической схемы, а объем вашего торгового оборота, с которого компания получает доход.

Чем успешнее клиент брокера, тем больше его прибыль, поэтому правильный брокер приложит все усилия и средства для увеличения объема прибыли своего трейдера.

Делайте правильный выбор!

Источник: http://sea-of-money.ru/chem-otlichaetsya-trejder-ot-brokera.html

Трейдеры и брокеры

Решив заняться каким бы то ни было делом, каждый человек должен разобраться в основных дефинициях и принципах развития той отрасли, которой он решил уделить время.

Будущие трейдеры нередко испытывают сложности, пытаясь вникнуть в суть бинарных опционов. Бинарные или цифровые опционы, на самом деле, не таят в себе ничего сложного.

Сложности вызывает скорее отсутствие обыденных жизненных аналогий к этому виду деятельности.

Брокер и трейдер — в чем разница?

Торговать на бинарных опционах, значит заключать сделку с брокером на условиях фиксированных ставок по любым базовым активам. То есть брокер, работающий посредством предоставления доступа к он-лайн платформам, предлагает трейдерам вступить в договорные отношения, а условия этих отношений всегда изложены на сайте брокера и в описании платформы.

Трейдер, приняв это предложение, заключает контракт, затем выбирает заданный актив, время сделки и прогноз по активу. Через выбранный промежуток времени сделка либо закрывается с профитом для трейдера (верный прогноз приносит прибыль) или инвестиция оказывается неудачной.

Торговля посредством веб-платформы или мобильного приложения не требует длительного обучения, при условии использования современных индикаторов и программ советников. Вам понадобится совсем немного времени, чтобы вникнуть в суть работы. Немного иначе обстоит дело, если Вы решите не пользоваться алгоритмами финансового анализа и работать на основании собственного финансового анализа.

Разобраться с платформой, изучить её инструментарий и функции будет несложно, а вот вникнуть в суть процессов ежесекундно происходящих на финансовых рынках и влияющих на стоимость базовых активов будет куда сложнее.

Именно поэтому абсолютное большинство трейдеров пользуются индикаторами и советниками. Эти компьютерные модули, установленные на рабочую платформу, подсказывают трейдеру когда и какую сделку рационально заключать.

Давайте рассмотрим детали.

Трейдеры и брокеры цифровых опционов находятся в постоянном взаимодействии. Брокеры задают определенные рамки в пределах, в которых они готовы работать с трейдером. Обычно это определенное количество базовых активов, время сделки и допустимый процент прибыли.

Независимо от того, с каким брокером Вы работаете, именно Вы должны, руководствуясь собственными соображениями выбрать актив (обычно это валютная пара) длительность сделки и, определив процент прибыли, заявить о вхождении в сделку.

Произведя все расчеты, трейдер совершает сделку с фиксированной ставкой. Диапазон колебаний обычно находится в пределах — 65-86%. Но сделка с брокером принесет Вам прибыль, только если Вы серьезно отнесетесь к его выбору.

Надежный брокер опционов − это не просто гарантия своевременного вывода средств, получения процента прибыли или частичного возврата неудачных инвестиций, это Ваше спокойствие и уверенность в долгосрочном сотрудничестве.

Допустим, трейдер задал получасовую сделку, прогнозируя повышение курса актива. Если прогноз подтвердился, трейдер возвращает инвестиционную ставку и получает процент прибыли. При этом не имеет ни малейшего значения, на сколько именно пунктов изменилась цена.

Изменения в один пункт будет достаточно для получения прибыли, при этом даже весьма значительное изменение не увеличит прибыль. Если же прогноз был ошибочным, то инвестиция сгорает.

Именно поэтому нужно вдумчиво относиться к вопросам определения граничного размера и количества ставок.

Кто такие брокеры?

Брокерами являются легально действующие юридические лица, обеспечивающие Ваш доступ к мировым финансовым рынкам. Говоря простым языком, это те фирмы, которые благодаря достаточному капиталу и юридическому оформлению, дают Вам возможность торговать на бинарных опционах посредством он-лайн платформ.

Стоит отметить, что хотя в мире существует достаточное количество таких фирм, еще больше мошенников стремятся выдать себя за них.

Брокеры отличаются количеством доступных базовых активов, функционалом веб-платформ и степенью их защиты. Нюансов, которые отличают брокеров, достаточно много. Можно часами перечислять сроки и способы вывода средств, граничные суммы инвестирования, временные ограничения и так далее. На самом же деле всё сведется к двум простым характеристикам: удобство и безопасность.

Наши аналитики помогут Вам подобрать надежного брокера, с которым Вам будет по-настоящему комфортно работать.

Мы подскажем оптимальные решения и дадим Вам всю необходимую информацию для того, чтобы сделанный выбор полностью соответствовал Вашим интересам.

Мы не навязываем посетителям своё мнение, наша задача взвешено и беспристрастно предоставить пользователю максимум информации, на основании которой он сможет сделать самостоятельный выбор.

Теперь перейдем к тому, как именно брокер помогает Вам осуществить доступ к рынкам бинарных опционов. Как и в других отраслях экономики, взаимодействие физических и юридических лиц при оказании брокерских услуг регламентируются договором.

Брокер владеет некоторым набором базовых активов. Базовыми активами называют такие финансовые инструменты, как ценные бумаги, валюту, ценные металлы, сырьевые товары и т.п.

Кто-то из брокеров способен предоставить Вам широкий выбор активов другой же располагает значительно меньшим количеством типов активов.

Большинство начинающих трейдеров избирают в качестве базового актива валютные пары. Это весьма распространенный актив, который предлагают многие брокеры, но и тут важно понимать, что количество доступных валют также играет важную роль.

Возможно, сейчас вы задумались о том, почему мы говорим именно о валютных парах − разве нельзя выбрать одну, привычную валюту и работать с ней? Увы, так не получится. Когда мы говорим о повышении или понижении курса, мы всегда оцениваем его относительно чего-то. Например, доллар США вырос в цене относительно рубля, но его курс снизился относительно йены.

Таким образом, прогноз всегда включает две позиции, повышение стоимости одной валюты и понижении другой. Интервал времени, за которое это произойдет — таймфрейм, заданный по сделке, становится точкой расчета.

Экспирация — момент закрытия опциона в связи с истечение таймфрейма.

Именно момент экспирации решает Вашу судьбу, так как становится очевидно, исполнился ли Ваш прогноз, и, следовательно, какова цена ваших инвестиций.

Напоследок, хочется напомнить Вам, что некоторые брокеры предоставляют трейдерам возможность вернуть до 15% от потерянных инвестиций. Такая возможность может быть прописана в Вашем договоре.

Надеемся, что мы смогли доступно пояснить Вам основные определения рынка бинарных опционов, а заодно избавить Вас от лишних иллюзий. Бинарные опционы не являются азартной игрой или рулеткой − это система финансового взаимодействия, позволяющая принимать участие в высокорисковом инвестировании и извлекать из него немалую прибыль.

Источник: http://practicalbinary.ru/treyderyi-i-brokeryi

Чем отличается брокер от дилера?

Сильно удивился, когда увидел, что в Интернете на вопрос «чем отличается брокер от дилера» практически нет ответа — полная каша! Многие отвечающие приводят близкие определения, не имеющие отношения к брокерским компаниям и дилинговым центрам в трейдинге. Аналогичная ситуация с некоторыми других вопросами, с которыми начинающий трейдер сталкивается на первых шагах. Поэтому решил написать несколько статей серии «FAQ первых шагов трейдера» . «Старым» трейдерам можно не читать. )

На сайте вы можете полистать Словарь терминов Forex

Биржевой брокер

Биржевой брокер — финансовый посредник занимающийся куплей-продажей ценных бумаг (акции, фьючерсные контракты, опционы…) за счет и по поручению клиента.

Брокер, выполняющий поручения клиентов, должен быть официально зарегистрирован биржей. Брокер не становится собственником ценных бумаг, поэтому не имеет права распоряжаться ими от своего имени.

Брокер получает вознаграждение в виде комиссионных.

«Брокером» может называться (разговорное) как брокерская фирма, так и физическое лицо, которое в свою очередь может представлять брокерскую фирму или просто купить себе место брокера на бирже.

Дилер (дилерский центр, дилинговый центр)

Википедия говорит: Ди́линг (Dealing) — совершение коммерческих сделок на организованных рынках с целью получения прибыли на разнице от покупки и продажи активов.

Еще один словарь: Дилер — лицо или фирма, осуществляющая биржевое или торговое посредничество за свой счет и от своего имени. Обладает местом на бирже (необязательно), производит котировку любых ценных бумаг и прочих активов. Котировки для клиентов как правило формируются самостоятельно на базе котировок, поступающих от поставщика.

Если грубо, разница в том, что брокер всегда выводит ваши активы в реальный рынок, а дилер сам решает выводить или рассчитываться с вами из «своих» средств.

Внебиржевые рынки Форекс и CFD фактически позволяют дилеру быть «сам себе биржа», поэтому раньше это приводило к созданию фирм-однодневок. Как результат — к огромному числу нарушений и скандалов.

Громче всего звучали разоблачения дилингов в том, что они «кухни» — это слово было синонимом слова «кидалы».

Вообще-то нам и ни к чему разбираться во всех условностях — надеюсь, ГЛАВНУЮ разницу между брокером и дилером вы поняли.

Если у вас мало денег, поймите простую вещь — никто не будет выводить на межбанковский рынок 10 баксов из положенной вами на депозит сотни.

Даже если у вас есть деньги, нет смысла искать себе приключений у серьезных брокеров, тем более, что даже они не предоставят вам сегрегированный счет (ваши деньги хранятся не у брокера, а в независимом банке), если вы придете к ним с суммой менее 100К.

Поэтому на вопрос «как выбрать брокера» мы на этом сайте будем отвечать не скоро.

Зато в следующей статье я попытаюсь ответить на вопрос «Как выбрать дилинговый центр Форекс?».

Источник: http://fx-VladMih.ru/osnovy-trejdinga/135-chem-otlichaetsya-broker-ot-dilera.html

Что сделает брокер, если я буду стабильно зарабатывать?

Многие люди, потенциально заинтересованные в торговле и инвестировании на финансовых рынках, находятся в плену заблуждения о том, что получать стабильный доход на Форекс нельзя, что брокеры просто не дают своим трейдерам зарабатывать и сами наживаются на доверчивых клиентах.

Этот стереотип постоянно подкрепляется воплями «обманутых финансовых воротил», которые, едва придя на рынок, начинали торговать сразу на реальном счете, безо всякой системы, и благополучно потеряли все деньги. Естественно, что 99% таких «трейдеров» во всем винят брокера, а Форекс кажется гигантским лохотроном.

Однако на практике все не так просто.

Выгодно ли брокеру, чтобы его трейдеры торговали прибыльно?

На самом деле все зависит от брокера. Если посмотреть на рынок упрощенно, то всех брокеров можно разделить на две категории: ECN (STP) брокеры, которые выводят сделки клиентов на межбанк, и «кухни», в которых торговля ведется внутри компании, и трейдер в лучшем случае заключает сделки с другими клиентами, а в худшем — торгует против самого ДЦ.

С ECN-брокерами все понятно — им выгодно, чтобы трейдер заключал как можно больше сделок, чтобы заработать на комиссиях, а трейдер, который сливает депозит, сделок заключать не сможет. Поэтому им выгодно, чтобы клиент торговал как минимум не в убыток.

С «кухнями», на самом деле, все тоже далеко не так плохо: существует немало таких брокеров, которые работают на рынке по 10-20 лет, и не были замечены в явном обмане и сливе клиентов. Когда начинающий трейдер сам постоянно совершает ошибки, его и сливать-то не нужно, он потеряет деньги сам, заключая убыточные сделки. А на Форекс большинство, как правило, ошибается.

Несколько сложнее отношение «кухонь» к трейдерам, которые торгуют в плюс. Крупные компании вполне могут закрыть глаза на стабильный, но небольшой заработок того или иного клиента и позволить ему выводить свои деньги — в конце концов — репутация важнее. Тем более — на этом можно сделать хороший пиар и привлечь сотни новичков, которые в итоге потеряют гораздо больше денег.

Но если компания понимает, что кто-то из его клиентов не просто стабильно торгует в плюс, но еще и постоянно наращивает объемы, забирая из брокерского кармана все больше и больше — к нему начинают применяться меры.

Причем в большинстве случаев брокер лишает клиента всех его средств и перекрывает доступ к кормушке, формально не нарушая закон.

К вопросу о том, как брокеру это удается, вернемся чуть позже, а пока стоит обратить внимание на самые популярные способы получения стабильного заработка на Forex.

Откуда берется стабильный заработок на Форекс?

Трейдеров, зарабатывающих форекс-трейдингом, можно разделить на две категории.

Первая — это опытные биржевики, которые, конечно, имеют стратегию (а, точнее, набор определенных правил), однако решения принимают, исходя также из собственного опыта, а иногда даже по интуиции.

Такие специалисты далеко не каждый месяц закрывают в плюс, и могут долго терпеть неудачи, но опыт и профессионализм позволяет им раз за разом выбираться из ямы, компенсировать все убытки и снова оказываться на коне.

Такие трейдеры, как правило, торгуют большими объемами, поэтому сразу же идут к ECN-брокерам, не рискуя связываться с кухнями. В итоге брокер стабильно получает свою комиссию, а трейдер уверенность в том, что его не лишат честно заработанной прибыли.

Вторая категория зарабатывающих трейдеров — алготрейдеры, ботоводы и все те, кто имеет прибыльную торговую систему и умеет четко следовать ее правилам. В этом случае трейдеру необязательно быть прожженным биржевиком — достаточно лишь понимать основы рынка и уметь контролировать свои эмоции.

Часть на алготрейдинге зарабатывают люди, не имеющие биржевого опыта, но разбирающиеся в программировании и расчете вероятностей.

Такие специалисты на основе анализа рынка могут написать робота, который будет приносить стабильную прибыль в определенных условиях до тех пор, пока рынок не эволюционирует и прежние исходные данные не потеряют актуальность.

Но даже до того момента, как рынок изменится, у большинства автоматических торговых систем есть одна проблема: они требуют мгновенного исполнения ордеров.

ECN-брокер не может обеспечить подобных условий — он позволяет трейдеру заключить сделку только тогда, когда найдет для него контрагента.

А в форс-мажорных ситуациях (например, при торговле на новостях, на которую рассчитано большинство таких систем) случаются серьезные задержки в исполнении, а также проскальзывания, когда сделка открывается по цене на пару десятков пунктов выше/ниже запланированного.

Более подробно об этом читайте в статье Как исполняются ордера на Forex.

Именно поэтому большинству алготрейдеров приходится обращаться за услугами «кухонь», так как только они могут обеспечить мгновенное исполнение ордеров. А уж брокер, заметив такого неудобного клиента, начинает искать способы «слить» его с минимальным риском для своей репутации.

Как брокеры-«кухни» легально забирают деньги успешных клиентов

Следует понимать, что кухонный брокер, особенно работающий на рынке не первый год, заранее просчитывает вероятность появления трейдеров, которые тем или иным образом смогут выйти на постоянный доход и принимает меры. Самый простой способ обезопасить себя от излишне удачливых клиентов — вставить несколько маленьких и внешне безобидных пунктов в клиентское соглашение.

Это может быть ограничение сделки по времени (что критично для скальперов), ограничение по максимальной прибыли в сделке либо по максимальной сумме вывода средств.

Если же трейдер даже случайно зафиксирует большую прибыль, чем предусмотрено в соглашении, его формально можно признать нарушителем и отказать в дальнейшем обслуживании, заморозив счета (то есть забрав оставшиеся на депозите деньги).

Бывают решения еще проще — внести в оферту пункт, предусматривающий право брокера отказать клиенту в оказании дальнейших услуг в любой момент без объяснения причин. Как ни смешно, но трейдер, принимающий подобные условия, закрепляет за брокером право просто забрать его депозит, не дав совершить ни одной сделки.

Конечно, существует еще и фактор репутации, и в большинстве случаев он даже серьезнее, чем легальность действий брокера (они в большинстве своем все равно имеют оффшорную регистрацию). Крупная компания не станет в наглую воровать деньги клиентов — ведь это грозит куда большими потерями из-за того, что новички предпочтут конкурентов с лучшей репутацией.

Именно поэтому перед выбором брокера необходимо не только внимательно (по пунктам) читать клиентское соглашение со всеми дополнениями, но и изучать отзывы об этой компании в интернете.

Причем зачастую увидеть реальную картину бывает не просто из-за, с одной стороны, большого количества заказных проплаченных отзывов от самого ДЦ, а с другой — от черного пиара конкурентов и просто обиженных неудачников, которые легко очернят и честную компанию, лишь бы не признавать собственные ошибки.

Некоторые нюансы сотрудничества с форекс-брокерами

Помимо кухонь и ECN-компаний, существуют брокеры, работающие по гибридному принципу. Это значит, что они выводят на межбанк крупные сделки, а ордера, совершаемые дробным лотом, торгуются внутри компании.

Брокеры делают это для того, чтобы не отказывать в предоставлении услуг мелким клиентам, которые впоследствии могут стать серьезными инвесторами.

Однако выводить на межбанк сделки объемом 0,01 лота нецелесообразно, поэтому брокер исполняет их самостоятельно.

На практике это чревато следующими ситуациями: сделки клиента исполняются мгновенно и по заявленной цене, пока он торгует мелким лотом. Если трейдер ведет системную торговлю и его депозит растет — он начинает увеличивать объемы.

Как только объем сделок достигает 1 лота, ордера выводятся на межбанк, появляются задержки в исполнении и проскальзывания.

Трейдер начинает думать, что брокер намеренно ставит ему палки в колеса, а по факту он лишь выводит его на реальный межбанковский рынок.

Более подробно об этом мы писали в статье Как устроен рынок Форекс.

Однако, вне зависимости от мотивации компании, для системного трейдера такой сценарий неприемлем. Поэтому перед началом сотрудничества с брокером необходимо уточнить все нюансы исполнения. Если же трейдер принимает решение сотрудничать с такой компанией, нужно ограничивать объем сделок.

Как не стать жертвой мошенников

Сейчас, когда Форекс с каждым годом набирает все большую популярность, на рынок приходят различные организации, совершающие прямое или косвенное мошенничество по отношению к клиентам. Это могут быть уговоры открыть счет на крупную сумму, взять кредит для пополнения депозита, или просто отказ от возврата средств.

Для того, чтобы не попасть в подобную ловушку, нужно проявить элементарную осторожность и не сотрудничать с непроверенными компаниями. Свой выбор брокера нужно делать на основе собственных исследований и выводов.

Если вам звонит представитель незнакомой компании и предлагает открыть счет, обещая золотые горы, от такого сотрудничества лучше воздержаться — солидные брокеры не привлекают клиентов банальными холодными звонками.

Если же так случилось, что вы уже стали клиентом сомнительной организации (из разряда “предлагают работу”, а затем уговаривают взять кредит на открытие счета), и у вас возникли проблемы с выводом средств, нужно сразу же приступать к решительным действиям. Самый простой вариант — написать заявление в прокуратуру. В 99% случаев деньги будут возвращены в течение нескольких часов. Заявление потом можно будет забрать за ненадобностью.

Заключение

Для того, чтобы в принципе избежать подобных неприятностей в отношениях со своим брокером, рекомендуется просто сотрудничать с проверенными ECN-компаниями, с которыми у клиента гарантированно не будет конфликта интересов.

Если же весь успех трейдера зависит от мгновенного исполнения ордеров с точностью до пункта, придется провести исследовательскую работу по поиску максимально лояльной «кухни», а после постоянно защищать прибыль от своего брокера регулярными выводами.

И на всякий случай лучше иметь пару-тройку запасных вариантов.

Источник: http://tradelikeapro.ru/broker-i-stabilnyi-zarabotok/