Лицевой и расчетный счет: в чем разница?

При пользовании банковскими услугами клиент сталкивается с такими терминами, как лицевой и расчетный счет. Вопреки распространенному мнению об идентичности определений, они имеют ряд отличий.

В чем сущность расчетного счета?

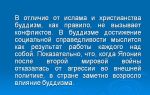

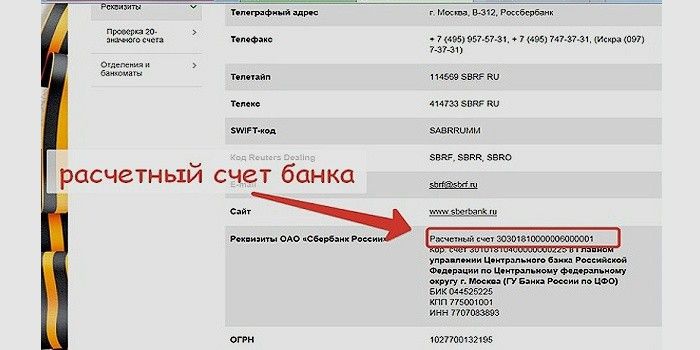

Первое, с чего начнем — рассмотрим, что такое расчетный счет банка. Это услуга, обеспечивающая проведение финансовых операций (получение или прием выплат), а также пополнение или снятие денег с вклада при помощи ДБО. Номера такого аккаунта прописываются в реквизитах банковского учреждения при совершении переводов и проходят регистрацию в банке России.

Цели открытия:

- Проведение транзакций и платежей (для ИП и юрлиц).

- Осуществление транзакций (для физлиц) — пополнение или снятие денег с вклада, проведение финансовых операций (пример — перевод средств на аккаунт другого физлица).

Дистанционное обслуживание — один из главных признаков, позволяющих отнести аккаунт к типу расчетных. Благодаря ДБО, клиент финансово-кредитной организации оперирует средствами по мере необходимости.

Что такое расчетный счет в банке, по сути? Это уникальный номер (20 цифр), который используется клиентом для:

- Переводов.

- Проведения транзакций.

- Хранения средств.

- Получения денег от других лиц.

- Оплаты услуг банка.

С позиции затрат:

- Для юрлиц и ИП услуга платная. Банки взимают средства для проведения транзакций и обслуживание аккаунта.

- Для граждан услуга бесплатная. Открывается, как правило, для получения заработной платы или сбережения средств.

В чем сущность лицевого счета?

Чтобы выделить разницу, рассмотрим, что такое лицевой счет в банке. Это аккаунт (цифровой номер), который получает физическое лицо после прохождения установленных процедур и заключения договора. Назначение — аналитический учет денежных операций, которые проводятся при сотрудничестве с контрагентами.

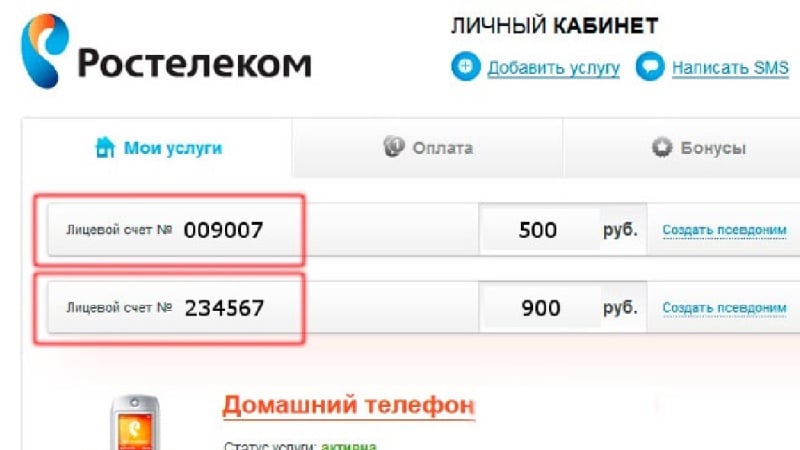

Для перевода денег на этот аккаунт в реквизитах прописывается номер расчетного счета, и только после поступления денег банковское учреждение зачисляет их на лицевой.

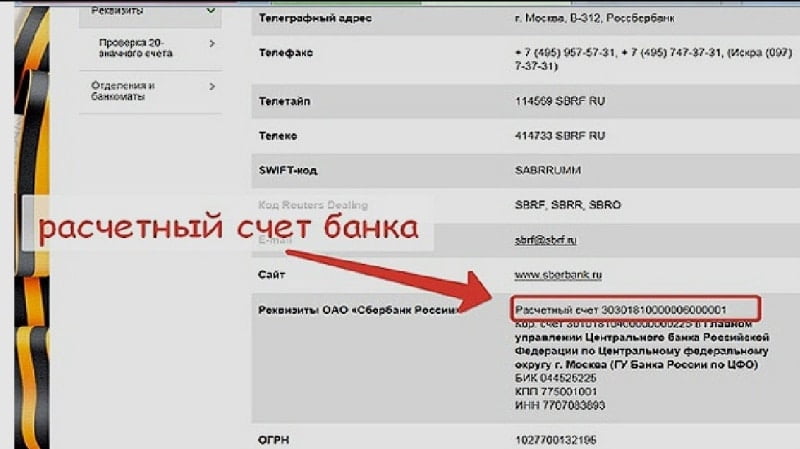

Также под лицевым счетом понимается:

- Часть расчетного счета (с 14 по 20 цифру).

- Аккаунт, открытый физлицом (до востребования или сберегательный).

- Счет с возможностью дистанционного обслуживания. Подходит для физлиц, но без права проведения транзакций с контрагентами.

Что такое лицевой счет в банке с позиции возможностей? Он позволяет:

- Переводить средства юрлицам (банковскому учреждению в том числе).

- Хранить личные накопления.

Его нельзя применять для ведения бизнеса (коммерческой деятельности).

В чем разница?

Если рассматривать разницу услуг, стоит выделить ряд моментов:

- Не подходит для проведения операций, подразумевающих перевод и получение средств от других лиц.

- Применяется для решения персональных задач — оплата связи, коммунальных услуг, управление деньгами на других аккаунтах.

- Открывается физическими лицами.

- Необходим для проведения операций, связанных с бизнес-деятельностью.

- Позволяет отправлять и получать платежи с других аккаунтов банка.

- Предназначен для юрлиц и ИП.

- Может использоваться, как лицевой счет — для оплаты услуг, товаров или хранения средств.

- Открывается только в банке, в то время, как лицевой аккаунт часто присваивается клиенту и в других организациях (страховые компании, мобильные операторы и прочие).

Что общего?

Лицевой и расчетный счет имеют много общего:

- Лицевой — часть расчетного аккаунта (с 14 по 20 цифру).

- Лицевые аккаунты, применяемые для операций с использованием ДБО, часто называются расчетными.

- Могут открываться в банке.

Итоги

Таким образом, расчетный и лицевой счет — разные услуги, которые только изредка пересекаются между собой в банковской практике. При изучении предложений банковского учреждения и выборе подходящего варианта этот момент должен быть учтен

Источник: https://raschetniy-schet.ru/litsevoj-i-raschetnyj-schet-v-chem-raznitsa/

Отличие расчётного счёта от лицевого

Одно из основных действий, которое должны предпринимать все начинающие бизнесмены — открытие расчетного счета в банке. Без этой процедуры финансовое взаимодействие по заключенным сделкам с другими юридическими лицами невозможно.

Именно номер расчетного счета является основной строкой в реквизитах, которые нужны заказчикам от исполнителей для оплаты произведенных работ или оказанных услуг. Но, помимо расчетного счета, некоторые руководители предприятий и организаций открывают еще и лицевой счет.

Для чего предназначен каждый из этих счетов и в чем заключается принципиальная разница между ними?

Лицевой счет — что это такое и кто имеет право им пользоваться

Довольно часто под словосочетанием «лицевой счет» люди понимают счет, открытый в банковской организации на физическое лицо. Однако, такая расшифровка является не совсем верной и однозначной.

На деле лицевой счет — это счет, который может быть зарегистрирован в финансовой компании не только на гражданина РФ, но и на индивидуального предпринимателя, а также любую коммерческую структуру.

Если говорить о лицевом счете касаемо юридических лиц, то это будет более узким понятием, нежели расчетный счет. По сути дела, под лицевым счетом, часто понимается сразу несколько явлений:

- личная страничка или, иначе говоря, аккаунт предприятия или организации, созданный в базе данных банка для учета кредитно-финансовых операций с этим конкретным юридическим лицом. Лицевой счет юридического лица не может использоваться им в качестве площадки для расчетов с контрагентами;

- окончание из 6 цифр двадцатизначного номера коммерческого р/с;

- счет, который имеет подключенную систему дистанционного банковского обслуживания для физических лиц, не предназначенный для осуществления расчетов по коммерческим договорам;

- лицевой счет, оформляемый на физическое лицо «до востребования».

Из этих пунктов видно, что, несмотря на то, что чаще всего лицевой счет все же используется рядовыми гражданами, но и юридические лица также иногда имеют аккаунты в банках, понимаемые как лицевые счета.

Однако они не предназначены для проведения денежных расчетов по сделкам и договорам с партнерами, а нужны, например, для получения в банках кредитов и их погашения или же перечислений заработной платы сотрудникам.

Использование лицевого счета ИП для коммерческих расчетов

Иногда индивидуальные предприниматели, да и некоторые юридические лица открывают лицевые счета и пытаются использовать их для коммерческих расчетов. Какую выгоду они преследуют? Ответ очевиден.

- Обслуживание лицевых счетов более дешевое;

- Порой на лицевом счете отсутствует ограничение по лимиту движения денежных средств в течение суток, ровно как и нет ограничения по остатку на балансе, который в любой момент можно свести к нулю, что чрезвычайно интересно представителям бизнеса.

Однако, в случае применения лицевого счета для коммерческих переводов, не следует исключать некоторые возможные неприятности, такие как:

- если клиент перечислит на л/с деньги, но при этом укажет, что он индивидуальный предприниматель, то, скорее всего, операция проведена не будет;

- заказчик — ИП может совсем отказаться от сделки, если продавец попросит его не указывать себя в качестве индивидуального предпринимателя.

Кстати говоря, поскольку закон не дает права банкам отслеживать финансовые потоки на лицевых счетах, то представители финансовых структур идут другим путем.

Когда составляется договор с юридическим лицом или ИП на открытие лицевого счета, в нем четко прописываются порядок и правила использования л/с.

В случаях их нарушения банк снимает с себя всякую ответственность и в случае чего, наказание автоматически понесет держатель счета.

Расчетный счет — особенности применения

С расчетным счетом дело обстоит совершенно по-другому. Расчетный счет как раз и предназначен для осуществления различных финансовых операций в целях ведения бизнеса, в том числе внесения средств на депозит, снятия средств, налоговых выплат, приема и отправки платежей контрагентами т.д.

В отличие от лицевого счета, все юридические лица обязаны иметь расчетный счет, индивидуальные предприниматели и физические лица могут открывать его по желанию. Как правило, финансы, размещенные на банковском расчетном счете, находятся в собственности его держателя.

Важно! Если ИП планирует заключать сделки и вести коммерческую деятельность с юридическими лицами, расчеты с которыми производятся путем безналичных переводов, то без расчетного счета работать не получится — предприятия и организации все свои перечисления проводят только через них. Кроме того, расчетный счет удобен для ИП и для перечисления различных выплат в государственный бюджет, например, налоговых сборов и страховых взносов в Пенсионный фонд России.

Таким образом, расчетные счета могут использоваться:

- Юридическими лицами (предприятиями и организациями) и индивидуальными предпринимателями, в работе которых присутствуют безналичные денежные переводы по коммерческим сделкам;

- Обычными гражданами, которым нужно производить различные банковские операции (переводы, снятие, зачисление средств) через систему дистанционного банковского обслуживания. Правда, некоторые специалисты оспаривают правомерность отнесения таких счетов, открытых физическими лицами к категории расчетных, поскольку они не имеют коммерческий направленности и не предназначены для расчетов с партнерами по бизнесу.

Какие документы нужны, чтобы открыть расчетный счет?

Для открытия банковского расчетного счета учредителю или представителю организации, а также индивидуальному предпринимателю нужно подойти в банк с заранее подготовленным пакетом документов. В нем должны быть:

- свидетельство о постановке на учет в налоговой инспекции,

- паспорт заявителя,

- выписка из ЕГРИП или ЕГРЮЛ,

- ИНН (если это ИП),

- копию устава и решения о создании (если это ООО),

- печать с оттиском и некоторые другие документы с копиями.

Как правило, список необходимых документов для открытия р/с в разных банках примерно одинаковый.

Разница между лицевым и расчетным счетом

Подводя итоги, можно сказать, что разница между лицевым и расчетным счетами вполне очевидна.

Если лицевой счет не предназначен для перечисления и получения денежных средств в целях осуществления коммерческой деятельности и используется исключительно для персональных потребностей держателя, то расчетный счет необходим именно для проведения транзакций по коммерческим сделкам.

Внимание! Получателем денежных средств по расчетным счетам всегда является какое-либо конкретное юридическое или физическое лицо. На лицевых счетах — получатель банк, только в назначении платежа указывается более подробно, например «Для зачисления на счет номер такой-то, для человека такого-то».

Так что вполне закономерно, что лицевые счета, как правило, широко применяются для различных денежных операций обычными гражданами и совершенно не подходят представителям бизнеса. И совсем иначе обстоит с расчетными счетами — юридические лица для законных расчетов с контрагентами просто обязаны их открывать.

Источник: https://assistentus.ru/rs/otlichie-raschetnogo-ot-licevogo/

Ответы@Mail.Ru: Расчетный счет.Понятие? Чем отличается от лицевого?

Лицевой счет — бухгалтерский счет, предназначенный для учета расчетов с дебиторами и кредиторами: физическими и юридическими лицами, включая финансовые, кредитные учреждения, а также органы государственной власти.

Расчетный счет — счет имеющего самостоятельный баланс юридического лица в учреждении банка, предназначенный для хранения денежных средств и проведения безналичных расчетов с другими юридическими и физическими лицами.

Разница заключается в том, что расчетные счета — “полноценные” счета, номера которых указываются в реквизитах при банковском переводе средств. Этот счет зарегистрирован в Банке России. Лицевой счет — счет, существующий только в рамках Банка.

Чтобы перевести на него деньги, в реквизитах прежде всего указывается номер расчетного счета в банке. И уже только после поступления средств на расчетный счет, Банк зачисляет его на Ваш лицевой.

Если я не ошибаюсь на лицевой счет денежная масса только поступает, снять ее выне можете.

Из инструкции ЦБ РФ № 28-И “…2.3. Расчетные счета открываются юридическим лицам, не являющимся кредитными организациями, а также индивидуальным предпринимателям или физическим лицам, занимающимся в установленном законодательством Российской Федерации порядке частной практикой, для совершения расчетов, связанных с предпринимательской деятельностью или частной практикой.

Расчетные счета открываются представительствам кредитных организаций, а также некоммерческим организациям для совершения расчетов, связанных с достижением целей, для которых некоммерческие организации созданы… ” Лицевой счет — счет, открываемый бухгалтерией или банком (например, “депо”) для учета расчетов с отдельными лицами.

В таком счете отражаются все денежно-кредитные операции с данным клиентом.

Бесплатная регистрация Юр. Лиц (ИП, ООО) а так же: — Расчётно-кассовое обслуживание — Бухгалтерские сервисы и аутсорсинг — Интернет и торговый эквайринг — Лизинговый аукцион — Зарплатный проект — Ко-брендовые карты и совместные проекты — Интернет и торговый эквайринг — POS-кредитование — Онлайн-кредитование (КупиВкредит) — Валютные счета — Кредитование через партнёров. — Корпоративная карта — Подбор персонала _____________________________________________________________________________ !!!Откроем расчётный счёт бесплатно!!! * Два месяца обслуживания бесплатно! * Ваши рубли будут приносить вам доход, так как на остаток денежных средств каждый месяц мы начисляем до 8% процент. * Межбанковские переводы до 21:00 по Москве! * Внутренние переводы и расчёты 24/7! * У каждого клиента персональный менеджер! * Лучшие условия для внесения и снятия наличных! +7 (999) 996-78-57 / https://vk.com/numberoneee777<\p>

Источник: https://touch.otvet.mail.ru/question/22444770

Расчетный счет и лицевой счет: характеристика и отличия

Более 87% жителей России являются клиентами банков, поэтому сталкиваются с банковскими понятиями.

Значение большинства терминов известно не всем, например, мало кто понимает разницу между расчетным (РС) и лицевым счетом (ЛС). А как раз эти определения являются очень важными для физического и юридического лица.

Чтобы избежать неприятных ситуаций в будущем, следует разобраться, чем отличаются эти два понятия.

Что такое расчетный счет, его особенности

Расчетный счет — это счет, при помощи которого Сбербанк и другие банки контролируют денежные операции своих клиентов. Его главным преимуществом является возможность доступа к денежным средствам и их свободное управление.

На РС можно класть деньги, снимать их оттуда и осуществлять переводы другим контрагентам.

Для открытия требуется:

- Заверенная нотариусом карточка с образцами подписей и печатей.

- Справка из налоговой инспекции и фонда соцстраха об отсутствии или наличии задолженностей.

- Нотариально заверенные паспортные данные всех лиц, которые будут иметь доступ к расчетному счету.

- Ксерокопии учредительных документов физ- или юрлица.

- Выписка из Единственного государственного реестра юридических лиц, взятая минимум за месяц до дня открытия РС.

- Заявление на открытие РС в банковском учреждении.

РС открывают для оплаты расходов. Для списания денежных средств со счета клиент должен предоставить работнику банка платежное поручение. Если запрашиваемая сумма не превышает его лимита, списание проводится по указанной клиентом очередности.

Также через РС юридические лица проводят такие операции:

- выплату кредиторам;

- выдачу зарплат, премиальных и социальных выплат;

- зачисление денег по приказу исполнительных органов;

- другие официальные денежные операции.

Что такое лицевой счет

В банковской среде термин ЛС имеет несколько трактовок:

- Запись, созданная в базе банка или любой другой компании, которая используется для учета финансовых операций, проводимых между организацией и клиентом.

- Часть 20-значного номера расчетного счета.

- Аккаунт в банке — «до востребования» или сберегательный, который оформляет физическое лицо.

- Аккаунт с активной системой ДБО, открытый физическим лицом.

Как правило, ЛС присваивается каждому физическому лицу при открытии дебетового или кредитного счета.

Для чего нужен ЛС

Физическое лицо может использовать ЛС для:

- перевода денежных средств юрлицам;

- выплаты кредитов банковским учреждениям;

- хранения собственных финансов.

Для удобства к нему можно открыть дебетовую пластиковую карту.

Это объясняется несколькими причинами:

- Дешевое обслуживание.

- Отсутствие суточного лимита по проведению денежных операций.

- Отсутствие ограничений остатка.

Последний пункт играет наибольшую роль, поскольку некоторым клиентам очень выгодно оставлять ЛС с нулевым балансом.

Отличия между лицевым и расчетным счетом

Лицевой и расчетный счет — это не одно и то же. В чем же разница?

Лицевой открывается для физических лиц, предназначен для использования в личных целях, применяется в страховании, банковских и финансовых учреждениях.

Расчетный открывается для физических лиц и индивидуальных предпринимателей, предназначен для осуществления коммерческих денежных операций, применяется в основном в банковских учреждениях.

Подытожив, можно отметить, что ЛС широко применяется обычными гражданами для проведения персональных денежных операций, но его открытие не является обязательным.

Открытие РС является обязательным для юридических лиц, поскольку только через него можно проводить официальные расчеты с другими контрагентами. Если его не открыть, юрлицо не сможет проводить финансовые операции на сумму более 100 тысяч рублей.

Источник: http://rubliplus.com/banki/raschetnyj-schet-i-litsevoj-schet-v-chem-raznitsa.html

Отличие расчетного счета от лицевого

После регистрации своего бизнеса одним из первых действий является открытие расчетного счета в банке. Эта процедура является обязательной, если организация планирует заключать сделки с другими юридическими лицами. А без расчетного счета это невозможно.

Номер счета это одна из основных строк в реквизитах, которые контрагентам нужны для проведения оплаты за товар, работы или услуги. Кроме расчетного счета руководители компаний также могут открыть лицевой счет.

Но что собой представляет лицевой счет чем он отличается расчетного? В статье рассмотрим отличие расчетного счета от лицевого.

Что такое лицевой счет и кто им может пользоваться

Если организация отрывает лицевой счет, то это понимается, как открытие счета на физлицо. Но это не совсем так. Лицевой счет, открытый в банке может быть зарегистрирован не только на гражданина РФ, но и на организацию или ИП. Для юрлиц лицевой счет представляет собой более узкое понятие, чем расчетный счет. То есть в качестве лицевого счета организации понимают следующее:

- Личный аккаунт компании, который создается в базе данных банка для учета операций с юрлицом. Данный счет не используется юрлицами для расчетов с контрагентами.

- Последние 6 цифр двадцатизначного расчетного счета.

- Счет, имеющий подключенную систему дистанционного обслуживания для физлиц, который не может использоваться для расчетов по коммерческим договорам.

- Счет «До востребования», который оформляется на физлицо.

Из всего вышесказанного можно увидеть, что несмотря на то, что лицевой счет по большей части используется обычными физлицами, юрлица также могут их иметь и представлены они в виде аккаунтов.

При этом они не могут быть использованы для денежных расчетов по контрактам, заключенным с контрагентами.

Они могут использоваться, например, для получением банком кредита или для перечисления заработной платы работникам компании.

Лицевой счет также имеет возможность дистанционного обслуживания, но в коммерческих целях использоваться он не может. К возможностям использования лицевого счета относят: возможность перевода средств юрлицам (включая и банк), а также возможность хранения и накопления личных средств.

Может ли лицевой счет использоваться для коммерческих расчетов?

Организации или ИП иногда открывают лицевые счета с целью проведения по ним коммерческих расчетов. Основные плюсы таких расчетов заключаются в следующем:

- Стоимость обслуживания лицевого счета более низкая по сравнению с расчетным.

- На лицевом счете, как правило, нет ограничений по денежному лимиту при расчетах в течение одних суток. Кроме того, по лицевым счетам также не предусмотрены ограничения по остаткам на балансе. Он может быть сведен к нулю, а в определенных случаях для компании это может быть очень важно.

Несмотря на все плюсы, при использовании лицевого счета компании для коммерческих целей, возможно возникновение следующих неприятностей:

- При перечислении контрагентом денежных средств на лицевой счет в проведении операции будет отказано (если контрагент укажет, что он является ИП).

- Контрагент вовсе может отказаться от проведения платежа на лицевой счет, если компания попросит не указывать, что он является ИП.

Законодательство РФ не позволяет банковским структурам следить за финансовыми потоками компаний на их лицевых счетах. Но представители банков обычно действуют по другому.

При составлении договора с юрлицом или предпринимателем на открытие в банке лицевого счета, банк устанавливает правила и порядок его использования.

При нарушении данных правил банк с себя снимает ответственность и в случае чего наказание несет только владелец счета.

Расчетный счет

В отличие от лицевого счета, применение расчетного счета происходит совсем иначе. Он предназначен для того, чтобы проводить финансовые операции, нужные бизнесу. Они включают в себя такие операции, как внесение денежных средств на депозит, уплату налогов, оплату счетов контрагентом или напротив прием средств от них, снятия денежных средств и т.д.

Юридический счет организации должны иметь в обязательном порядке. Что же касается предпринимателей и физлиц, то их компании могут открывать по своему желанию.

Если предприниматель хочет заключать контракты в юрлицами путем безналичных расчетов, то без открытия расчетного счета это сделать не получится. Удобство расчетного счета для предпринимателя также заключается и в оплате платежей в бюджет. Например, при оплате налогов или страховых взносов в ПФР (Читайте также статью ⇒ Нужен ли предпринимателю расчетный счет).

Расчетные счета используются следующими лицами:

- Юридическими лицами (организации, предприятия) и ИП, осуществляющими безналичные денежные расчеты по коммерческим сделкам.

- Физическими лицами (обычными гражданами), осуществляющими банковские операции посредством системы дистанционного банковского обслуживания. Речь идет о переводах, снятии наличных или зачислениях денег на счет. Но при этом, специалисты не относят данные счета, открытые физлицами к расчетным, так как коммерческой составляющей они не имеют. Кроме то они не предназначены для осуществления расчетов с контрагентами.

Документы, необходимые для открытия расчетного счета

Для того, чтобы организации или ИП открыть расчетный счет, обратиться необходимо в банк. В этом случае в банк предоставляются следующие документы, включающие в себя:

- свидетельство о регистрации в Налоговой;

- паспорт обратившегося;

- выписка из ЕГРЮЛ или ЕГРИП;

- ИНН (для ИП);

- копии учредительных документов (устав, решение о создании ООО, иные документы).

Обычно банки для открытия расчетного счета запрашивают одинаковый перечень документов.

| Лицевой счет | Расчетный счет |

| Открывается физлицамиПредназначен для персонального использованияПрименяется следующими структурами: банковским и финансовым сектором, страховыми компаниями, сотовыми операторами и провайдерами и т.д. | Открывается юрлицами и ИППредназначен для использования в коммерческих целяхОсновная сфера применения — только банковская |

Рассмотрев основные моменты, можно сделать вывод, что разница между лицевым и расчетным счетом очевидна. Лицевой счет не используется для осуществления коммерческой деятельности, а используется только для удовлетворения личных потребностей владельца счета.А расчетный счет напротив используется для проведения операция коммерческой направленности.

По расчетному счету в качестве получателя выступает определенное юридическое или физическое лицо. По лицевым счетам получателем является банк, но в назначении платежа при этом указывается «для начисления на счет …..(номер лицевого счета) для …… (данные физлица)».

Лицевой и расчетный счет банковской карты

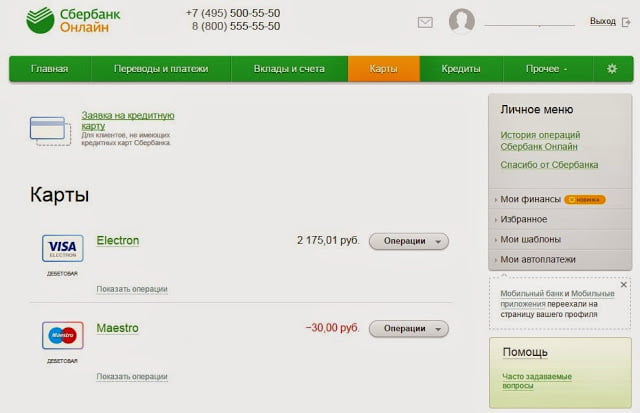

Банковская карта является одним из самых популярных банковских продуктов, а также удобным платежным инструментом. Денежные средства, используемые владельцем карты, находятся на лицевом счете, который привязан к этой карте.

При этом различают два таких понятия как расчетный счет карты и лицевой счет карты и применяются они и к физическим и к юридическим лицам. Для юрлиц номер карты имеет привязку к расчетному счету. Эту карту учредитель или его доверенное лицо вправе использовать в интересах компании.

К расчетному счету одновременно могут быть привязаны несколько таких платежных документов, на каждой из которых установлен свой лимит.

Заключение

Лицевые счета имеют достаточно широкое применения для проведения денежных операция обычными физлицами, но при этом не используются бизнесменами (организациями или ИП). Иначе дело обстоит с расчетными счетами. Например, юридические лица данные счета обязаны открывать.

Оцените качество статьи. Мы хотим стать лучше для вас:

Источник: http://online-buhuchet.ru/otlichie-raschetnogo-scheta-ot-licevogo/

Чем лицевой банковский счет отличается от расчетного

В сфере предпринимательской и хозяйственной деятельности каждое юридическое лицо в связи с открытием банковского счета обращается в учреждение банка.

Банковский счет равным образом предрасполагает счет, который банк формирует как для лиц юридического характера, так и для физических лиц для прямой деятельности безналичных денежных оборотах.

Между тем счета подразделяются на нижеследующие категории:

- Расчетный счет.

- Валютный счет.

- Бюджетный счет.

- Застрахованный счет.

- Лицевой счет и т.д.

Чтобы понять разницу между счетами следует рассмотреть пару счетов по отдельности.

Расчетный счет

Под данным счетом подразумевается счет юридического лица, владеющий самостоятельным балансом в банке. Данный счет преопределяет хранение средств, осуществление безналичных процедуры с другими физическими и юридическими лицами.

Главным критерием является то, что для получения прибыли и хранения средств он не применяется, иными словами расчетный счет создается для того, чтобы клиент в любую минуту смог получить доступ к средствам и распоряжению ими (перевод денежных средств контрагенту, внесение некой суммы на счет или же ее снятие).

Рассмотрим открытие расчетного счета. Следует отметить, что расчетный счет формируется только в рублевой валюте, для иностранной же валюты открываются счета иного характера. Итак, для открытия расчетный счет в выбранном банке предоставляется нижеследующий пакет документаций:

- Карточка с образцами подписей и печати руководящих лиц.

- Сведения об отсутствии/наличии задолженности с налоговой инспекции.

- Документ, удостоверяющий личность тех лиц, которые будут иметь доступ к расчетному счету.

- Копии учредительных документов предварительно заверенные у нотариуса.

- Заполненный договор на открытие расчетного счета, заявление и анкета.

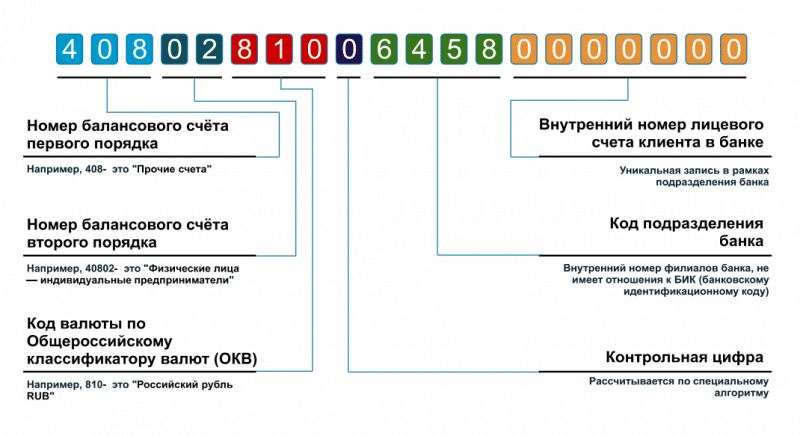

Расшифровка расчетного счета. В своем составе расчетный счет содержит 20 цифр, которые поделены на 6 групп:

- Группа №1 охватывает начальные 3 разряда (цифры), обозначающие назначение счета (учет капитала, фонда, доходов и убытков кредитного учреждения, процедуру хранения, межбанковские проводки).

- Группа №2 заключает в себе следующие 2 цифры после 1 группы, а именно цифры под номерами 4 и 5. Данная группа досконально раскодирует показатели первой группы.

- Группа №3 выполняет функцию указателя валюты, в которой осуществляются безналичные операции.

- Группа №4 включает в себя одну единственную цифру, которая является контрольной-параметр, просчитанный по сложной формуле, и предназначающийся для тестирования точности заданных счетов при выполнении операций.

- Группа №5 включает в себя 4 цифры, обозначающие номер головного офиса или филиала банка.

- Группа №6 охватывает в себя последние 7 цифр, которые и являются номером счета.

Под понятием лицевого счета понимается регистр учета, который ведется по определенному лицу или конкретной организации. В зависимости от типа и его функции в лицевом счете может отображаться информация различного рода.

Виды лицевого счета и назначения. Рассмотрим виды лицевого счета, а именно:

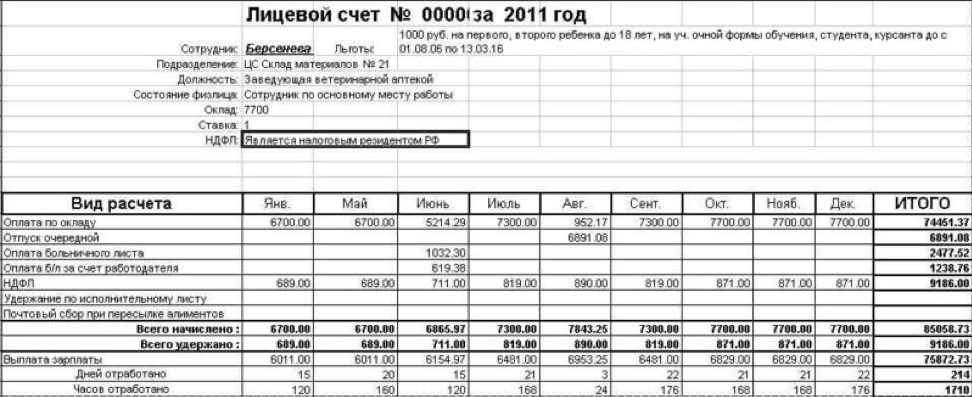

- Лицевой счет работника (типовая форма). Данный регистр применяются в кадровом учете. Данный регистр содержит в себе данные о начислениях по заработной плате, премии, надбавок, пособий, материальной помощи и т.д. Для сотрудника лицевой счет является основополагающей документацией по учету заработной платы.

- Банковский лицевой счет фиксирует все взаимосвязь банка.с клиентом. В учреждениях банка операции подразделяются по типам, поэтому на отдельного клиента по каждому типу операций банк открывает несколько лицевых счетов.

- Лицевой счет налогоплательщика. Данный регистр также формируется на каждого налогоплательщику. Данный счет открывается на момент регистрации лица в налоговой инспекции в качестве налогоплательщика. Здесь ведется учет начислений и плат согласно с утвержденной бюджетной систематизацией, где каждому пункту засчитан уникальный код.

- Лицевой счет акционеров. Здесь отображаются все данные о ценных бумагах, принадлежащие физическому или юридическому лицу.

Разница между расчетным и лицевым счетом

Итак, изучив 2 вышеизложенных счета, можно смело поговорить о существенных отличиях этих счетов, а именно:

- Р/с –открывается банком преимущественно для юридических лиц, а лицевой счет-для физических.

- Р/с предназначен для проведения операций в сфере коммерческой деятельности, лицевой счет же для персонального пользования.

- Р/с — данный термин применяется только в банковской сфере, а термин лицевого счета имеет большое количество значений.

Источник: http://vchemraznica.ru/chem-licevoj-bankovskij-schet-otlichaetsya-ot-raschetnogo/

Расчетный счет и лицевой счет: разница, как отличить

Любой потребитель, являющийся клиентом финансового учреждения, имеет собственный расчетный и лицевой счет. Первый закрепляется индивидуальным номером и используется для содержания личных и корпоративных финансов и совершения операций с ними. Таким счетом обладают все физические и юридические лица.

В чем суть расчетного счета

Клиентский номер требуется для совершения транзакций и иных операций с финансами, принадлежащими клиенту и хранящимися в банке.

Его используют при следующих ситуациях:

- при получении финансовых начислений от других держателей;

- при зачислении прибыли и заработной платы;

- для осуществления денежных перечислений;

- для осуществления оплаты услуг коммерческой организации;

- при получении государственных выплат;

- при необходимости хранить средства.

Счет всегда требуется для бизнесменов и предпринимателей, которым постоянно необходимо осуществление выплат и начислений. Как правило, в данном случае коммерческие организации взимают дополнительную плату за обслуживание. Рядовые потребители с их помощью получают социальные выплаты и заработную плату и не оплачивают эти операции.

Лицевой счет: что это

Такой счет представляется неким сберегательным клиентским аккаунтом, который получает клиент коммерческой организации.

Понятие также соответствуют специальному личному номеру потребителя, состоящему из 14-20 символов. Он может использоваться для получения удаленного обслуживания от банка.

Между расчетным и лицевым счетом отличие составляет также сфера использования — личный аккаунт необходим только физическим лицам.

В чем сущность лицевого счета

Многие клиенты коммерческих организаций при заключении первых договоров с ними интересуются, чем отличается расчетный счет от лицевого. При выполнении внутренних финансовых операций первый является неким посредником. Сначала денежные средства зачисляются на расчетный, затем на лицевой счет. Поэтому в договорах обычно указывается только первый.

В чем разница расчетный и лицевой счет

Каждый потребитель, становясь клиентом банка и получая банковскую карту, приобретает расчетный счет и лицевой счет, разница в которых определяется возможностями.

Так, с помощью лицевого номера нельзя:

- выполнять операции денежных перечислений и получения переводов;

- производить оплату услуг (мобильная связь, коммунальные платежи, оплата услуг банка и т. д.);

- пользоваться услугами и опциями, предназначенными для юридических лиц.

Как отличить расчетный счет от лицевого? Расчетный обладает более полным набором функций. Он обладает следующими свойствами, присущими только ему:

- возможность совершать переводы и прием платежей;

- транзакционный номер регистрируется непосредственно в банке (лицевой может быть присвоен и в других организациях);

- предназначение для ИП и юрлиц.

Транзакционный счет необходим, прежде всего, для ведения бизнеса и предпринимательской деятельности различных масштабов.

Плюсы и минусы расчетного счета

К основным преимуществам расчетного номера относят:

- может причисляться как юридическим, так и частным лицам;

- может использоваться для ведения деятельности в сфере коммерции и предпринимательства;

- с его помощью можно выполнять внутренние операции с денежными средствами.

Основным недостатком расчетного счета является возможность использования только в финансовом обслуживании коммерческими учреждениями.

Плюсы и минусы лицевого счета

Такой клиентский счет обладает ограниченным спектром действий и возможностей, связанных с денежными средствами. Его не следует рассматривать как инструмент для совершения стандартных финансовых перечислений.

Такой идентификатор доступен только для физических лиц. В то же время он присваивается не только в банке, но и в других учреждениях, не связанных напрямую с банковскими операциями.

Это позволяет применять его во многих других сферах обслуживания (опции провайдеров, сотовая связь, интернет и др.).

Источник: https://investicii-v.ru/raschetnyj-schet-i-licevoj-schet/

Отличие расчетного счета от лицевого

В настоящее время сложно представить человека, который не является клиентом банка. Через банковские учреждения выплачивают зарплату, пенсии, выполняют переводы друг другу.

Практически у каждого есть кредитная карта, или он хотя бы раз в жизни пользовался кредитом или открывал вклад для каких-либо целей. При взаимодействии с банками часто встречаются два таких понятия: лицевой счет и расчетный счет.

Некоторые полагают, что эти понятия совпадают друг с другом, однако это далеко не так, и рекомендуется знать разницу между ними, чтобы избежать проблем при осуществлении платежей.

Что такое расчетный счет?

Каждое предприятие нуждается в осуществлении расчетов с контрагентами: оно перечисляет средства своим поставщикам, получает деньги от покупателей за поставленную им продукцию и так далее.

Для решения этой задачи открывается расчетный счет в банке, предназначенный для осуществления платежных операций.

В настоящее время практически все операции проводятся при помощи сервисов дистанционного банковского обслуживания (приложений «Клиент-Банк» или «Интернет-банк»), что значительно экономит время сотрудников.

Как только предприятие получает свидетельство о регистрации в качестве юридического лица (либо физическое лицо регистрируется в качестве индивидуального предпринимателя), ему необходимо открыть расчетный счет, чтобы, как минимум, платить налоги и другие обязательные платежи в пользу государства.

Для этого требуется прийти в банк и предоставить следующий пакет документов:

- Карточка с образцами подписей лиц, которые могут распоряжаться средствами на счете (как правило, это директор предприятия и главный бухгалтер). Данная форма может быть либо заверена непосредственно в банке сотрудниками, либо нотариусом, который удостоверит права ответственных лиц.

- Учредительные документы (ИНН, свидетельство о регистрации, выписка из государственного реестра, устав, приказы о назначении ответственных лиц либо аналогичные решения учредителей). Все документы должны быть заверены печатью предприятия.

- Копии паспортов лиц, которые будут распоряжаться средствами предприятия на счету.

- Заявление установленной формы на открытие расчетного счета.

После этого банк выполняет правовую экспертизу документов, чтобы все документы соответствовали действующим положениям нормативно-правовых актов, а все ответственные лица обладали необходимыми правами. Также осуществляется и проверка информации службой безопасности.

При наличии среди руководителей или собственников компании лиц, которые имеют или имели проблемы с законом (судимость за экономические преступления, руководство большим количеством предприятий, ранее занимались незаконными схемами оптимизации налоговых платежей), банк может отказать в открытии счета, поскольку финансовые организации тщательно следят за собственной репутацией.

В случае положительного заключения от юридического отдела и службы безопасности банковского учреждения, предпринимателю или предприятию в кредитной организации открывается расчетный счет для финансовых операций, который представляет собой уникальный двадцатизначный код.

С помощью счета можно выполнять любые платежные операции в пользу государства, контрагентов и физических лиц, а также осуществлять различные финансовые транзакции (например, получение и погашение кредита, пополнение депозита или снятие наличности в период недостатка денежных средств). Также расчетный счет необходим для получения оплаты от покупателей и заказчиков, а при осуществлении розничной торговли — для внесения полученных от клиентов наличных денег для обеспечения последующих выплат.

Открытие и обслуживание счета в банке является платной процедурой. Финансовая организация в соответствии с заключенным договором взимает с клиента плату, согласно установленным тарифам в безакцептном порядке (другими словами, согласие клиента на проведение такой операции не требуется).

Одним из основных признаков расчетного счета является наличие договора дистанционного банковского обслуживания. С помощью сервиса «Клиент-Банк» можно выполнять все необходимые банковские операции, кроме снятия и внесения наличных денежных средств.

Что такое лицевой счет?

Как правило лицевой счет открывается обычными гражданами. Открытие лицевого счета производится при заключении человеком договора о внесении средств на вклад. Также как и расчетный счет, лицевой представляет собой двадцатизначный уникальный код. С его помощью в банке ведется аналитический учет при выполнении расчетных операций с денежными средствами физического лица.

Чтобы перевести деньги своему родственнику, или перечислить кому-либо вознаграждение за оказанные услуги либо проданные товары, необходимо знать его лицевой счет.

В настоящее время можно встретиться с ситуациями, когда лицевой счет «привязан» к номеру телефона или кредитной (дебетовой карте), что упрощает процесс перечисления.

Наличие лицевого счета для осуществления любых платежных операций при этом является обязательным.

Под лицевым счетом в банке следует понимать:

- специальную запись в учетной системе финансовой организации, на которой учитываются денежные средства клиента — физического лица;

- часть уникального двадцатизначного номера расчетного счета, которая позволяет идентифицировать конкретного клиента;

- аккаунт физического лица в интернет-банке или при открытии вклада типа «до востребования» для совершения расчетных и платежных операций.

Использование лицевого счета возможно для следующих целей:

- перевод денежных средств юридическим лицам (оплата за коммунальные услуги, приобретение товаров и так далее); получение и погашение кредитов;

- получение вознаграждения от работодателя и других лиц;

- хранение денежных средств на вкладах.

Главным ограничением, которое имеет лицевой счет, является невозможность его использования для ведения предпринимательской деятельности за исключением операций по перечислению налогов и других обязательных платежей.

При этом, юридические лица и ИП также могут открыть лицевой счет в банковской организации. Но такие счета не используются для расчетов с контрагентами за оказанные услуги или проданные товары. Чаще всего они создаются для перечисления заработной платы работникам, а также при получении кредитов. С помощью лицевого счета компания получает кредитные средства и совершает платежи по займу.

Отличия между лицевым и расчетным счетом

Итак, основная разница между двумя видами счетов, которые клиенты открывают в банках, заключается в следующем:

- в отличие от расчетного счета, лицевой не позволяет проводить денежных операций по ведению коммерческой деятельности;

- используется только для осуществления расходов, не связанных с предпринимательской деятельностью: оплата мобильной связи, услуг ЖКХ, открытие вкладов и их пополнение, приобретения валюты, получение кредитных средств, выдача заработной платы и так далее.

Расчетный счет, в отличие от лицевого, обладает следующими характеристиками:

- используется исключительно для ведения предпринимательской деятельности (осуществления платежей, получения оплаты за оказанные услуги или проданные товары на регулярной основе);

- предоставляет владельцу возможность осуществлять платежные операции с других банковских счетов;

- открывается только юридическим лицам и предпринимателям;

- при необходимости может использоваться для хранения средств, что является функцией лицевого счета;

- расчетные счета открываются клиентам только в банках. В отличие от них, лицевые могут открываться у операторов мобильной связи, в страховых компаниях и т.д.

Некоторые предприниматели и юридические лица открывают лицевые счета и пытаются использовать их для ведения коммерческой деятельности, однако сделать это крайне затруднительно.

Банки обладают полномочиями отслеживать операции своих клиентов, и в случае обнаружения регулярных поступлений и платежей по лицевому счету, имеющих признак коммерческой деятельности, финансовые учреждения могут блокировать такие операции и прекращать отношения с такими клиентами.

Желание использовать лицевые счета обусловлено тем, что они отличаются от расчетных более низкими тарифами обслуживания и упрощенным характером работы с наличными денежными средствами.

Однако в настоящее время банки очень жестко отслеживают оборот наличных денег и правильность ведения кассовых операций предприятиями, поскольку данная функция предписана им законодательством.

Поэтому кроме прекращения сотрудничества, банки могут также сообщить о подозрительных операциях в налоговые органы, что чревато для их клиентов уже административной и уголовной ответственностью.

Таким образом, рекомендуется в разных ситуациях пользоваться разными банковскими услугами и учитывать отличия, которыми обладают лицевой и расчетный счета. Юридическим лицам и предпринимателям для осуществления своей деятельности следует открывать расчетные счета, лицевые могут использоваться для перечисления зарплаты сотрудникам или получения банковского займа.

Физические лица могут использовать лицевые для совершения всех операций. При этом в обоих случаях имеется возможность дистанционного обслуживания для их совершения необходимых операций (проведения платежей, открытия вкладов и депозитов, получения вознаграждений и так далее).

Нарушение соглашений с банками с целью сэкономить или получить дополнительные возможности могут привести к существенным потерям.

Источник: https://fingu.ru/blog/otlichie-raschetnogo-ot-licevogo-scheta/

Виды счетов: расчетный, корреспондентский, лицевой и текущий

Расчётный банковский счёт требуется для учёта денежных операций индивидуального предпринимателя или компании. Подобная учётная запись не используется клиентом в качестве средства получения процентов или хранения сбережений. Через расчётный счёт производятся финансовые операции, необходимые для работы компании.

Клиент имеет возможность вносить любую сумму на счёт и снимать её по собственному желанию. В некоторых случаях внесённые финансовые средства может заблокировать налоговый орган: например, из-за долгов по взносам и налогам.

Создание учётной записи не бесплатно: банк ежемесячно снимает заранее оговоренную сумму в качестве оплаты за ведения счёта. Если через счёт не проходили финансовые операции, то банк уплату не берёт.

Количество учётных записей, которые может открыть одна организация, не регламентировано. Обычно они различаются используемой валютой и назначением финансов.

По закону банк не может отказать организации в открытии счёта, если её деятельность не противоречит законодательству страны. Для создания записи необходимо собрать пакет документов. Некоторые из них следует заверить у нотариуса.

Бумаги, необходимые индивидуальному предпринимателю для регистрации учётной записи в большинстве учреждений:

- справка об отметке ИП в реестре индивидуальных предпринимателей;

- данные из ЕГРИП;

- справка о постановке на учёт в налоговом органе;

- данные о присвоении кодов статистики из Росстата;

- паспорт.

Бумаги, необходимые для регистрации учётной записи компании:

- справка о регистрации компании в качестве юридического лица;

- данные из Единого государственного реестра юридических лиц (ЕГРЮЛ);

- указ о создании компании и назначении её руководства;

- данные о постановке на учёт в налоговой по месту нахождения организации;

- устав с печатью налогового органа;

- листы записей из Федеральной налоговой службы;

- учредительный договор;

- лицензия на осуществляемую деятельность (если необходимо);

- данные о присвоении кодов статистики из Росстата;

- бумаги на юридический адрес компании;

- печать;

- паспорт.

Для точной информации следует обратиться в отделение организации, в котором решено создать учётную запись. При регистрации счёта следует учитывать, что при банкротстве банка все вложенные средства сгорят вместе с учреждением.

Открытие расчётного счёта имеет ряд преимуществ. При владении учётной записью отпадает необходимость постоянно посещать банк. Работники компании или индивидуального предпринимателя могут приобрести пластиковые карты, на которые будет зачисляться заработная плата. Упрощается процедура уплаты налогов и взносов, а также работа с контрагентами.

Особенности лицевого счета

Лицевым счётом называется запись ведения учёта финансовых и кредитных операций частных лиц и компаний. Подобного рода счета распространены и в налоговых инспекциях, и в органах государственной власти. В зависимости от назначения счёта он отображает различные данные.

- В случае ведения счёта работника запись хранит информацию о начислениях зарплаты, различных пособий, компенсаций и прочих переводах финансовых средств. Опираясь на эти данные, высчитывается сумма необходимых платежей для налогов и взносов.

- Банковский лицевой счёт необходим для отметки обо всех финансовых операциях между банком и его клиентом: хранения данных о движении средств по вкладам, начислении процентов. Обычно на одного гражданина банк создаёт несколько лицевых счетов.

- На лицевом счете акционеров отображаются данные о ценных бумагах физического лица или компании: их выпуск с указанием вида, категории, номером регистрации, стоимости и количестве. Запись распорядителя сохраняет сведения об операциях по бюджетному ассигнованию.

- У застрахованного гражданина лицевой счёт хранит данные для измерения будущих начислений пенсии. Запись имеет уникальный номер и хранится до даты смерти застрахованного гражданина.

Лицевой счёт создаётся также и для каждого плательщика налогов в момент регистрации в налоговом органе.

Проведение операций между кредитными организациями

Корреспондентский счет открывается для операций между двумя кредитными организациями в целях выполнения корреспондентского договора. В записи отображаются данные о расчётах, проводимых одним банком по заданию другого банка.

Счёт необходим для участия в создании резервного фонда, учёта собственного имущества, сохранения данных о расчётах. Корреспондентские счета бывают видов «Востро» и «Ностро» («Лоро»).

Основные отличия

Лицевой счёт не предназначен для коммерческой деятельности и используется в личных целях гражданина: например, для оплаты коммунальных услуг или средств связи.

В свою очередь, расчётный счёт необходим для перечисления финансов другим лицам — и обычно эти операции связаны с коммерческой деятельностью компании или индивидуального предпринимателя.

Счёт предоставляет возможность пересылать и получать платежи от других банковских аккаунтов.

Некоторые банки не предоставляют возможным переводить денежные средства с личного счёта физического лица компаниям или получать что-либо от них. Расчётный же счёт можно использоваться как лицевой — для оплаты приобретенных услуг или товаров.

Корреспондентский и расчётные счета имеют схожую черту — являются разновидностью банковского учёта. Однако корреспондентский счёт открывается банковской структурой, а расчётный — компанией или индивидуальным предпринимателем.

Для безналичных переводов организации необходим расчётный счёт: на него зачисляются средства, полученные с продаж товаров и услуг, с него же зачисляется зарплата сотрудникам.

Корреспондентский счёт хранит не только свои деньги, но и финансовые средства организаций, открытых в банке. Для перечисления денег компании или ИП, необходимо знать не только учётную запись организации, но и корреспондентский счёт банка.

Расчётные счета — это учётные записи финансовых переводов компании или индивидуального предпринимателя. Средства на счету доступны по первому требованию клиента банка, в некоторых отчётностях могут называться счетами «до востребования».

Именование «текущий счёт» используется в качестве неофициального обозначения для учётных записей граждан, которые используют его для частных расчётных операций. Как правило, текущие счета не связаны с коммерческой предпринимательской деятельностью и разграничиваются с термином «расчётный счёт».

В официальных записях реквизитов и текущий, и счёт до востребования записывают как «расчётный счёт». Разграничение же создано для удобства самих работников банка.

Как открыть расчетный счет бесплатно и быстро, узнайте из данного видео.

Рекомендуем другие статьи по теме

Источник: http://znaybiz.ru/forma/ooo/procedura/raschetnyj-i-licevoj-schet.html