Отличие оборотных средств от основных

Основные средства — часть имущества предприятия, используемая в качестве средств труда при производстве продукции, выполнении работ или оказании услуг либо для управленческих нужд в течение периода более 12 месяцев и стоимостью более 20 тыс.руб.

Оборотные средства — средства, которые представляют собой совокупность производственных фондов и фондов в обращении.

Отличия:

1) оборотные средства полностью используются в производстве и сфере обращения.

2) полностью переносят свою стоимость на продукт. (материалы, товары, и т.д. и .тп.)

3) основные средства переносят свою стоимость постепенно путем начисления амортизации. напрямую не связано с производством, например здания, машины. оборудования.. т .д. и т.п. одним словом все это имущество. просто различие в стоимости, назначении, участии в процессе производства

4) основные средства используются длительное время

Материальный состав и структура оборотных средств

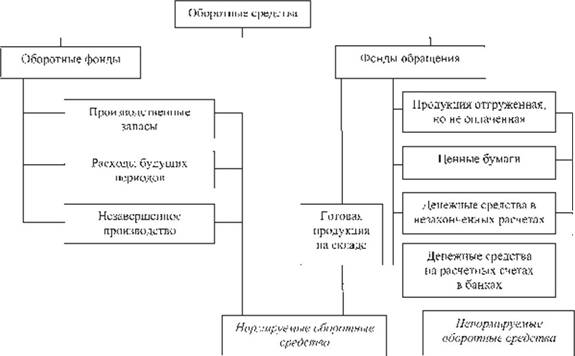

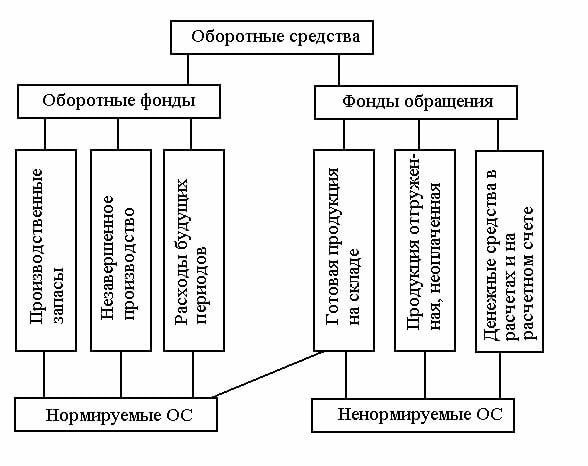

Оборотные средства — средства, которые представляют собой совокупность производственных фондов и фондов в обращении.По составу оборотные средства подразделяются:

| Оборотные производственные фонды | Фонды обращения |

| Производственные запасы (сырьё, материалы, полуфабрикаты + вспомогательные материалы+ запчасти для ремонта+ инструменты+ топливо+ тара) | Готовая продукция на складах предприятия |

| Незавершенное производство (продукция, производственный цикл над которой не закончен на данном производственном месте) | Отгруженная продукция (сданы на складе, в поезде) |

| Расходы будущих периодов (затраты на подготовку и освоение новых видов продукции, производимые в данный период, но подлежащие погашению в будущем) | Дебиторская задолженность |

| Денежные средства (средства на счете) |

По способам определения потребностей:

| нормируемые | ненормируемые |

| Все производственные остатки производственных запасов | Остатки денежных средств в банке |

| Незавершённое производство | Отгруженные товары |

| Готовая продукция | Дебиторская задолженность |

| Полуфабрикаты |

По источникам формирования оборотных средств:

| Собственные– выделены участниками для бесперебойного функционирования их предприятия.(прибыль, уставной фонд) | Приравненные к собственным — средства, не принадлежащие предприятию, но постоянно находятся в его обороте ( деньги на счете предприятия, выплаты за выслугу лет) | Заёмные средства — средства полученные в банках на законном основании. |

Нормирование оборотных средств.

Нормирование Об.С. — определение их минимальной величины, достаточной для бесперебойной работы фирмы.

Основные методы нормирования:

-метод прямого счета

-аналитический метод

-коэффициентный метод

-экономико-математический метод

Метод прямого счета.

Норма Об.С. — относительная величина, показывающая на сколько дней должен создаваться запас товарно-материальных ценностей.

Норматив (запас) Об.С. — абсолютная величина, т.е. минимальная необходимая сумма в стоимостном или натуральном выражеии, обеспечивающая бесперебойную работу.

Текущий запас — создается на время работы между 2 поставками материалов.

Зтек = ½ (Рдн * Тср)

Рдн — дневной расход материалов в пр-ве

Тср — средний интервал между поставками

Страховой запас — создается на случаи нарушений условий и сроков поставок материалов.

Зстр = ½ * Зтек

Транспортный запас — создается на время нахождения материала в пути после оплаты расчетных документов.

Зтр = ∆Т * Мдн

∆Т — время нахождения материала в пути после оплаты расчетных документов

Технологический запас — создается на время подготовки материалов к запуску в производство.

Зтех = Тпод * Мдн

Тпод — время, необходимое для подготовки материалов

Норматив Об.С. в НЗП рассчитывается по формуле:

Знзп = З/Д * Тц *Кнз

З — планируемые затраты на пр-во

Д — кол-во дней в периоде

Тц — длительность производственного цикла изготовления продукции

Кнз — коэффициент нарастания затрат в производстве

Норматив Об.С. в остатках готовой продукции определяется умножением нормы Об.С. в днях (Т) и однодневного выпуска товарной продукции в предстоящем году по производственной себестоимости (Сдн).

Нгп = Сдн * Т

Совокупный норматив Об.С. по предприятию равен сумме нормативов по всем элементам Об.С. и определяет общую потребность предприятия в Об.С.

Аналитический метод.

При аналитическом методе используются фактические данные о величине оборотных средств за некоторый период, исключаются излишние и ненужные запасы, вносятся поправки на изменение условий производства, снабжения и сбыта. Результат этих расчетов считается нормативом оборотных средств.

Коэффициентный метод.

При коэффициентном методе норматив на плановый период определяется путем внесения поправок в норматив предшествующего периода. Эти поправки учитывают обычно рост объема производства и ускорение оборачиваемости оборотных средств.

Экономико-математические методы.

В основе данного метода нормирования товарных запасов лежат приемы математической статистики. Большинство из них базируется на статистическом изучении закономерностей покупательского спроса, его размера и структуры.

Экономический анализ работы торговых предприятий приводит к выводу, что основная закономерность развития товарных запасов — рост размера и усложнение ассортимента товарооборота.

⇐ Предыдущая12345678910Следующая ⇒

Источник: https://stydopedya.ru/1_14185_otlichie-oborotnih-sredstv-ot-osnovnih.html

Основные и оборотные фонды предприятий

В экономической литературе даются различные определения оборотных фондов и оборотных средств предприятия. В основном оборотные средства трактуются как денежные средства, авансируемые в оборотные производственные фонды и фонды обращения.

Оборотные средства представляют собой текущие активы предприятия, которые в результате его хозяйственной деятельности полностью переносят свою стоимость на стоимость готовой продукции и принимают однократное участие в процессе производства, изменяя при этом свою материально-вещественную форму.

Оборотные средства классифицируются по нескольким признакам. По функциональному назначению они подразделяются на оборотные производственные фонды и фонды обращения.

По роли в процессе воспроизводства выделяют следующие виды оборотных средств: производственные запасы, незавершённое производство (оборотные производственные фонды), готовая продукция, денежные средства и средства в расчётах (фонды обращения). По источникам формирования различают собственные и заёмные оборотные средства.

Наиболее важным с точки зрения финансового состояния предприятия является показатель собственных оборотных средств, представляющий разность между собственным капиталом предприятия и внеоборотными активами, то есть эта та часть оборотных средств, которая финансируется только за счёт собственных источников.

К собственным источникам формирования оборотных средств предприятия относится прежде всего часть выручки от реализации, для расширения оборотного капитала предприятие может использовать прибыль, кроме того, на финансирование оборотных средств могут быть направлены средства целевых фондов, уставного капитала. К заёмным источникам относят, прежде всего, кредиты банков, а также бюджетные кредиты, займы, коммерческие кредиты.

В структуре оборотных средств отечественных предприятий наибольший удельный вес занимают запасы. По источникам формирования основную долю представляют собственные оборотные средства.

Работники финансовых и экономических служб предприятия должны постоянно следить за состоянием оборотных средств, их структурой и эффективностью использования.

Для оптимизации структуры оборотных средств и источников их финансирования используются специальные модели управления оборотным капиталом, изучаемые в финансовом менеджменте.

Основными показателями, характеризующими эффективность использования оборотных средств являются показатели их оборачиваемости: время одного оборота в днях, коэффициент оборачиваемости, показывающий сколько оборотов сделают оборотные средства за период, коэффициент загрузки средств в обороте, показывающий сколько рублей оборотных средств затрачивает предприятие для получения одного рубля выручки, а также рентабельность оборотного капитала.

ВО = ОбС/В * Д, где ВО — время оборота в днях, ОбС — средний остаток оборотных средств, В — выручка от реализации, Д — число дней анализируемого периода.

КО = В/ОбС, где КО — коэффициент оборачиваемости.

КЗ = ОбС/В, где КЗ — коэффициент загрузки средств в обороте.

РОК = П/ОбС * 100 %, где РОК — рентабельность оборотного капитала, П — прибыль предприятия.

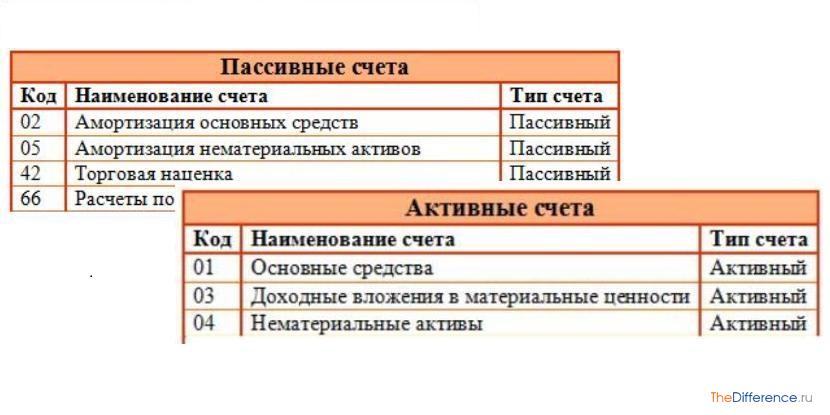

Основные фонды представляют собой часть имущества предприятия, используемого в качестве средств труда при производстве продукции, выполнении работ или оказании услуг, либо для управления организацией в течение периода, превышающего год.

Денежные средства, инвестированные в основные фонды, представляют собой основные средства предприятия.

Основные средства предприятия служат ему в течение нескольких производственных циклов и переносят свою стоимость на стоимость готовой продукции постепенно путём начисления износа.

По натурально-вещественному признаку в состав основных средств включаются: здания и сооружения, рабочие машины и оборудование, измерительные и регулирующие приборы и устройства, вычислительная техника, транспортные средства, инструмент, производственный и хозяйственный инвентарь, продуктивный и племенной скот, многолетние насаждения и прочие основные средства. В зависимости от участия в производстве основные фонды делятся на производственные и непроизводственные. Производственные основные фонды прямо или косвенно участвуют в производстве материальных ценностей. К ним относятся: машины и оборудование, здания производственного назначения, производственный инвентарь и т.д. Непроизводственные основные фонды включают жилые дома, клубы, другие социально-культурные и непроизводственные здания. Производственные основные фонды в свою очередь делятся на активные и пассивные. Активные основные фонды принимают непосредственное участие в процессе производства. Это машины, оборудование, измерительные и регулирующие приборы и устройства и т.п. Пассивные основные фонды непосредственно не принимают участия в переработке и перемещении сырья и материалов, но они создают необходимые условия для осуществления процесса производства. К ним относятся в первую очередь здания и сооружения.

Основные фонды подвергаются моральному и физическому износу. При физическом износе они постепенно утрачивают свои технико-производственные свойства, потребительную стоимость и стоимость. Моральный износ связан с созданием более производительного и экономичного оборудования.

Эффективность использования основных фондов характеризуется следующими показателями: фондоотдача, фондоёмкость и фондорентабельность.

Фондоотдача показывает сколько рублей выручки предприятие получит с одного рубля используемых фондов и рассчитывается как отношение выручки от реализации к среднегодовой стоимости основных фондов. Рост фондоотдачи свидетельствует о повышении эффективности использования основных фондов.

Фондоёмкость — показатель, обратный фондоотдаче. Он показывает сколько рублей фондов приходится на рубль выручки и рассчитывается как отношение среднегодовой стоимости основных фондов к выручке от реализации. Рост фондоёмкости свидетельствует об ухудшении эффективности использования фондов.

Фондорентабельность представляет собой отношение прибыли к среднегодовой стоимости основных фондов, выраженное в процентах. Рост фондорентабельности говорит об улучшении использования фондов.

ФО = В/ССОФ, где ФО — фондоотдача, В — выручка от реализации, ССОФ — среднегодовая стоимость основных фондов.

ФЁ = ССОФ/В, где ФЁ — фондоёмкость.

ФР = П/ССОФ * 100 %, где П — прибыль.

Показателем оснащённости производства основными фондами является фондовооружённость, которая рассчитывается как отношение среднегодовой стоимости основных фондов к среднесписочной численности работников. Рост фондовооружённости должен приводить к росту фондоотдачи, в противном случае фонды будут использоваться неэффективно.

Основные фонды предприятий подвержены физическому и моральному износу. Денежные средства, необходимые для замены изношенных фондов новыми, предприятия получают из выручки от реализации товаров и услуг путём начисления амортизационных отчислений.

Процесс амортизации можно определить как способ возмещения капитала, затраченного на создание и приобретение амортизируемых активов, которые переносят свою стоимость на стоимость готовой продукции по частям. До 1992 года предприятия перечисляли амортизационные отчисления в специальный амортизационный фонд.

В настоящее время такой фонд может не создаваться, а амортизационные отчисления учитываются на специальных счетах бухгалтерского учёта.

Амортизация начисляется ежемесячно, начиная с 1-го числа месяца, следующего за месяцем принятия основных средств к бухгалтерскому учёту, и прекращается с 1-го числа месяца, следующего за месяцем полного погашения стоимости основного средства или списания его с бухгалтерского учёта. В бухгалтерском учёте разрешено четыре метода начисления амортизации, а для целей налогового учёта можно использовать лишь два метода. Для целей бухгалтерского учёта разрешено применять следующие методы:

1. Линейный или равномерный. В этом случае годовая сумма амортизационных отчислений определяется путём умножения первоначальной стоимости основного средства на норму амортизации. Норма амортизации определяется в % путём деления единицы на число лет срока полезного использования и умножения на 100 %.

Под сроком полезного использования понимают период, в течение которого использование основного средства призвано приносить доход организации или служить для выполнения целей деятельности организации.

Срок полезного использования определяется организацией самостоятельно в соответствии с установленным порядком при принятии основных средств к бухгалтерскому учёту.

А = ПСОФ * Н, где А — годовая сумма амортизационных отчислений, ПСОФ — первоначальная стоимость основных фондов, Н — норма амортизации.

Н = 1/ СПИ * 100 %, где Н — норма амортизации, СПИ — срок полезного использования.

2. Способ (метод) уменьшаемого остатка балансовой стоимости. В этом случае годовая сумма амортизационных отчислений рассчитывается как произведение остаточной стоимости основных средств на начало отчётного года и нормы амортизационных отчислений.

Норма амортизационных отчислений определяется в % путём деления единицы на срок полезного использования и умножения на коэффициент ускорения, устанавливаемый в соответствии с законодательством РФ (в основном от 1,5 до 2, для основных средств, взятых в лизинг — не более 3)

А = ОСОФ * Н , где ОСФО — остаточная стоимость основных фондов Н = 1/СПИ * К * 100 %, где К — коэффициент ускорения.

При использовании этого метода стоимость основных средств списывается не полностью, зато большая её часть списывается в первые годы службы.

3. Метод суммы чисел срока лет полезного использования. При использовании этого метода сумма амортизационных отчислений определяется путём умножения первоначальной стоимости основных средств на норму амортизации. Норма амортизации рассчитывается путём деления числа лет, остающихся до конца срока службы основного средства, на сумму чисел лет срока полезного использования.

А = ПСОФ * Н

Н = Ч/СЧЛ, где Ч — число лет, остающихся до конца срока службы, СЧЛ — сумма чисел лет срока полезного использования. Например, если срок полезного использования 5 лет, то сумма чисел лет составит 15 (1+2+3+4+5), а норма амортизации за первый год службы будет 5/15, за второй год 4/15 и т.д.

Этот метод позволяет списать всю стоимость фондов за срок их полезного использования и большую часть стоимости списать в первые годы службы.

4. Метод списания стоимости пропорционально объёму производства. В этом случае сумма амортизационных отчислений определяется как произведение первоначальной стоимости объекта основных средств и соотношения натурального показателя объёма производства в отчётном периоде к предполагаемому объёму производства за весь срок полезного использования.

Этот метод применяется чаще всего для транспортных средств, так как он позволяет списывать их стоимость пропорционально пробегу.

Для целей налогового учёта применяются линейный (равномерный) метод или нелинейный. При использовании нелинейного метода сумма амортизации рассчитывается как произведение остаточной стоимости основных средств и нормы амортизации. Норма амортизации рассчитывается по формуле:

Н = 2/СПИ * 100 %, где 2 — коэффициент ускорения, СПИ — срок полезного использования.

Начиная с месяца, следующего за месяцем, в котором остаточная стоимость амортизируемых основных фондов составит 20 % от первоначальной (восстановительной) стоимости, амортизация по ним начисляется в следующем порядке:

– остаточная стоимость основных средств фиксируется как базовая величина для дальнейших расчётов;

– сумма начисляемых за месяц амортизационных отчислений определяется путём деления базовой стоимости на количество месяцев, оставшихся до истечения срока полезного использования.

Фактически нелинейный метод сочетает в себе методы уменьшаемого остатка стоимости и равномерный.

Нелинейный метод позволяет списать большую часть стоимости оборудования в первые годы и одновременно списать всю стоимость основных средств до конца срока их службы.

В соответствии с налоговым кодексом выбранный налогоплательщиком метод начисления амортизации не может быть изменён в течение всего периода начисления амортизации по объекту основных средств.

Прибыль предприятий

Прибыль предприятия представляет собой финансовый результат его деятельности, рассчитываемый как разность между выручкой от реализации и затратами на производство и реализацию.

Если выручка превышает затраты, то предприятие имеет прибыль, если затраты больше выручки, то финансовым результатом деятельности является убыток.

В микроэкономике понятие прибыль определяется как величина, определяемая как разница между общей выручкой и общими издержками, разница между доходами и расходами.

Являясь важнейшей экономической категорией и основной целью деятельности любой коммерческой организации, прибыль отражает чистый доход, созданный в сфере материального производства, и выполняет ряд функций.

По мнению А.М. Ковалёвой, прибыль, во-первых, характеризует экономический эффект, полученный в результате деятельности предприятия. Но все аспекты деятельности предприятия с помощью прибыли оценить невозможно. Такого универсального показателя и не может быть. Именно поэтому при анализе производственно-хозяйственной и финансовой деятельности предприятия используется система показателей.

Значение прибыли состоит в том, что она отражает конечный финансовый результат. Вместе с тем на величину прибыли, ее динамику воздействуют факторы, как зависящие, так и не зависящие от усилий предприятия.

Во-вторых, прибыль обладает стимулирующей функцией. Ее содержание состоит в том, что она одновременно является финансовым результатом и основным элементом финансовых ресурсов предприятия. Реальное обеспечение принципа самофинансирования определяется полученной прибылью.

Доля чистой прибыли, оставшейся в распоряжении предприятия после уплаты налогов и других обязательных платежей, должна быть достаточной для финансирования расширения производственной деятельности, научно-технического и социального развития предприятия, материального поощрения работников.

В-третьих, прибыль является одним из источников формирования бюджетов разных уровней.

Она поступает в бюджеты в виде налогов и наряду с другими доходными поступлениями используется для финансирования удовлетворения совместных общественных потребностей, обеспечения выполнения государством своих функций, государственных инвестиционных, производственных, научно-технических и социальных программ.[91]

Экономическое содержание прибыли дискутируется (см. таблицу 19).

Таблица 19

Дискуссионные вопросы в определении понятия «Прибыль»

| Автор | Определение «Прибыли» |

| Селезнева Н.Н. и Ионова А.Ф. | Прибыль- это выраженный в денежной форме чистый доход предприятия на вложенный капитал, характеризующий его вознаграждение за риск осуществления хозяйственной деятельности; прибыль представляет собой разность между совокупными затратами в процессе осуществления хозяйственной деятельности. |

| Шеремет А.Д. и Сайфуллин Р.С. | Прибыль — это часть чистого дохода, который непосредственно получают субъекты хозяйствования после реализации продукции |

| Ковалев В.В. | Прибыль — это особый систематический воспроизводимый ресурс организации, конечная цель развития бизнеса |

| Козырев В. | Прибыль — часть валового дохода, которая формируется в системе коммерческого расчета в процессе кругооборота капитала и количественно выступает как разность между стоимостью валовой продукции и валовыми издержками. |

| Савицкая Г.В. | Прибыль — это часть чистого дохода, который непосредственно получают субъекты хозяйствования после реализации продукции. |

| Маркс К. | Прибыль — это вторичная производная форма прибавочной стоимости, порожденная только наемным трудом |

В бухгалтерском учёте основные виды прибыли отражаются в отчёте о прибылях и убытках. Разность между выручкой от реализации и себестоимостью проданных товаров, работ, услуг представляет собой валовую прибыль предприятия.

Разность между валовой прибылью и коммерческими ( расходы на рекламу, хранение и перевозку, содержание складов; торговые фирмы по этой же строке приводят и издержки обращения (зарплата продавцов, амортизация основных средств, затраты на аренду торговых помещений и др.

) и управленческими (к ним относят зарплату администрации, затраты на их командировки, амортизацию офисного оборудования, стоимость лицензий и т.д.) расходами представляет собой прибыль (убыток) от продаж.

Сумма прибыли от продаж и сальдо прочих доходов и расходов представляет собой прибыль (убыток) до налогообложения (в финансовой литературе этот показатель довольно часто называют балансовой прибылью).

Прибыль до налогообложения за вычетом текущего налога на прибыль с учётом отложенных налоговых активов и отложенных налоговых обязательств представляет собой чистую прибыль предприятия.

Отложенные налоговые активы и налоговые обязательства возникают у предприятий вследствие разницы в налоговом и бухгалтерском учёте.

Расходы и доходы предприятия могут отличаться на сумму несоответствий в бухгалтерском и налоговом учёте, именно эти разницы и учитываются при расчёте чистой прибыли.

В финансовом менеджменте выделяют также маржинальную прибыль, представляющую собой разность между выручкой от реализации и переменными затратами или по-другому сумму прибыли от реализации и постоянных затрат.

Схематично формирование прибыли представлено в таблице 20.

Таблица 20

Источник: https://stydopedia.ru/2xc8af.html

Оборотные средства в балансе

Коротко: Наличие собственных оборотных средств — залог успешной работы предприятия. Показатель используется для оценки реального объема ресурсов организации, говорит, есть ли свободные деньги. Это величина абсолютная и выражается в денежном эквиваленте. Для расчета удобнее всего обратиться к данным баланса.

Подробно

Управление предприятием подразумевает принятие решений, которые приведут к получению прибыли в дальнейшем.

Главный источник формирования дохода — это результаты ведения основной деятельности, для осуществления которой нужны ресурсы. Один из ключевых активов любого предприятия — это собственные оборотные средства.

Они относятся к оборотным активам и считаются наиболее ликвидными, т.е. могут быть быстро обращены в живые деньги.

Определение

Собственные оборотные средства (СОС) — стоимость превышения оборотных активов над краткосрочными обязательствами. По-другому этот источник финансирования называют рабочим капиталом. Это средства, которые оседают на балансе фирмы и используются для финансирования текущей деятельности.

СОС показывают, сколько денег есть у компании, величину капитала, которым она может свободно управлять, в том числе и для покрытия краткосрочных обязательств.

Источники формирования СОС:

Экономический смысл

СОС играют огромную роль в определении финансовой устойчивости организации. Они характеризуют степень платежеспособности фирмы. Дефицит собственных оборотных средств негативно сказывается на ведении основной деятельности и может привести к утрате платежеспособности, то есть к банкротству.

Расчет собственных оборотных средств — главная ступень экономического анализа предприятия.

Формула расчета

Собственные оборотные средства находят несколькими способами. Это всегда величина абсолютная и выражается только в денежном эквиваленте, в отличие от разнообразных производных от нее коэффициентов.

1 формула:

СОС = АО — ОК, где:

- АО — оборотные активы;

- ОК — краткосрочные обязательства.

Оборотные активы — это оборотные фонды и фонды обращения. К ним относятся сырье, материалы, топливо, готовая продукция, дебиторская задолженность. Показатель выражается в деньгах.

По балансу значение СОС находят следующим образом:

СОС = стр. 1200 — стр. 1500, где:

- Стр. 1200 — значение строки 1200 (итого по разделу II);

- Стр. 1500 — значение строки 1500 (итого по разделу IV).

2 формула:

СОС = (КС + ОД) — АВ, где:

- КС — собственный капитал;

- ОД — долгосрочные обязательства;

- АВ — внеоборотные активы.

По балансу расчет выглядит так:

СОС = стр.1300 + стр. 1400– стр. 1100, где:

- Стр. 1300 — значение строки 1300 (общая величина капитала);

- Стр. 1530 — значение строки 1400 (долгосрочные обязательства);

- Стр. 1100 — значение строки 1100 (стоимость внеоборотных активов).

Применительно ко всем формулам данные для расчетов стоит брать за определенный период. Если есть цифры на начало и конец периода, найти среднее значение можно таким образом (на примере Кс — собственного капитала):

Δ КС = (КС НЧ + КС КП) / 2, где:

- КС НЧ — величина собственного капитала на начало периода;

- КС КП — величина собственного капитала на конец периода.

Пример расчета

Для удобства расчета возьмем данные бухгалтерского баланса. Лучше всего применять первую формулу с двумя переменными. Пример расчета можно скачать в excel.

| Январь 2017 | 1 500 | 1 200 | |

| Февраль 2017 | 1 700 | 1 520 | |

| Март 2017 | 1 350 | 1 580 | |

| Апрель 2017 | 1 560 | 1 250 | |

| Май 2017 | 1 750 | 1 260 | |

| Июнь 2017 | 1 840 | 1 345 | |

| Июль 2017 | 1 950 | 1 580 | |

| Август 2017 | 1 850 | 1 650 | |

| Сентябрь 2017 | 1 840 | 1 440 | |

| Октябрь 2017 | 1 760 | 1 380 | |

| Ноябрь 2017 | 1 830 | 1 280 | |

| Декабрь 2017 | 1 750 | 1 270 | |

| Итого за год | 20 680 | 16 755 | |

| В среднем за месяц | 1 723,3 | 1 396,3 | 327,1 |

Таким образом, на предприятии все месяцы за 2017 год, кроме одного, наблюдается излишек собственных оборотных средств. Дефицит был отмечен только в марте и составил минус 230 тыс. руб. В целом за остальные месяцы величина собственных оборотных средств была относительно стабильной. В среднем за год сумма СОС оказалась равна 327,1 тыс. руб.

Рис. 1. СОС в динамике на графике

Норматив значения

Стоимость оборотных средств может принимать как положительное, так и отрицательное значение. Нормальным считается показатель СОС выше нуля. Более конкретные цифры зависят от сферы деятельности компании, ее величины и особенностей бизнеса. В одних случаях будет достаточно небольшого превышения, в других — собственные оборотные средства должны быть выше определенной планки.

Отрицательное значение собственных оборотных средств (недостаток) негативно сказывается на устойчивом положении компании в целом. В большинстве случаев это приводит к проблемам с платежеспособностью. Однако в некоторых сферах величина оборотных средств может быть ниже нуля, и это будет нормальной ситуацией.

Отрицательное значение СОС могут позволить себе компании с очень быстрым операционным циклом. Показательный пример — сети быстрого питания, которые способны запасы превращать в деньги в рекордно короткие сроки.

| СОС превышают запасы и затраты организации. | СОС меньше стоимости запасов и затрат. |

| В обороте остается часть прибыли до ее распределения. | В обороте не остается прибыли. |

Важно! При возникновении излишка целесообразно его хранить на расчетных счетах, а не держать в запасах или оплачивать за счет оборотных средств дополнительные расходы.

Определение и формулы расчета собственных оборотных средств

В дальнейшем эти деньги можно будет использовать для финансирования боле высоких целей (например, расширение производства).

Анализ СОС

Сам по себе показатель собственных оборотных средств не несет в себе никакой информации. Анализировать его необходимо параллельно с запасами как наименее ликвидными активами и другими источниками финансирования (величиной кредитов и т.д.). Тут важно соотношение и его изменение в динамике.

Цели анализа СОС для руководителя фирмы:

- выявить стоимость основных оборотных средств организации;

- определить сумму излишка или дефицита СОС;

- выявить возможную угрозу платежеспособности;

- установить, как изменилась ситуация в динамике.

Понять, достаточно ли СОС предприятию, можно с помощью коэффициента обеспеченности собственными оборотными средствами. Этот показатель используется для определения несостоятельности (банкротства) предприятия.

Выводы

Наличие собственных оборотных средств — обязательное условие устойчивого финансово-экономического положения предприятия. Из этого источника производится финансирование материально-технической базы, пополнение запасов, приобретение патентов и других ресурсов.

При отсутствии этого источника в ход идут заемные активы: краткосрочные и долгосрочные кредиты, займы, ссуды.

Для успешного ведения деятельности важно, чтобы величина СОС была положительной, то есть образовывался излишек, однако компании с высокой скоростью оборота могут позволить себе успешно работать с отрицательной величиной СОС (быстрое питание, некоторые виды услуг).

Рублева Елена Алексеевна, 2018-04-28

Вопросы и ответы по теме

По материалу пока еще не задан ни один вопрос, у вас есть возможность сделать это первым

Справочные материалы по теме

Сохраните статью в социальные сети:

Собственные оборотные средства (СОС) — это часть оборотных средств сформированная за счет собственных источников. Оборотные средства предназначены для финансирования текущей деятельности предприятия. При отсутствии или недостатке собственных оборотных средств предприятие обращается к заемным источникам.

Оборотные активы

Расчет СОС один из первых шагов в анализе финансового состояния предприятия.

Сумма собственных оборотных средств может быть рассчитана несколькими способами.

Как разность между суммой источников собственных средств (СК) и величиной внеоборотных активов (ВА):

Посмотрите Excel таблицу«Анализ финансового состояния» 70 коэффициентов, динамика за 8 периодов

Оценка риска банкротства

Как разность между суммой собственных и долгосрочных заемных средств (ДП, долгосрочные пассивы) и величиной внеоборотных активов:

СОС = СК + ДП — ВА

Как разность между величиной оборотных активов (ОА) и величиной краткосрочной задолженности (КП, краткосрочные пассивы):

СОС = ОА — КП

Формула определения суммы Собственных оборотных средств по балансу

Согласно Методическим положениям по оценке финансового состояния организации и установлению неудовлетворительной структуры баланса (Распоряжение Федерального управления по делам о несостоятельности (банкротстве) при Госкомимуществе России от 12.08.1994 № 31-р) утвержден способ расчета собственных оборотных средств как разности III раздела баланса «Капитал и резервы» и I раздела «Внеоборотные активы»

СОС = стр. 490 — стр. 190.

Посмотрите Excel таблицу«Анализ финансового состояния» 70 коэффициентов, динамика за 8 периодов

Оценка риска банкротства

По теме страницы

Карта сайта — Подробное оглавление сайта.

© 2008-2018 ИП Прохоров В.В. ОГРНИП 311645410900040 • Контакты • Гостевая книга •Карта сайта •Конфиденциальность

Источник: https://vipstylelife.ru/oborotnye-sredstva-v-balanse/

Задание 1

Содержание

Задание 1

Задание 2

Задание 3

Задание 4

Задание 5

Список литературы

Организационно-правовые формы юридических лиц

Если представить классификацию организационно-правовых форм юридических лиц в зависимости от прав их участников на имущество и результаты предпринимательской деятельности, то она будет выглядеть следующим образом.

Хозяйственными товариществами признаются коммерческие организации с разделенным на вклады участников складочным капиталом.

Имущество, образованное за счет вкладов участников и произведенное или приобретенное хозяйственным товариществом в ходе предпринимательской деятельности, принадлежит ему на праве собственности.

Хозяйственные товарищества — это объединения лиц, которых всегда должно быть не менее двух [1].

Вкладом участника в имущество хозяйственного товарищества считаются денежные средства, ценные бумаги, иные вещи или имущественные права, имеющие стоимостную (денежную) оценку.

Участниками хозяйственных товариществ (полными товарищами) могут быть зарегистрированные в законном порядке индивидуальные предприниматели или (и) коммерческие организации, причем участников должно быть не менее двух. Учредительным документом — основанием для регистрации хозяйственного товарищества является учредительный договор.

Хозяйственные товарищества не вправе выпускать акции. Государственные органы власти и органы местного самоуправления не могут выступать в качестве вкладчиков хозяйственных товариществ.

Хозяйственные товарищества создаются в двух организационно-правовых формах: полное товарищество и коммандитное товарищество (товарищество на вере).

Полным товариществом считается товарищество, участники (полные товарищи) которого занимаются предпринимательской деятельностью от имени товарищества в соответствии с заключенным между ними договором и солидарно несут материальную ответственность по результатам деятельности (обязательствам товарищества) своим имуществом.

Лицо (индивидуальный предприниматель или коммерческая организация) может быть участником только одного полного товарищества. Каждый участник обязан внести не менее половины своего вклада к моменту государственной регистрации полного товарищества, оставшаяся часть вклада вносится в сроки, указанные в учредительном договоре.

Прибыль и убытки полного товарищества распределяются между участниками пропорционально их вкладам в складочном капитале, хотя может предусматриваться и иное, что должно быть указано в учредительном договоре или дополнительном соглашении участников полного товарищества.

Существует следующее ограничение: если вследствие убытков от предпринимательской деятельности стоимость чистых активов станет меньше величины складочной капитала, полученная прибыль не может быть распределена между участниками полного товарищества [1].

Коммандитным товариществом (товариществом на вере) считается хозяйственное товарищество, в котором наряду с полными товарищами имеется один или несколько участников-коммандитистов (вкладчиков), которые несут риск убытков по результатам его деятельности только в пределах величины внесенных ими вкладов.

Вкладчики не принимают непосредственного участия в деятельности товарищества, могут выступать от его имени только по доверенности. Управление деятельностью коммандитного товарищества производится только полными товарищами, причем вкладчики не могут оспаривать решения, принимаемые полными товарищами.

Вкладчик обязан до регистрации товарищества внести свой вклад, что удостоверяется свидетельством об участии, при этом он имеет следующие права:

– знакомиться с годовыми бухгалтерскими и статистическими отчетами;

– получать часть прибыли, соответствующую его доле в складочном капитале (порядок получения регламентируется учредительным договором);

– выйти из товарищества и получить свой вклад (по окончании финансового года);

– передать свою долю (ее часть) в складочном капитале другому вкладчику. Вкладчик пользуется законным преимуществом перед третьими лицами в части покупки доли в складочном капитале либо ее части. Причем передача всей доли автоматически прекращает его участие в товариществе.

В случае банкротства коммандитного товарищества или его ликвидации по другим причинам вкладчики имеют преимущественное право перед полными товарищами на получение своего вклада из имущества товарищества, которое останется в наличии после законного удовлетворения требований кредиторов.

Хозяйственными обществами признаются коммерческие организации с разделенным на доли участников уставным капитаном. Хозяйственное общество — это объединение капиталов, не требующее личного участия владельца в делах общества.

Существуют ограничения по максимальному числу участников для обществ с ограниченной и дополнительной ответственностью (ООО, ОДО), а также для закрытых акционерных обществ (ЗАО).

Количество их участников не должно превышать 50 лиц [1].

В отличие от хозяйственных товариществ для обществ существуют требования к минимальному значению величины уставного (акционерного) капитала, необходимого для государственной регистрации.

Минимальный размер уставного капитала открытого акционерного общества (ОАО) должен составлять не менее тысячекратной суммы, рассчитанной от минимальной месячной оплаты труда согласно действующему законодательству на дату государственной регистрации ОАО, а закрытого общества (ЗАО) — не менее стократной суммы минимальной месячной величины оплаты труда. Учредительными документами для хозяйственных обществ являются учредительный договор и устав.

Хозяйственные общества могут создаваться в форме акционерного общества (ОАО, ЗАО), общества с ограниченной или дополнительной ответственностью (ООО, ОДО).

Обществом с ограниченной ответственностью (ООО) считается учрежденное одним или несколькими лицами общество, уставный капитал которого разделен на доли определенных учредительными документами размеров.

Участник ООО не отвечает по его обязательствам и несет риск убытков, связанных с хозяйственной деятельностью общества, в пределах стоимости своего вклада.

В то же время участники, оплатившие на момент государственной регистрации свои вклады не полностью, солидарно несут ответственность по обязательствам ООО в пределах неоплаченной части стоимости вклада каждого участника.

Если по окончании финансового года стоимость чистых активов ООО окажется меньше уставного капитала, то общество должно объявить через средства массовой информации об уменьшении своего уставного капитала и зарегистрировать его новое значение в установленном законом порядке. По если их стоимость станет меньше установленного законом минимального размера уставного капитала, то ООО должно быть ликвидировано или реорганизовано в иную организационно-правовую форму [3].

Обществом с дополнительной ответственностью (ОДО) считается учрежденное одним или несколькими лицами общество, уставный капитал которого разделен на доли определенных учредительными документами размеров.

Участники ОДО солидарно несут субсидиарную ответственность по его обязательствам всем принадлежащим им имуществом, в одинаково кратном для всех участников размере к стоимости своих вкладов.

В случаях, когда кто-либо из участников ОДО не способен покрыть свои обязательства, его имущественная ответственность распределяется между остальными участниками пропорционально их вкладам в уставном капитале ОДО, если иное не указывается в учредительных документах. Высшим органом управления ООО и ОДО является общее собрание участников.

Акционерным обществом считается общество, уставный капитал которого разделен на определенное число акций, в соответствии с их номинальной стоимостью (иногда уставный капитал называют акционерным капиталом).

Участники или акционеры не отвечают по обязательствам общества и несут риск убытков, связанных с его предпринимательской деятельностью, в пределах стоимости принадлежащих им акций. Акционерное общество несет ответственность по своим обязательствам принадлежащим ему имуществом и не отвечает по обязательствам своих акционеров.

Учредители общества несут солидарную ответственность по имущественным обязательствам, которые возникают в связи с его организацией до момента государственной регистрации [2].

Согласно действующему законодательству существуют открытые и закрытые акционерные общества (ОАО, ЗАО), что в обязательном порядке указывается в их учредительных документах и фирменном наименовании. ОАО считается общество, акционеры которого могут свободно, без согласия других, отчуждать принадлежащие им акции.

ОАО вправе осуществлять эмиссию, проводить открытую (или закрытую) подписку и свободно (либо ограниченно) продавать свои акции.

Общество вправе размещать обыкновенные акции, а также возможно размещение нескольких типов привилегированных акций, в то же время номинальная стоимость привилегированных акций не должна превышать 25% величины уставного капитала.

Общество, акции которого распределяются только среди его участников (учредителей) или иного, заранее определенного круга лиц, считается закрытым (ЗАО). Оно не вправе проводить размещение акций среди неограниченного круга лиц, открытая подписка на акции ЗАО также запрещена.

Производственным кооперативом (артелью) считается добровольное объединение физических лиц (граждан) для совместной предпринимательской деятельности (производственная, посредническая и иная, не запрещенная законом), основанной на их личном трудовом участии, а также объединении ими своих имущественных паевых взносов.

К моменту государственной регистрации каждый член кооператива обязан внести не менее 10 % своего паевого взноса, остающуюся часть — в течение одного года после государственной регистрации.

Прибыль распределяется между членами в соответствии с их трудовым участием или иначе — в соответствии с законодательством и уставом кооператива.

Источник: http://MirZnanii.com/a/254270/osnovnye-i-oborotnye-sredstva

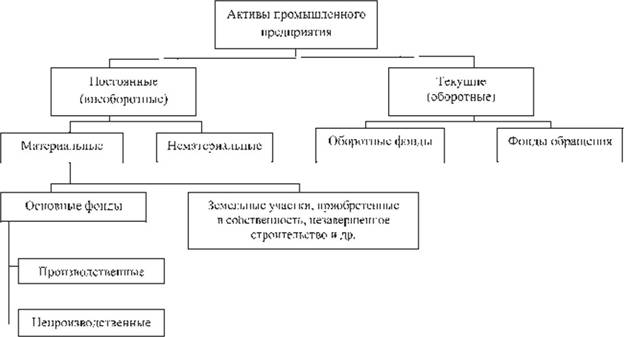

Отличие оборотных и внеоборотных активов

Активы представляют собой ресурсы, которые находятся в распоряжении организации. Их использование приводит к увеличению экономической выгоды в будущем периоде. К ним относятся материальные и нематериальные ценности, которые принадлежат организации на необходимый период.

Активы бывают оборотные и внеоборотные. Оборотные дают возможность капиталу постоянно быть в обороте. Они соединяют в себе все средства организации, такие как дебиторская задолженность, запасы, финансовые вложения и другие. Основные оборотные средства — это материалы, а вот самый ликвидный — денежные средства.

Оборотные активы имеют свою классификацию:

- По источникам финансирования. Они, в свою очередь, так же разделяются на несколько категорий. Одни формируются благодаря установочному капиталу или заёмному. Другие — за счет своего и долгосрочного заемного. Третьи формируются только своим капиталом.

- По видам. Эти так же можно разделить на несколько пунктов. Например, запасы производства, уже готовых товаров, дебиторская задолженность и остальные ликвидные средства.

- По видам участия в самом цикле оборота. Одни обслуживают сырье и другие материалы, а другие обеспечивают обслуживание задолженностей и запасов предприятия.

- По длительности функционирования. Одни средства существуют постоянно, так как производство в них нуждается, а другие — посезонно, иногда с привлечением других лиц.

Чтоб грамотно распоряжаться финансовой частью организации, необходимо ознакомиться с основными этапами управления оборотными активами. Сначала нужно рассмотреть и проанализировать существующие средства для того, чтоб была возможность выбора политики распоряжения имуществом компании.

Эту операцию лучше предоставить квалифицированному сотруднику, так как анализ является важным аспектом в управлении денежных средств. После этого необходимо улучшить финансовое состояние, для этого нужно оптимизировать все строчки в балансе и ускорить оборотность активов.

После грамотного проведения этих этапов организация может наблюдать рост рентабельности денежных средств. Но не стоит забывать о том, что нужно свести к минимуму затраты оборотных средств из самого операционного цикла в производстве. Для повышения ликвидности активов необходимо повышать основной показатель — оборачиваемость оборотного имущества.

На стадии производства еще можно уменьшить срок цикла и повысить его деятельность без прерывания. В этом процессе нужно свести к минимуму все отходы в процессе оборотности.

На стадии производственных запасов можно установить передовые нормы расхода и постоянные ревизии всех излишков и остатков. Еще одним важным моментом является поиск поставщиков с ценами ниже, чем уже покупается, и не с худшим качеством, чтобы не пострадали продажи и сервис предприятия.

На стадии обращения можно быстрее реализовывать товары и нанять более квалифицированных маркетологов. Эти пункты могут помочь сократить кредиторскую и дебиторскую задолженность.

При своём обороте активы проходят три стадии. Для качественного оборота производству необходимо проходит все стадии поочерёдно.

- Первая стадия — денежная. В этом периоде денежные средства переходят в вид запасов на производстве.

- На второй стадии, производительной, вся продукция выдается частично авансом, за счет уже использованных запасов. Авансы используются на заработные платы и основные фонды.

- Третья стадия проходит так же с авансами, но в этом этапе всё возмещается путем получения выручки от реализованных товаров. Эти стадии помогают сбалансировать всю оборотность активов.

Когда квалифицированное лицо совершает анализ оборотных активов, необходимо дать оценку их динамике и количеству. Если увеличивается соотношение динамики к труднореализуемым средствам, то на предприятии ухудшается ликвидность, необходимо срочно менять ситуацию.

Внеоборотные средства — это то, без чего не обходится ни одно предприятие, всё то, что существует на протяжении всей деятельности организации. Например, помещение в котором ведется производство — это неактивные внеоборотные средства.

К активной части относятся технические принадлежности производства и их устройства. Перечислим остальное имущество этого класса: помещения на этапе стройки, природные ценности, животный мир, любая интеллектуальная ценность.

Они редко списываются, именно поэтому они внеоборотные. Положительными особенностями таких ценностей являются:

- стойкость к любой инфляции;

- стабильная прибыль от них;

- возможность увеличивать размеры деятельности;

- понижение затрат ТМЦ.

Минусы у них так же существуют, так как любая недвижимость теряет свой товарный вид и ценности со временем. Их нельзя изменить, ими тяжело управлять, поэтому они относятся к малоликвидному имуществу.

Внеоборотные активы разделяется по своему функционалу на такие категории:

- Основные средства. Они выражают материальные (трудовые) средства, которые со временем переходят в стоимость готовых товаров.

- Нематериальные активы. К ним, соответственно, относятся не денежные средства, они совершают прочие виды деятельности.

- Незавершённые капитальные вложения. Это суммы, потраченные на постройку основных объектов на протяжении всего периода деятельности предприятия.

- Машины и оборудование. Монтажное оборудование и другая техника.

- Долгосрочные финансовые вложения. Те инвестиции, которые актуальны больше года.

- Иное внеоборотное имущество.

По видам деятельности на предприятии они бывают:

- Инвестиционные.

- Операционные.

- Непроизводственные.

По характеру собственности бывают:

- Собственные.

- Арендованные.

Есть внеоборотные активы, которые имеют длительный срок и возможность забрать их из собственности организации, чтоб оплатить задолженности, например. Они имеют название — движимые. Есть противоположность им, которые нельзя забирать из собственности — недвижимые внеоборотные активы.

Внеоборотные операционные активы имеют свою оборачиваемость. Сначала в оборот поступает исходная цена, которая переходит в амортизацию, которая, в свою очередь, переходит в товар. Вся эта цепочка заканчивается накоплениями износов, а они вкладываются во внеоборотные активы. И так по кругу.

Основные средства — это внеоборотные активы, которыми предприятие пользуется больше одного года. Изюминкой таких средств является одна форма на протяжении всего срока их пользования.

Нематериальными называют неденежные средства, которые имеют длительную эксплуатацию. Они бывают идентифицируемые и неидентифицируемые. В первом случае, это когда право на имущество интеллектуальной собственностью имеет долгий срок пользования.

Долгосрочные финансовые вложения — это внеоборотное имущество, которое принесет прибыль через определенное время. Например, инвестиции в ценные бумаги, собственные капиталы, другие предприятия.

Типы анализа

Существует несколько приёмов анализа внеоборотных активов на предприятии.

Когда их вводят в использование, необходимо провести анализ первоначальной стоимости, то есть высчитать, сколько потрачено на покупку активов (учитывая сервис). Но если выполнялось их изменение, первоначальную стоимость необходимо пересчитать.

Именно эта стоимость, с учетом модернизации, имеет название — восстановительная стоимость активов.

А вот разница между первыми двумя расценками является остаточной стоимостью, именно эта сумма вносится в бухгалтерский баланс.

Рыночная стоимость — название говорит само за себя, это сумма, за которую товар покупают на рынке.

Ликвидационная стоимость выставляется, когда организация на грани банкротства.

Периодически организация должна совершать вложения во внеоборотные активы. Вложения имеют четыре типа:

- Покупка природных объектов, основных средств.

- Постройка основных средств.

- Создание.

- Формирование.

Такие вложения в будущем принесут значительные доходы предприятию.

Если суммировать оборотные и внеоборотные активы, то получается совокупное имущество предприятия. Из этих строк баланса можно подчерпнуть достаточно много информации о финансовом положении предприятия на определенные период. Оба показателя одинаково важны для продуктивной деятельности любой организации.

Сущность и состав оборотных средств представлены на данной лекции.

Рекомендуем другие статьи по теме

Источник: http://znaybiz.ru/buh/plan-schetov/aktivy/oborotnye-i-vneoborotnye.html