Кредитка Альфабанка с 100 дневным льготным периодом как альтернатива Микрозайму

Суть кредитной карты заключается в наличии на ней заемных кредитных средств. Это как-бы возобновляемый кредит, который всегда под рукой. При этом вы берете в долг и платите проценты только с момента использования денег на покупки или снятия наличных в банкомате.

Сумма кредитного лимита определяется исходя из платежеспособности заемщика. Кредитка с нулевым лимитом называется дебетовой картой. Таким образом, на кредитной карте с лимитом, помимо личных денег клиента, есть кредитные деньги, которыми он может пользоваться, как своими.

На дебетовой могут находиться только личные деньги. Каждый клиент банка может выбирать себе подходящую карточку: кто-то пользуется заемными средствами, а кто-то предпочитает пользоваться только своими. Наличие свободных денег не означает, что кредитка будет бесполезной вещью.

В жизни бывают случаи, когда срочно понадобились деньги, а вытаскивать их из своих вложений, например, вкладов, не очень выгодно, иначе можно потерять проценты. На кредитной карте практически всегда действует льготный период, когда можно воспользоваться заемными средствами без уплаты дополнительных процентов.

Это позволяет распоряжаться средствами без лишних трат при выполнении определенных условий.

Механизм работы кредитной карты

Пользоваться кредитной картой можно, но это достаточно сложно. Нужно знать все нюансы и читать внимательно условия договора. Малейшая просрочка или выход из грейс-периода и придется платить процент.

Основные моменты использования кредитной карты:

- Карта выпускается с наличием определенной суммы на ней. Сумму одобряет банк.

- Клиент тратит эти деньги (полностью или частично), а затем возвращает их в установленные сроки.

- Наличие льготного периода. Особенности и условия его действия прописаны в индивидуальных условиях по кредитной карте. Например, Льготный период = 55 дней, отчетная дата — 1 число, платежная дата — до 25 числа. Это означает, что вся сумма, которая была потрачена в одном месяце, должна быть возвращена в следующем месяце до 25 числа. Проценты начисляются за каждый день пользования кредитным лимитом и выставляются к оплате на конец отчетного периода дополнительно к указанной сумме минимального платежа. Если клиент вносит всю сумму в платежный период, то выставленные к оплате проценты не нужно платить, и они аннулируются. Если клиент вносит минимальынй платеж, то в него будет заложена эта сумма процентов.

- Если нет возможности вернуть потраченные средства, то необходимо внести минимальный платеж, который составляет 5-10% от суммы (условия в договоре). Минимальный платеж будет сигналом для банка, что клиент помнит о своем долге и будет выплачивать его частями. На остаток суммы банк начислит проценты исходя из указанной в договоре ставки. Чем раньше будет погашена задолженность, тем меньше процентов нужно будет выплатить. Если внести сумму больше, чем мин.платеж, но меньше, чем полная сумма долга, то часть из этой суммы пойдет на погашение начисленных процентов, а часть — на погашение основного долга.

- В зависимости от условий грейс-периода и условий погашения долга, льготный период может быть возобновляемым (начинается каждый новый месяц) или ограниченный (пока не погашен долг, новый не начинается).

Пример использования

Рассмотрим пример: клиент потратил 10 т.р. в период с 1 по 31 июня. До 25 июля ему нужно внести 10 тыс. рублей. Но обстоятельства сложились так, что он не может этого сделать. По условиям карты, минимальный платеж составляет 5% от суммы мин.300 р., процентная ставка 36%.

Минимальный платеж =10 000 р. * 5% = 500 руб.

Поскольку клиент полностью не гасит полностью долг в льготный период, то на 25 число ему нужно внести минимальный платеж плюс проценты, начисленные на конец отчетного периода.

Начисленные проценты=10 000 р.*36%*31 день/365=305,76 р.

Итоговая минимальная сумма к внесению до 25 июля:

Итоговая сумма=500 р. + 305,76 = 805,76 р.

Отличие кредитной карты от потребительского кредита

Сведем основные моменты в таблицу:

| Сумма | Устанавливается индивидуально каждому клиенту до 500 т.р. | Рассчитывается исходя из текущих доходов до 1 млн | Небольная сумма, обычно до 30 т.р. |

| Оформление и использование | Один раз и использование по мере необходимости в любой момент | Каждый раз при необходимости в денежных средствах, пользоваться деньгами можно в установленный срок | Каждый раз по мере необходимости |

| Подача документов | Обычно по паспорту | Паспорт, второй документ на выбор, документы о доходах и трудовая книжка | Паспорт и второй документ (СНИЛС, Водительские права) |

| Условие одобрения лимита | Один раз на весь срок использования | Каждый раз при подаче документов. | Каждый раз по подаче документов |

| Начисление процентов | По истечению льготного периода за фактическое время пользования деньгами | С первого дня выдачи кредита | Каждый день |

| Внесение платежей | В любую дату в течение платежного периода | В установленную в договоре дату | В оговоренную дату |

| Ставки | 24-40% годовых (не применяется в грейс-периоде) | 15-40% годовых | От 2% в день или 720% годовых |

| Сроки рассмотрения | В течение дня. Моментальные карты могут выдаваться в этот же день, а именные через 3-10 дней | 2-5 рабочих дней | 1 день |

| Способ выдачи денег | На карте | Наличными или на карту | Наличными или на карту |

| Условия досрочного погашения | В любой момент | В любой момент или через определенное время (указано в договоре) | Иногда не предусмотрено. |

Стоит оформлять кредитную карту для использования в качестве дебетовой?

Кредитки предусматривают возможность хранения на ней личных денег, помимо кредитного лимита. Опасность здесь заключается в том, что если не отслеживать баланс, то можно уйти «в минус».

С другой стороны, если вдруг своих денег не хватает на важную покупку, например, набор шин для автомобиля по суперцене (и только один день), то кредитка может помочь — сделать выгодную покупку, а деньги можно вернуть в льготный период.

Поэтому, при выборе своей карточки, нужно внимательнее присмотреться к кредитной карточке, и сделать выбор в ее пользу, а не в пользу дебетовой. В идеальном варианте стоит иметь две карты: одну с лимитом, чтобы пользоваться средствами в нужный момент, а другую дебетовую для повседневных расчетов.

Механизм работы простыми словами

Банк Тинькофф, один из лидеров по выпуску кредитных карт для населения, подготовил специальное видео механизме работы кредитной карты. В нем сказано о том, как использовать кредитку и не платить проценты по ней.

Полезное по теме

- Займ до зарплаты. Где дешевле всего перехватить денег?

Копирование материалов с сайта без согласия автора запрещено. Более подробно на http://mobile-testing.ru/rules

Источник: http://mobile-testing.ru/kakpolzovatsja_kreditnoj_kartoj/

Как работает кредитная карта Сбербанка. Пример с расчетами

Банковские организации активно предлагают оформить кредитные карты. Компании разрабатывают различные бонусы для клиентов в виде скидок, кэшбэка, льготного периода, начисления миль и многого другого.

Это обусловлено тем, что кредитки имеют возобновляемый кредитный лимит, а по истечению срока действия пластика, новая карточка поступает автоматически. Таким образом, банк получает долгосрочные отношения с заемщиком.

Но в этой статье мы расскажем, как пользоваться картой и не платить проценты, рассмотрим тонкости льготного периода и формирования обязательного платежа, а для примера возьмем продукт Сбербанка «Кредитная карта Visa Classic и MasterCard Standard».

Общая информация по карте Сбербанка

Для начала рассмотрим общие условия, предлагаемые по данной карточке. На текущий момент действует акция до 31.12.2017 года, по условиям которой предоставляется бесплатное годовое обслуживание. Стандартная комиссия за использования карты составляет 750 рублей. Кредитный лимит не превышает 600 000 рублей и формируется в индивидуальном порядке.

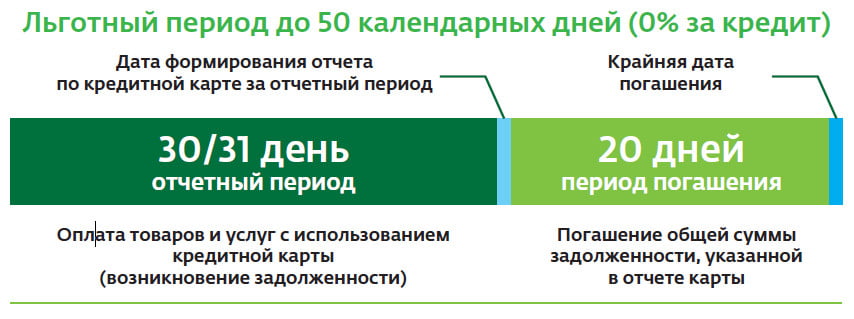

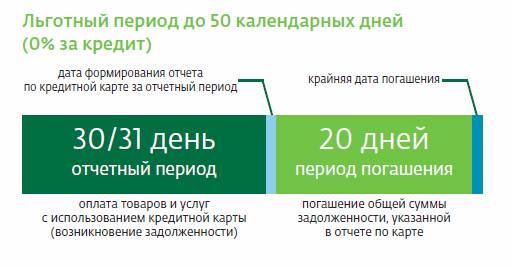

Процентная ставка варьируется от 23,9 до 27,9%. При этом действует льготный период до 50 дней. Кэшбэк по карточке достигает 10%.

«Спасибо» от Сбербанка — один из лучших сервисов по вознаграждению клиентов, который действует на территории России. Также компания имеет высокофункциональный личный кабинет.

Продукт достаточно привлекательный на рынке кредитных карт и востребован среди потребителей.

Постановка задачи

Чтобы было проще ориентироваться в банковской терминологии, будем рассматривать конкретный пример для проведения расчетов. Итак, кредитная карта активирована 1 сентября.

Это означает, что с этого момента начинается расчетный период. Это срок, когда учитываются все движения денежных средств по карточке, включая транзакции по оплате и поступлению денежных средств.

Расчетный период действует месяц с 1 сентября по 30 сентября.

С 1 октября по 20 октября начинается платежный период. Это срок, когда клиенту необходимо заплатить минимальный платеж. 1 ноября формируется счет-выписка, в которой указана сумма общей задолженности по карточке, а также минимальный платеж и срок его оплаты.

Кредитный лимит клиента 60 000 рублей. При этом было совершено 2 покупки:

- 20 сентября на 20 000 рублей;

- 25 сентября на 30 000 рублей.

| Платежный период | 1 октября — 20 октября |

| Грейс период | 1 сентября — 20 октября (50 дней) |

| Процентная ставка | 25% |

| Годовое обслуживание | 0 рублей |

| Кредитный лимит | 60 000 рублей |

| 1 покупка 20 сентября | 20 000 рублей |

| 2 покупка 25 сентября | 30 000 рублей |

Расчет минимального платежа

За пользование кредитными средствами необходимо оплачивать проценты. Банк включает проценты по карточке в сумму обязательного платежа. Они начисляются за фактическое использование кредитных денег в расчетном периоде. Каждая банковская организация применяет единую формулу расчета сложных процентов:

где:

Пр — сумма начисленных процентов; СД — сумма основного долга; ПрС — процентная ставка; ФД — фактическое использование денег в днях;

ДГ — дней в году.

Рассчитаем проценты по кредитному договору за сентябрь:

Пр = 20 000 * 0,25 * 5/365 = 68,5 рублей.

20 000 — это сумма, на которую клиент совершил покупку 20 сентября; 0,25 — коэффициент равный процентной ставке 25% ; 5 — фактическое количество дней использования кредитных средств в период с 20 сентября по 25 сентября;

365 –дней в году.

Пр = 50 000 * 0,25 * 5/365 = 171,2 рублей.

50 000 — задолженность после второй покупки, совершенной 25 сентября; 0,25 — процентная ставка; 5 — фактическое количество дней в период с 25 сентября по 30 сентября;

365 — дней в году.

Итого = 68,5 + 171,2 = 239,7 рублей.

Это проценты, которые будут включены в обязательный платеж, который необходимо внести до 20 ноября при условии, что денежные средства не будут возвращены в льготный период в полном объеме.

Помимо процентов минимальный платеж формируется, исходя из суммы основного долга на конец расчетного периода. Задолженность перед банком на 30 сентября составила:

20 000 + 30 000 = 50 000 рублей.

В минимальный платеж включены 6% от суммы долга:

50 000 * 0,06 = 3 000 рублей.

Таким образом, формула для расчета обязательного платежа:

где:

ОБ — обязательный платеж; СД — сумма основного долга на конец расчетного периода; 0,06 — коэффициент равный 6% от суммы основного долга;

Пр — проценты по кредитному договору.

Поскольку до 20 октября действует грейс период, необходимо будет внести только 3 000 рублей.

Эта сумма будет сформирована 1 октября. Минимальный платеж в любом случае необходимо внести в период с 1 октября по 20 октября. Невыполнение этого условия приведет к тому, что банк начислит штраф за просроченную задолженность, а также передаст информацию в бюро кредитных историй.

Стоит обратить внимание, что в обязательный платеж может входить комиссия за обслуживание, комиссия за снятие наличных, штрафы и пени. Но в нашем случае такие начисления не предусмотрены.

После совершения всех покупок у клиента остался доступный остаток в размере 10 000 рублей. 60 000 — 50 000 = 10 000р. 60 000 — это кредитный лимит. 50 000 — траты за сентябрь.

| Дата | Пополнение, р. | Расход, р. | Доступный лимит, р. | Задолженность, р. |

Источник: http://hcpeople.ru/kak-rabotaet-kreditnaya-karta-sberbanka-primer-s-raschetami/

Как работает кредитная карта

Владельцев кредитных карт по статистике больше на 15-20%, чем держателей дебетовых. Преимущество кредитной карты обуславливается тем, что она может быть одновременно и дебетовой — помимо заемных средств, на балансе можно хранить и собственные деньги. Но для некоторых граждан до сих пор не понятен принцип работы классической кредитки.

Оформление

Дебетовую карту оформить намного проще, чем кредитную. У банков количество отказов по таким картам немного выше 0%. Это объясняется тем, что здесь банк ничем не рискует фактически: клиент получает карту с нулевым балансом, поэтому никакие обязательства после оформления на него не ложатся.

В случае с кредитками все обстоит иначе. Банки отказывают в их выдаче примерно так же часто, как и в выдаче потребительского кредита. Но кредитную карту оформить легче в разы, чем кредит наличными — такой политики придерживается каждый банк.

Разница между двумя типами карт заключается в наличие / отсутствии кредитного лимита. У дебетовых карт его нет, а у кредитных — есть. Поэтому их оформление иногда связывается с некоторыми трудностями, и такие продукты пока не доступны широкому потребительскому кругу.

Что такое кредитный лимит

Ключевой составляющей любой кредитки считается кредитный лимит. Без этого показателя карта автоматически становится дебетовой.

Кредитный лимит — это сумма денежных средств, которые банк размещает на карте для их последующего нецелевого использования клиентом.

Основные характеристики этого показателя:

- Сумма — до нескольких сотен тысяч рублей.

- Может использоваться в любом виде — в наличном / в безналичном.

- Использование облагается годовым процентом.

- Должен полностью восстанавливаться в течение определенного периода.

- Увеличение суммы в случае принятия банком соответствующего решения.

Кредитная организация принимает решение о величине лимита самостоятельно. В программах, как правило, указываются максимальные значения — к примеру, до 500 000 рублей. Но большинство держателей имеют доступ к меньшим суммам — 100 000-200 000 рублей.

Бробанк.ру.: В некоторых случаях величина кредитного лимита может достигать 1 000 000 рублей, и для оформления такой карты не обязательно быть премиальным клиентом банка. Дело в том, что потребность в такой величине кредитного лимита у клиентов возникает не часто. БОльшим спросом пользуются карты со средними лимитами. Они являются и более доступными для соискателей.

Кредитный лимит и кредит — в чем разница

Созвучность обоих терминов не должна вводить клиентов в заблуждение. Природа у них одна, но эти продукты в практическом плане имеют не так много общего, как кажется. При оформлении любого потребительского кредита, заемщик после подписания договора автоматически становится должником — в хорошем смысле этого понятия.

При оформлении карты, обязательства, предусмотренные пользовательским соглашением, считаются косвенными, так как держатель сам решает, будет он пользоваться предоставленным кредитным лимитом или нет.

По такому типу карт предусматривается использование и собственных средств, поэтому лимит, предоставленный банком, может оставаться не тронутым. Никаких обязательств в этом случае у клиента не возникнет.

Как используется кредитный лимит

В подавляющем большинстве случаев клиенты обращаются за оформлением кредиток именно по причине получения доступа к открытому кредитному лимиту. Его использование производится по следующему алгоритму:

- Клиентом совершается безналичная покупка в любой торговой точке, включая и онлайн платформы.

- После совершения покупки с баланса карты списывается сумма, эквивалентная сумме совершенной покупки.

- В пределах установленного договором периода пользователь вносит на баланс сумму покупки целиком, или определенную часть от нее.

Этот простой механизм распространяется практически на все кредитные карты. Если картой пользоваться правильно, не допуская серьезных нарушений, она становится хорошим запасным вариантом для держателя. Личные деньги могут закончиться в любой момент, и в этом случае всегда можно воспользоваться лимитом, предоставленным банком.

Как погашается задолженность

После первой совершенной расходной операции, держатель автоматически становится заемщиком банка. В отличие от потребительского кредита, при котором клиенты выдерживают определенный график платежей, здесь допускается погашение задолженности в свободной форме и с минимальными требованиями.

Классический вариант погашения задолженности выглядит следующим образом:

- Держатель совершает покупку 1-го числа месяца.

- В течение месяца им вносится минимальная сумма — 3-5-7% от суммы задолженности.

- По возможности, задолженность гаситься за несколько месяцев, либо исполнение обязательств растягивается на более длительный период.

Следовательно, клиент гасит задолженность ровно в том виде, в каком ему это удобно делать на текущий момент. Главное, чтобы минимальная сумма к погашению не была меньше той, которую банк указывает в договоре.

Льготный период

Для тех, кто планирует совершать частые траты по своей карте, льготный период является ключевым инструментом. При оформлении необходимо уточнить его длительность, так как во многом от этого зависит эффективность такой опции.

Основное назначение льготного периода — свободное пользование заемными средствами, но без начисления процентов. По кредитным картам предусматривается годовой процент — 12-27%. Этот показатель может быть ниже или выше. Конечный расчет производится индивидуально.

Если правильно использовать льготный период, то в его пределах пользователь не платит проценты банку-эмитенту. Но здесь важно, чтобы совокупная задолженность полностью гасилась в определенный срок. Пример:

- Клиентом совершается несколько покупок на общую сумму в 5000 рублей — все траты произведены в счет кредитного лимита.

- По условиям пользовательского соглашения длительность льготного периода (грейс периода) установлена в размере 50 дней.

- До отчетного месячного срока (к примеру, до 31 числа месяца) пользователь вносит минимальный платеж — 3-5-7% от суммы всех произведенных трат.

- В течение 50 дней после совершения первой покупки, задолженность гасится пользователем полностью.

- Если лимит полностью восстанавливается в пределах указанного срока, годовые проценты не начисляются.

После каждого последующего восстановления лимита, грейс-период возобновляется, и все может повториться по описанному выше сценарию. То есть, речь идет о бесплатном пользовании заемными средствами.

Помимо указанных опций, может предусматриваться еще ряд дополнительных инструментов и услуг, количество которых напрямую зависит от наименования кредитной карты.

Источник: https://brobank.ru/kak-rabotaet-kreditnaya-karta/

Что такое кредитная карта и как она работает

Пластиковая кредитная карта — это разновидность банковской карты, при помощи которой ее владелец имеет возможность осуществлять различные операции, используя денежные средства финансовой организации, согласно установленному лимиту. Чтобы исключить путаницу в вопросах отличия кредитки от прочих карт, а также понимания, как именно она функционирует, следует подробно изучить информацию о банковском продукте такого плана.

Что такое кредитная карта

Кредитка представляет собой пластиковую карту, при помощи которой клиент может совершать всевозможные денежные операции за счет финансов банковской организации и в пределах лимита, установленного таковой. Размер последнего зависит от платежеспособности заинтересованного лица и во многом определяется отношениями с самим банком.

По сути, такую разновидность карты можно назвать одним из вариантов получения кредита. Но в данном случае средства предоставляются не единовременно, а по запросу держателя карты. При этом сумма не является фиксированной и ее размер может варьироваться, не превышая при этом предел лимита.

В большинстве случаев в РФ применяются карты Visa, Mastercard. При этом условия оформления нередко предполагают разнообразие всевозможных бонусов. Таковые зависят от возможностей кредитки и здесь выделяют такие виды:

- классические;

- электронные;

- платиновые;

- золотые.

Чаще всего кредитные карты активно используются гражданами в обыденной жизни для оплаты покупок, различных услуг, снятия наличных и прочих мелких операций с деньгами.

Отличия кредитки от других пластиковых карт

Пластиковые карты разделяются на несколько видов, и если с кредитками все понятно, то стоит уточнить, как работают другие разновидности этого банковского продукта, чтобы не возникало путаницы и вопросов при оформлении.

Выделяют карты:

- Дебетовая карта — предназначена для хранения и зачисления личных средств клиента, например, стипендии, зарплаты, пособий либо иных поступлений.

- Карта с овердрафтом — предоставляет держателю возможность использовать финансовые средства в пределах лимита, разрешенного банком, если собственные деньги, хранящиеся на карте, уже потрачены. Лимит обычно не превышает 10000 рублей.

В последнем случае погашение суммы долга происходит в момент зачисления на карту любых денежных средств. Сроки составляют 1 месяц, в редких случаях период может быть увеличен до 2-3 месяцев.

Как работает кредитная карта

Кредитка выдается на руки клиенту после подписания договорного соглашения. Документ в обязательном порядке должен содержать следующие сведения:

- Размер процентной ставки по сумме долга. Может варьироваться от 5 до 20%, но, как правило, не превышает 10%. В отдельных случаях ставка может быть выше.

- Период беспроцентного использования денег, предоставленных банком.

- График внесения взносов. Погашать задолженность допускается как единовременно, так и внося оплату по частям.

- Процент взноса, если клиент не погашает задолженность в установленные сроки.

Активация кредита происходит в момент свершения первой операции при помощи кредитки. До этого момента процент по сумме, предоставленной банком, не начисляется.

Большинство финансовых организаций предоставляют возможность пользоваться картами с так называемым льготным периодом. Преимущество состоит в том, что если успеть погасить долг перед банком в течение указанного срока, дальнейших процентов за применение денежных средств начисляться не будет. В некоторых организациях льготный период достигает 50-55 дней.

Дополнительно использование кредитки требует оплаты следующих сумм:

- комиссия за снятие в банкомате наличных денег;

- годовое обслуживание карты в среднем от 150 до 650 рублей;

- штрафные санкции за несоблюдение условий использования кредитки;

- дополнительные услуги, например, поступление информации в виде СМС.

Отдельные банки практикуют бесплатное обслуживание пластиковой карты, а другие финансовые учреждения требуют платы буквально за каждую, даже самую простую опцию.

Во многих случаях кредит по карте является возобновляемым. Иными словами, погасив долг полностью либо его часть, клиент банка может вновь воспользоваться деньгами, не превышая лимит.

Период действия кредитки составляет 3 года. После чего осуществляется ее перевыпуск либо закрытие.

Условия оформления

В целом, требования к желающему получить кредитку одинаковы в большинстве банковских организаций. Необходимо, чтобы были соблюдены следующие условия:

- российское гражданство;

- наличие временной либо постоянной регистрации;

- возрастной порог не менее 18 лет, при этом в большинстве банков разрешено оформление кредитных карт лишь по достижении 22 лет.

Для того чтобы получить карту также потребуется представить такие документы:

- паспорт;

- дополнительный документ, подтверждающий личность гражданина, например, загранпаспорт;

- пенсионное удостоверение либо студенческий билет, если карту оформляет пенсионер или студент;

- справка о размере доходов с места трудовой деятельности.

Во избежание затруднений рекомендовано ознакомится с перечнем требуемых бумаг заранее, польку в различных банках таковой может обладать некоторыми нюансами.

Преимущества и недостатки кредиток

Среди однозначных достоинств кредитной карты выделяют:

- компактность;

- возможность использования кредитных средств в любой момент, именно тогда, когда это требуется;

- беспроцентный период применения средств по карте;

- разнообразие вариантов оплаты суммы задолженности — единоразовым платежом либо по частям;

- бонусы, скидки.

Несмотря на очевидные плюсы, стоит упомянуть и о минусах. Например, оплата обслуживания карты и прочие комиссии. Кроме того, процент по кредитке бывает несколько выше, чем, например, при получении обычного потребительского займа.

На видео о кредитных картах

Кредитная карта представляет собой один из вариантов получения заемных денежных средств от какого-либо банковского учреждения.

Но в этом случае трата кредитных денег осуществляется исключительно по необходимости и в рамках обозначенного лимита. При этом сумма может быть возобновлена, как только будет внесен очередной платеж.

Как показывает практика, кредитки считаются оптимальным вариантом для свершения мелких операций, таких как, оплата ежедневных покупок либо услуг.

Источник: http://ru-act.com/kredity/kreditnye-karty/chto-takoe-kreditnaya-karta-i-kak-ona-rabotaet.html

Как пользоваться кредитной картой и не стать должником банка?

Автор: Юлия Чистякова

08 мая 2018 в 12:10

Здравствуйте, друзья!

Кредитная карта — популярный вид банковских продуктов. Люди все чаще пользуются ими для оплаты товаров и услуг. Но все ли правила пользования нам известны?

Практика показывает, что нет. Если познакомиться с отзывами держателей кредиток, то выясняются много тонкостей обращения с этим инструментом. Поэтому сегодня мы разберем, как пользоваться кредитной картой правильно, чтобы не остаться с пустым кошельком и испорченной кредитной историей.

Вы задумались приобрести кредитную карту? Тогда самое время изучить условия, при которых она станет эффективным платежным инструментом в руках финансово грамотного человека. А вы именно такой или стремитесь им стать, потому что как минимум читаете тематические статьи по финансам. Согласны?

Начало работы с кредиткой

С каждым годом банки стараются облегчить процедуру оформления кредитной карты. В большинстве случаев клиент может заполнить анкету на сайте, не выходя из дома, и ждать решения о выдаче.

После одобрения заявки банком вы получаете кредитку в офисе этого финансового учреждения, по почте или курьером. Как правило, карта выдается в запечатанном конверте.

Вскрыв его, вы обнаружите саму карту и инструкцию по активации.

Процедура не вызывает сложностей. Иногда необходимо обратиться в банк по каналам дистанционного обслуживания (например, в Тинькофф Банке), чтобы активировать карту. Но в большинстве случаев даже этого не требуется. В Сбербанке она становится доступной к использованию на следующий день после получения.

При активации получаете пин-код, который вам потребуется для пользования банкоматом или для входа в личный кабинет на сайте банка. Также его иногда запрашивают в местах совершения покупок товаров и услуг. Обязательные правила безопасности:

- Никому не сообщайте пин-код. Ударение на слове НИКОМУ. Даже сотрудникам банка, если они так представились. И, конечно, продавцам в магазинах или официантам в ресторанах.

- Не записывайте его в блокноте или телефоне. Вообще нигде не записывайте.

- Старайтесь вводить пин-код незаметно для окружающих. Например, прикрыв рукой.

- Не вводите его, если рядом стоит много людей. Вы не сможете контролировать процесс.

- Не вводите код в подозрительных с вашей точки зрения банкоматах.

Внимательно осмотрите приемник, там не должно быть никаких посторонних предметов, накладок.

Для перевода денег достаточно только номера карты или номера счета.

Не забудьте подписать свою карту на обратной стороне.

С активацией карты разобрались. Теперь переходим к непосредственному ее использованию. Каково главное желание держателя кредитки? Попользоваться чужими деньгами и ничего за это не заплатить. Нормальное желание. Но есть еще и другая сторона — банк. Что хочет он? Заработать на вас. Наша с вами задача, чтобы эти желания двух сторон не вступили в конфликт. Мы должны научиться не платить банку.

Правильно рассчитываем льготный период

В моем представлении об идеальной кредитной карте на первом месте — наличие длительного льготного периода возврата денег банку. Чем дольше, тем лучше. Но не менее важно, научиться правильно его рассчитывать.

О том, что такое беспроцентный период, в чем разница между расчетным, платежным и грейс-периодом вы можете подробнее узнать в статье о кредитных картах.

Основные отличия льготного периода в разных банках:

- длительность периода (от 50 до 120 дней);

- на что распространяется (на все операции по карте, в том числе и на снятие наличных, или только на покупку товаров и услуг);

- способ расчета;

- честность периода.

На двух последних понятиях остановлюсь подробнее.

Льготный период может иметь разную технологию расчета:

1. С даты начала расчетного периода.

На следующий день после составления отчета банка начинается отсчет беспроцентного периода. Например, в Сбербанке расчетный период — 30 дней. Далее есть еще 20 дней для полного погашения кредита или внесения минимального платежа. Итого льготный период — 50 дней.

Для кредитных карт в Тинькофф Банке действует такая же схема.

2. С даты первой покупки.

Так рассчитывают условия по кредитным картам в Альфа-Банке и длительность льготного периода составляет 60 или 100 дней (зависит от вида кредитки). Если вы не смогли погасить всю сумму долга в течение беспроцентного периода, то процент будет начислен на все покупки и на сумму снятых наличных с первого дня беспроцентного периода.

3. По каждой покупке отдельно.

К картам с такой технологией расчета беспроцентного периода относятся карты рассрочки (например, Халва от Совкомбанка).

Честный или нечестный льготный период? Эти термины придумали не банки, а их клиенты.

Представьте ситуацию. Вы потратили за расчетный период какую-то сумму денег и до конца льготного периода вернули только часть ее. Соответственно, начинаете платить проценты. В новом расчетном периоде вам беспроцентный период не предоставляется, пока вы не погасите полностью свой долг. Честно? Пользователи считают, что нет.

При честном льготном периоде ставка по кредиту 0 % действует в каждом расчетном периоде. Главное, чтобы вносился минимальный платеж.

До того, как вы закажете кредитку, поинтересуйтесь способом расчета льготного периода. Иначе, вы можете оказаться в неприятной ситуации должника.

Как погашать кредит?

Не забыли, что в начале статьи мы договорились, не дать себя запутать и попытаться воспользоваться деньгами банка, не заплатив за это ни копейки? Тогда запомните правило, которое надо неукоснительно выполнять.

Если вы не хотите постоянно ходить в должниках у банка, то погашайте всю сумму потраченных денег до конца льготного периода. Если вы каждый месяц будете вносить только минимальный платеж, то выплатите банку немаленькие проценты за пользование его средствами.

Что я имею в виду? Банки дают возможность выбрать любую из предложенных схем погашения кредита:

- Выплаты не менее обязательного минимального платежа.

Банки устанавливают его в процентах от основной суммы долга и ставят еще минимальную границу. Например:

- в Сбербанке — это 5 %, но не менее 150 руб.;

- в Альфа-Банке — 5 %, но не менее 300 руб.;

- в Тинькофф Банке — не более 8 %, но не менее 600 руб.

Чтобы вас не прельстило слово “минимальный”, прочитайте еще раз правило, которое мы взяли с вами на вооружение чуть выше. Конечно, соблазн каждый раз выплачивать небольшую сумму кредита велик, но начисленные потом проценты окажутся значительно выше.

- Погашение любой суммой больше минимальной.

Разницы с первым вариантом нет абсолютно никакой. Вы в любом случае оказываетесь в должниках и даете банку именно то, ради чего он и открывал кредитку — доход.

- Полностью закрыть всю сумму кредита.

Это единственный способ не платить банку проценты за его деньги. Пользуйтесь ими в течение льготного кредитного периода, но до его окончания успейте погасить сумму долга полностью. Только в этом случае банку не удастся на вас заработать.

Снятие наличных

Кредитная карта не предназначена для обналичивания денег, хотя и дает такую возможность. Именно на этой услуге банки зарабатывают больше всего. Посмотрите на комиссию, которую вы заплатите, если решите обналичить деньги банка:

- в Сбербанке: 3 % от суммы, но не менее 390 руб.;

- в Тинькофф Банке: 2,9 % + 290 руб.

В Альфа-Банке можно ежемесячно снимать до 50 000 руб. без комиссии при условии погашения долга до окончания льготного периода. Если вы снимаете больше заявленной суммы, то заплатите комиссию в размере от 3,9 до 5,9 % на разницу.

Не стоит рассматривать кредитку в качестве своего кошелька. Во-первых, это не кошелек, а во-вторых, не ваш. Кредитная карта предназначена для безналичных платежей и то лишь в крайних случаях. Например, сломался холодильник или порвались единственные зимние сапоги, а до зарплаты еще пара недель. Но использовать карту для ежедневных покупок в супермаркетах не стоит.

Как грамотно пользоваться бонусной программой?

В каждом банке действует программа лояльности, главная цель которой привлечь как можно больше клиентов не только привлекательными тарифами по кредиткам, но и бонусными программами. При этом возможны разные варианты:

- Возврат части потраченных средств по программе кэшбэка в виде баллов.

Процент возврата может варьировать от 0,5 до 30 %. По некоторым банкам и выше. Но здесь надо понимать, что высокие проценты кэшбэка даются только на определенные покупки.

Баллы приравниваются к рублям. Выгодно, если накопленными баллами можно расплачиваться в любом магазине. Некоторые банки, например, Сбербанк, разрешают тратить бонусы только в магазинах-партнерах. А по карте Тинькофф Платинум — только в ресторане и при покупке ж/д билетов.

Еще один нюанс связан с соблюдением некоторых условий при начислении кэшбэка. Например, по карте Cash Back от Альфа-Банка, чтобы стать участником программы, надо потратить не менее 20 000 руб. в месяц по карте.

- Возврат части потраченных средств по программе кэшбэка в милях и других единицах (например, трипкоинах).

Отличие от балльной системы в том, что копите вы мили, трипкоины и т. д. Этим активно пользуются путешественники или люди, много времени проводящие в командировках. Как правило, накопленные единицы можно обменять на ж/д или авиабилеты, бронирование гостиниц, аренду автомобилей.

Закрытие кредиток

Процедура закрытия кредитных карт примерно одинаковая в разных банках. Необходимо погасить имеющиеся задолженности и сообщить банку о своем решении закрыть кредитку за 30 дней до расторжения договора.

Карта принадлежит банку, поэтому он может потребовать ее вернуть.

Заключение

Давайте подведем итог. Я решила сделать это в виде сводки главных правил пользования кредитными картами, о которых мы говорили на протяжении всей статьи.

Правило 1. Заводите кредитку, только если имеете постоянный доход. Не стоит рассматривать ее, как средство продержаться до зарплаты. Помните, что это не ваши деньги и их надо отдавать вовремя или расплачиваться за задержку.

Правило 2. Не снимайте наличные с кредитной карты. За это банк берет немаленькую комиссию (исключения — банки, у которых операция снятия наличных входит в льготный период).

Правило 3. Научитесь правильно рассчитывать беспроцентный период. У вас всегда есть доступ к дистанционным каналам обслуживания, где можно уточнить информацию.

Правило 4. Вовремя погашайте кредит и желательно всю сумму долга до конца льготного периода. Так вы избежите начисления процентов.

Правило 5. Соблюдайте меры безопасности и не поддавайтесь на уловки мошенников.

Вот, пожалуй, и все. Если хотите еще больше узнать о критериях выбора кредитки, то посмотрите статью о лучших кредитных картах и их грамотном использовании.

Подписывайтесь на наш блог, потому что впереди еще много интересных исследований.

С уважением, Юлия Чистякова

Источник: https://iklife.ru/finansy/kak-polzovatsya-kreditnoj-kartoj-pravilno.html

Как работает кредитная карта

Кредитная карта — это пластиковая карта, при помощи которой можно оплачивать покупки и снимать наличность за счет заемных средств в рамках определенного лимита. Основное достоинство кредитки — возможность многократно брать и возвращать займ без повторного посещения офиса банка.

Преимущества продукта:

- Упрощенная процедура оформления.Во многих банках для оформления кредитной карты не требуется предоставлять справку о зарплате или документы о трудоустройстве. Кроме того, зачастую принимаются документы, косвенно подтверждающие доход. Например: свидетельство о регистрации на автомобиль или загранпаспорт с отметками пограничного контроля, свидетельствующими о совершении зарубежной поездки.

- Возобновляемый кредитный лимит.При полном или частичном возврате задолженности кредитная сумма восстанавливается и вновь становится доступной для использования.

- Льготный период кредитования.Практически по всем без исключения кредиткам предоставляется срок, в рамках которого можно полностью погасить имеющийся долг, и не платить проценты.

- Проценты начисляются не на всю сумму кредита, а только на потраченные средства.

- Наличие дополнительных бонусов (зависит от политики банка-эмитента и типа карты).Например: возврат части израсходованных средств обратно на счет (cash back), накопление баллов лояльности или бонусных миль, скидки при оплате покупок в компаниях-партнерах.

Минусы:

- наличие платы за годовое обслуживание;

- взимается комиссия за снятие наличности;

- процентная ставка в среднем выше, чем по потребительским займам.

При выпуске кредитной карты банк одобряет конкретный лимит, в пределах которого клиент может совершать операции по карте. Допускается оплата товаров или услуг в торговых точках, онлайн-покупки и получение денег в банкоматах. На наличные и безналичные транзакции могут быть установлены различные процентные ставки.

По подавляющему большинству кредиток предоставляется льготный период — промежуток времени, в границах которого не начисляются проценты при условии возврата задолженности в полном объеме.

Исходя из условий конкретного финансового учреждения грейс-период может возникать только при безналичных операциях или распространяться также на снятие наличности. Беспроцентный период может возобновляться при каждой новой покупке или только в случае полного погашения израсходованной суммы по уже открытому.

При невыполнении условий льготного периода проценты начисляются на потраченную сумму за фактическое количество дней пользования заемными средствами. Кроме того, должен быть внесен минимальный ежемесячный платеж. Он рассчитывается в соотношении к имеющемуся долгу и обычно составляет 5% плюс причитающиеся проценты.

Традиционно самое большое количество вопросов на тему использования кредитных карт вызывает беспроцентный период.

Существует несколько способов расчета льготного периода. Однажды разобравшись в нюансах, каждый клиент сможет максимально эффективно пользоваться этой полезной опцией.

Схема предполагает, что льготный период длится с 1 числа текущего месяца до 20 (25) числа следующего.

При этом, период для совершения покупок продолжается в течение календарного месяца, а следующие 20 или 25 дней (в зависимости от условий конкретного банка) даются для полного погашения возникшей задолженности.

Продолжительность грейс-периода будет зависеть от даты проведения расходной операции и количества дней в отчетном месяце. Он может составлять от 20 (25) дней при использовании карты в последний день месяца и до 50 (55) дней, если трата произошла в начале месяца.

Пример: 10 июня клиент оплатил в магазине товар стоимостью 7000 рублей, 27 июня потратил еще 3000 рублей. Проценты не будут начислены, если до 25 июля на счет кредитки поступит 10 000 рублей. Беспроцентный период по первой операции составит 45 дней, по второй — 28 дней.

Такой порядок применяют следующие банки: ВТБ 24, ЮниКредит, УБРиР, Московский Индустриальный Банк, Связь-Банк, Хоум Кредит, МТС Банк.

Такую схему расчета грейс-периода использует Альфа-Банк.

Отсчет льготных 60 (100) дней начинается со следующего дня после первой покупки или выдачи наличных. Все остальные операции в течение последующих 60 (100) дней будут льготными.

Ежемесячно в течение 20 дней с отчетной даты (равна дате заключения договора) нужно вносить минимальный платеж.

После погашения задолженности в полном объеме и совершения очередной операции откроется новый грейс-период.

Пример расчета 100-дневного беспроцентного периода: Кредитный договор заключен 10 сентября. 15 сентября совершена первая покупка на сумму 10 000 рублей. С 16 сентября начинается грейс-период. 10 октября банк пришлет СМС-уведомление с указанием суммы долга. Минимальный платеж нужно внести в течение 20 дней — до 30 октября.

Допустим, клиент погасил 3000 рублей, а 20 октября потратил еще 7000 рублей. 10 ноября вновь пришло сообщение с суммой текущей задолженности. До 30 ноября нужно погасить обязательный платеж. 10 декабря — очередное СМС. До 24 декабря нужно внести всю сумму задолженности — 14 000 рублей.

Беспроцентный период действовал с 15 сентября по 24 декабря — 100 дней. По первой покупке он составил 100 дней, по второй — 65 дней.

Система построена вокруг даты формирования выписки. Льготный период включает отчетный период — 30 дней для совершения покупок и платежный период — последующие 20 (25) дней для закрытия задолженности. Чтобы определить, когда завершается Grace-период нужно прибавить 20 или 25 дней к дате поступления выписки по карте.

Пример: Отчетная дата по договору — 5 число месяца. 10 января клиент совершил покупку на сумму 4000 рублей, а 20 января потратил еще 8000 рублей. 5 февраля банк отправит выписку с указанием общей суммы задолженности. Банк не начислит проценты, если до 25 февраля на счет поступит 12 000 рублей. Беспроцентный период по первой транзакции составит 46 дней, по второй — 36 дней.

Схему применяет Сбербанк, Райффайзенбанк, Русский Стандарт.

Такой расчет используется в Росбанке.

Беспроцентный период действует до 62 дней. Он всегда начинается в дату покупки и действует до последнего числа следующего календарного месяца. Длительность льготного периода зависит от даты проведения операции и количества дней в месяце.

Пример: 10 сентября клиент оплатил в магазине товар стоимостью 3000 рублей. Проценты не будут начислены, если до 31 октября счет кредитки будет пополнен на 3000 рублей. Льготный период составит 51 день.

Источник: https://money.inguru.ru/kreditnye_karty/stat_kak_rabotaet_kreditnaja_karta

Как правильно пользоваться кредитной картой — 5 полезных советов

Выгодно ли пользоваться кредитной картой Виза (Visa)? Как увеличить лимит кредитной карты Тинькофф? Как правильно рассчитать льготный период кредитования карты?

Кредитка станет полезным и выгодным финансовым инструментом лишь в том случае, если вы научитесь правильно ею пользоваться. Большинство людей этого не умеет. А некоторые даже не понимают разницы между кредитной и дебетовой картами.

Возможно, поэтому каждый третий россиянин — должник банковского учреждения.

С вами Денис Кудерин — финансовый аналитик популярного интернет издания «ХитёрБобёр». Я расскажу, как правильно пользоваться кредитной картой, чтобы отдавать проценты по минимуму или не платить вообще. Вы узнаете, как правильно рассчитать льготный период, и почему снятие наличных с кредитки — порочная практика.

Присаживаемся в любимое кресло и читаем до конца — в финале вас ждёт обзор банков с самыми выгодными условиями по кредиткам плюс руководство по увеличению кредитного лимита.

1. Кредитная карта — выгодно ли жить в кредит

С кредиткой жизнь становится проще. Ей быстрее и удобнее расплачиваться в супермаркетах, магазинах, салонах, кафе, ресторанах, кино и везде, где есть устройства безналичного расчёта.

Она открывает перед пользователем заманчивые финансовые перспективы. Больше не надо копить на вещь, которую хочется купить прямо сейчас, не нужно беспокоить друзей просьбами занять до получки — деньги всегда под рукой.

Но даже карты с грейс-периодом люди не всегда используют разумно. Причина в том, что не все граждане чётко представляют себе функции этого банковского продукта и плохо знают правила пользования картами.

Жить в кредит по льготной карте выгодно лишь в том случае, если вы вовремя этот кредит погашаете. И не забываете о других важных нюансах — дополнительных опциях, обязательных платежах и комиссиях.

Статья поможет вам понять, какие операции с картой делать разумно, а какие — не желательно, и научит правильно обращаться с этим популярным банковским инструментом.

Для начала усвоим главное:

Каждая карта принадлежит определённой платёжной системе — Виза, МастерКард, Мир.

Если вы пользуетесь «пластиком» внутри страны, выбор системы непринципиален, но для выезда за рубеж стоит учесть некоторые нюансы. Виза предпочтительнее в путешествиях по США, Канаде и странам Южной Америки. Для поездок по Европе выбирайте МастерКард.

Перечислю главные плюсы кредиток:

- удобная оплата любых товаров и услуг — в интернете и обычных магазинах;

- бонусы, скидки и акции от партнеров банка;

- наличие льготного периода — он позволяет пользоваться беспроцентным кредитом;

- удобный способ хранить деньги при выездах за рубеж;

- наличие кэшбэка – часть средств за покупки возвращается обратно на карту;

- выгодная альтернатива потребительским займам – вы тратите ровно столько, сколько намереваетесь и ни рубля более.

Лимит по карте устанавливает банк в соответствии с уровнем вашей платежеспособности. Эта величина возобновляемая — как только вы погашаете долг, средства снова становятся доступными.

Есть и минусы — более высокая процентная ставка в сравнении с традиционными потребительскими кредитами, комиссии и платежи за годовое обслуживание. Наличные снимать с кредитки тоже невыгодно — за это банки почти всегда берут дополнительную плату.

Кредитки стали модными в последние несколько лет. Не скажу, что это хорошо, но и судить граждан не имею морального права. Сама по себе кредитка — не зло. Всё дело в том, что люди нерационально используют её возможности.

Но не буду нагнетать негатив. В целом кредитная карта — не опаснее электрической розетки. Пока не начнёшь совать туда пальцы, тебе ничего не грозит. И пока пользуешься картой разумно и грамотно, она будет выгодной и полезной.

2. Как рассчитать льготный период кредитования — 3 популярных варианта

Льготный период (банковские сотрудники любят термин «грейс-период») — это опция, которая отличает кредитки от обычных потребительских кредитов.

В обоих случаях вы пользуетесь заёмными средствами, но карта с льготным периодом позволяет не платить проценты по кредиту, активно пользуясь банковскими деньгами.

Для этого нужно вносить задолженность на счёт в течение регламентированного банком срока. А как правильно рассчитать этот срок, я сейчас расскажу.

Вариант 1. На основе расчетного периода

Это самый популярный способ, которым пользуется большинство российских банков.

Льготный период складывается из расчётного периода, который длится 1 месяц, и платёжного. То есть он составляет 30 дней + срок, за который вы должны внести платёж, чтобы не платить процентов за использование банковских средств.

Как только заканчивается текущий расчётный период, клиент получает банковскую выписку на электронную почту и в личный кабинет.

Там указаны все операции по карте, сумма задолженности и сроки погашения. Вы имеете право внести всю сумму или минимальный платёж. В первом случае проценты начислять не будут.

Вариант 2. С момента первой покупки

Для пользователя это самый удобный способ расчёта грейс-периода. Начало беспроцентного срока кредитования открывается с первой покупкой по карте.

Если вы купили смартфон в магазине 10 мая и рассчитались пластиком, то заплатить вам нужно в течение 50-55 дней с этой даты.

Вариант 3. По каждой отдельно взятой операции

Сложный для клиента способ расчёта. Грейс-период действует по каждой позиции отдельно. Вы возвращаете долги в том же порядке, в каком делаете покупки.

Если операций много, легко запутаться. Чтобы этого не случилось, пользуйтесь личным кабинетом — там отражаются все транзакции, задолженности и выполненные платежи.

Сделаем перерыв — посмотрим видео.

3. Как правильно пользоваться кредитной картой — 5 практических советов

В России плохо с финансовой грамотностью. Граждане не умеют соотносить доходы с расходами и имеют обыкновение тратить больше, чем зарабатывают, влезая в кредитные долги.

Заводить кредитку стоит лишь в том случае, если вы имеете стабильный и предсказуемый доход и знаете, что небольшие ежемесячные долги не нанесут тяжёлого удара по вашему бюджету.

Не путайте кредитку с личным кошельком. Расплачиваясь картой, чётко осознавайте, чьими деньгами вы оперируете.

Я советую относиться к кредитке как к инструменту с узкими и специфическими функциями.

Любые другие траты, особенно импульсивные и необязательные, будут только подрывать ваш бюджет.

И ещё несколько полезных советов.

Совет 1. Используйте карту при безналичных расчетах

Заранее узнайте, какие операции относятся к беспроцентному периоду, а какие нет. Большинство банков не поощряет снятие наличности с кредитки — на такие операции беспроцентный срок не распространяется.

Удобно и выгодно расплачиваться кредиткой в обычных и интернет-магазинах, кафе, бутиках и в других местах, где принимают безнал. Некоторые покупки даже обойдутся дешевле, чем за наличные — вам вернут несколько процентов от стоимости товара (это называется «кэшбэк»).

Другие примеры НЕ-льготных операций:

- переводы с карты на карту;

- отдельные платежи онлайн — за ЖКУ, электроэнергию и некоторые другие услуги;

- покупка электронной валюты.

Вот вам ещё одно короткое правило: покупайте по кредитке мало, гасите быстро.

Совет 2. Правильно рассчитывайте льготный период

Правильный расчёт льготного периода — залог успеха. Как не опоздать с оплатой долгов, я объяснил в предыдущем разделе.

При возникновении любых вопросов по задолженности, процентам и оплате обращайтесь к сотрудникам банка — по телефону или через интернет.

Совет 3. Вовремя вносите средства за обслуживание карты

Многие забывают, что годовое обслуживание чаще всего платное. Сумма составляет от 500 до 5 000 рублей. Первая комиссия списывается после активации карты и попадает в графу «задолженность».

Чем «элитнее» карта и чем больше у неё дополнительных возможностей, тем выше стоимость обслуживания. Оформляйте статусную карту только в том случае, если собираетесь пользоваться привилегиями.

О различных текущих комиссиях банковские работники обычно умалчивают. Все платежи указаны в договоре, да вот только не все внимательно читают этот документ. А зря. Изучать соглашение нужно обязательно.

Совет 4. Пользуйтесь проверенными банкоматами

Отдельная тема — банкоматы. О том, что за снятие налички с кредитки банк снимает дополнительную комиссию, я уже говорил. Но это ещё не самое страшное.

Часто знакомые всем устройства используют для своих целей мошенники.

Они устанавливают прямо в картоприёмник специальные приспособления, которые считывают информацию с электронного чипа вашей карты. Если внимательно присмотреться, то их нетрудно обнаружить, но внимательность — черта, присущая далеко не всем.

Будьте внимательны при пользовании банкоматами — осматривайте визуально картоприёмник на предмет отсутствия считывающих устройств

Как не стать жертвой преступников? Не пользуйтесь банкоматами в малолюдных местах, проверяйте аппарат визуально каждый раз, когда вставляете в него карту.

Совет 5. Никому не сообщайте свой PIN-код

Совет очевидный, но озвучить его стоит. Иногда пин-код спрашивают по телефону мнимые сотрудники банков и полиции, продавцы и официанты в кафе. Даже настоящим сотрудникам знать пин-код ни к чему.

И защищайте свою карту физически. Оставленная без присмотра кредитка — лёгкая добыча для мошенников.

4. Где получить кредитную карту — обзор ТОП-5 популярных банков

Предлагаю обзор пятёрки лучших банков РФ, выдающих кредитки с льготным периодом.

Изучайте предложения и делайте выбор.

1) Тинькофф Банк

Тинькофф Банк — кредитные карты на все случаи жизни. Оформляются через интернет с последующей доставкой на дом.

Самый популярный продукт от этого банка — карта «Тинькофф Платинум» с лимитом в 300 000 руб. и грейс-периодом 55 дней. Базовая ставка — 19,9%. Минимальный платёж — в среднем 8% от задолженности. Стоимость годового сервиса — 590 руб.

2) Совкомбанк ХАЛВА

Совкомбанк предлагает инновационный для России продукт — Карту рассрочки Халва. Это кредитка, по которой комиссию за использование заёмных средств платите не вы, а магазины.

Вы делаете покупку в рассрочку от 2 до 12 месяцев, платите равными частями и возвращаете только номинальную стоимость товара или услуги.

Кредитный лимит — 350 000 рублей. Банк не берёт денег за выпуск карты и годовое обслуживание.

3) Альфа-Банк

Альфа-Банк — специальные карты для мужчин и женщин, путешественников, предпринимателей, клиентов с любым уровнем дохода.

Обратите внимание на кредитку Близнецы с рекордным грейс-периодом в 100 дней и лимитом в 500 000 рублей. Это уникальная двухсторонняя карта с дополнительными возможностями.

Одна сторона карты — кредитная, другая — дебетовая. Вы храните на ней личные сбережения и пользуетесь при необходимости деньгами банка. За снятие наличных с этой кредитки банк не берёт проценты.

4) ВТБ Москвы

ВТБ Банк Москвы — классическая кредитная карта «Матрёшка» с бесплатным годовым обслуживанием для активных пользователей.

0% за кредит в течении 50 дней. 3% возвращается на карту с любой покупки. Если правильно пользоваться грейс-периодом, вы будете не терять деньги, а зарабатывать. Возобновляемый лимит — до 350 000 рублей.

5) Ренессанс

Ренессанс Кредит — карта с бесплатным оформлением и обслуживанием. Заполнение анкеты на сайте не займёт более 5 минут. Ответ на заявку придёт в течение нескольких часов. Если решение положительное, карту выдадут в день обращения.

Базовая ставка- 24,9%. Грейс период — 55 дней. Кредитный лимит — 200 000 рублей.

Таблица сравнения кредитных продуктов:

5. Как увеличить лимит кредитной карты — порядок действий для заемщика

Кредитный лимит для каждого клиента устанавливает банк. Эта величина зависит от платежеспособности пользователя и истории его личных отношений с конкретным банком.

Лимит — долгосрочный показатель. Как только вы возвращаете деньги, сумма снова становится доступной.

Но не всем клиентам её достаточно. Если вам нужна сумма больше установленного лимита, я расскажу, как его увеличить. Неважно, какая у вас карта, Тинькофф Платинум или Альфа-Близнецы, правила примерно одинаковы во всех банках.

Действие 1. Сообщаем банку о своем желании

Лимит — индикатор доверия банка к заёмщику. Если в течение полугода или более вы исправно расплачиваетесь по кредиту и не допускаете просрочек, банк охотно даст больше заёмных средств, поскольку это выгодно не только вам, но и финансовой компании. Больше денег — больше процентов.

Но банку нужно нивелировать свои риски, поэтому всем желающим лимит не увеличивают. Только избранным — дисциплинированным, аккуратным и богатеньким «буратино».

Действие 2. Предоставляем необходимые документы

Если предварительный ответ положительный, но банку нужны дополнительные гарантии, он попросит предоставить доказательства вашей платежеспособности. Например, принести справку 2-НДФЛ с нового места работы. Если доход больше в сравнении с прежним периодом, считайте, что задача выполнена.

Само собой, никаких задолженностей и просрочек в вашей кредитной истории быть не должно.

Действие 3. Получаем ответ из банка

Дополнительную проверку проводят в любом случае. Шансы на положительный ответ возрастут, если вы — активный пользователь кредитки, постоянно тратите деньги и вовремя вносите минимальный платёж.

Если пользуетесь другими инструментами банка — дебетовой картой, ячейками, ОМС-счетами, лимит повысят однозначно. Даже больше, чем вы хотите.

6. Заключение

Теперь вы знаете как пользоваться кредитной картой с пользой и выгодой. Помните, что у каждого продукта — свои условия использования. Изучите их заранее, чтобы не делать обидных ошибок.

Источник: http://HiterBober.ru/personal-money/kak-polzovatsya-kreditnoj-kartoj.html